小秋阳说保险-北辰

社科院发布的《中国养老金精算报告2019-2050》里显示,预测在2035年,养老金的剩余就会耗竭。

但是我国的退休金,目前一直推行的是“现收现发制”,还是用当前年轻人身上交的钱,就是拿来一次性给已经退休的老人作为退休金来发放的,假设养老金结余被耗光了的话,可以发多少元的养老金取决于未来可以收到多少元的养老金,一想就知道了,若是只单靠社会养老金的话,我们晚年生活水平也是无法得到全面提高的。

因此,我们应该尽快来规划商业养老保险,为未来的养老生活提供保障。就好比太平人寿近几日新推出来的臻享金生终身寿险,每年根据固定利率持续增值,有终身稳健的收益供应。

那这款臻享金生终身寿险到底属不属于优秀产品呢?是否值得配置,今天,学姐就为各位小伙伴详细介绍一下。时间比较紧张的朋友,可以先把这款产品的详细测评文章收藏起来:

《太平臻享金生终身寿险到底值不值得入手?看完这些缺点我就沉默了!》weixin.qq.275.com

《太平臻享金生终身寿险到底值不值得入手?看完这些缺点我就沉默了!》weixin.qq.275.com

学姐在这里要提醒一下大家,因受到了互联网保险新规的影响,在2021年12月31日前所有的互联网保险产品都要不断下架,假若你看中了哪些产品,就抓紧时间看一下了!

一、臻享金生终身寿险保障怎么样?

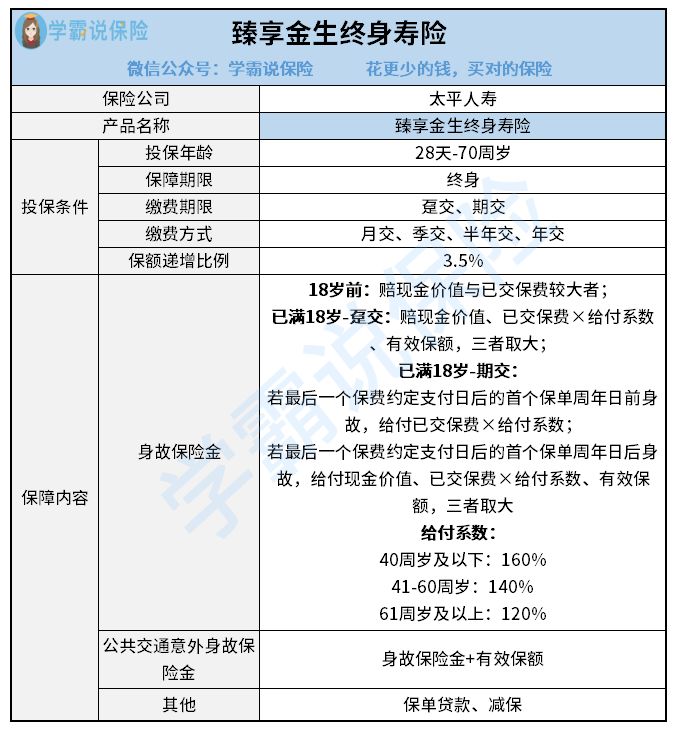

话不多说,我们先来看看臻享金生终身寿险的保障内容图:

从图中可以看出,臻享金生终身寿险的保障内容如下:身故保险金、公共交通意外身故保险金,再一个就是保单贷款、减保这些保单权益。那这款臻享金生终身寿险有哪些令人满意以及存在问题的地方呢?

优点:

1. 投保年龄宽广

臻享金生终身寿险的投保年龄为28天-70周岁,与那些最高投保年龄为60岁、65岁的同类产品做比较来看,现在这一款臻享金生终身寿险的投保年龄范围更多更广,覆盖了更多的人群,让70岁的老人也有投保的可能性,实现财富增值的需求。

2. 缴费方式灵活

臻享金生终身寿险包括四种缴费方式,分别是月交、季交、半年交、年交,如果预算不是很多的小伙伴,有月交或季交两种方式可供选择,这样保费压力也相对来说比较小。

倘若手头有宽裕的钱,比较适合选择半年交或年交,这样一来就不用经常交保费了,投保人可以根据自身的实际以及预算情况来选择自己最中意的缴费方式,可以说是十分灵活了!

3. 有效保额3.5%复利递增

从投保臻享金生终身寿险第二年开始,每年按照3.5%的固定利率复利增长,且增值到身故的那一天,活得越久,所累积的保额就越多,身价也越高。

不过这款臻享金生终身寿险的保额递增比例算不上特别高,如果有朋友很追求那些保额递增比例高的终身寿险,可以了解一下这款光明至尊终身寿险哦:

《停售预警!光明至尊增额终身寿真实收益曝光,网友们都坐不住了!》weixin.qq.275.com

《停售预警!光明至尊增额终身寿真实收益曝光,网友们都坐不住了!》weixin.qq.275.com

4. 提供公共交通意外身故保险金

臻享金生终身寿险具备身故保障的同时,因公共交通意外身故的保障也会提供,对于被保人的自身权益来说是很好的,毕竟我们乘坐公共汽车、出租车、网约车、火车等公共交通工具的时候,没有人知道会不会发生事故,要是恰好出现了意外导致身故的话,那也可以给家人留下一笔赔偿金,很大程度上缓解了家庭的经济压力。

在公共交通意外导致的身故方面,臻享金生终身寿险有比较大的赔付力度,除了要给被保人给付身故保险金赔付之外,对于身故时合同的有效保额,都会进行赔付,最高限额赔付两千万元。

缺点:

没有全残保障

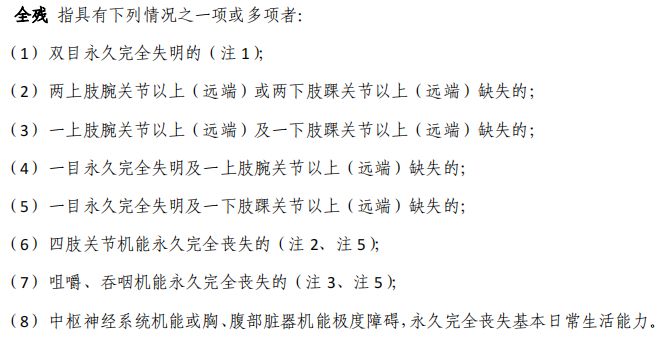

市面上很多终身寿险都提供了身故或全残保障,而臻享金生终身寿险只提供了身故保障,确实有些不够友好!

要知道,全残是指伤残达到的最高程度,也可以说是最高等级的伤残,比方说双目永久性完全失明、缺失一肢和一眼等等。

假使被保人不幸全残了,自理能力差,需要人长期照顾,总之会给家庭带来沉重的经济重压,如此就会让整个家庭都坠入困境!

二、臻享金生终身寿险值得入手吗?

综上,我们不难看出,臻享金生终身寿险除了可承保范围广、缴费方式多样之外,而且,有效保额可以每一年以3.5%的利率复利进行递增,还涵盖了公共交通意外身故保险金,从整体来看,还是有不少优点的。

不过这款臻享金生终身寿险也有一定不足,例如不设置有全残保障,建议大家多参考市面上其他终身寿险,再按照自身实际情况,从中选出适合自己购买的产品哦。

学姐将一份优秀终身寿险的榜单送给大家,如果大家感兴趣的话可以多多参考:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

以上就是我对 "臻享金生终身寿险靠谱么"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 鑫越人生寿险定期终身

- 下一篇: 阳光人寿阳光寿每年交多少钱?交5年拿多少钱?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

12-04

-

12-04

-

12-04

-

12-04

-

12-04

-

12-04

-

12-04

-

12-05

-

12-05

-

12-05

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30