小秋阳说保险-北辰

据统计数据来看,重大疾病一般在50-80岁之间复发是最容易的,有些人就是明知道购买重疾险的重要性,却还不着急,认为自己还没有达到买重疾险的年龄。

但实际上,市面上很多重疾险只担保到55岁,就少部分能承保到60、65周岁,买重疾险对年龄可是有讲究的。

固然,配置重疾险时年龄对其的影响不是单方面的。今天咱们就来说一说这个事儿~

开始之前,对于不同年龄段适合购买哪些保险还略有不懂的朋友们可以先看看下面这篇文章:

《不同年龄段如何买保险?每个人都该有专属方案》weixin.qq.275.com

《不同年龄段如何买保险?每个人都该有专属方案》weixin.qq.275.com

一、年龄对于购买重疾险这3大影响,必知!

1、年龄越小,保费越便宜

有的小伙伴还是想给自己五十几岁的父母买一份重疾险时就会发现,一年的保费无论怎样都得上万块,可自己如果想投保同样的保险,每年交的保费只需几千元。

所以我们可以发现,保费是和年龄相关的,年龄越小,保费越便宜。

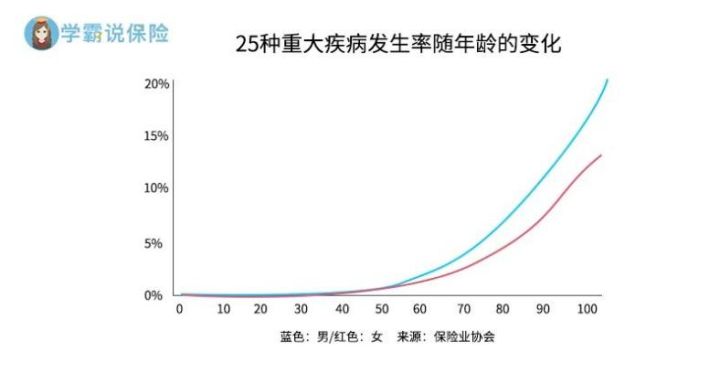

造成这种情况的原因是什么?看完这张图你就清楚了:

年龄增加会导致重疾患病率的提高,上面这张图中就可以清晰说明。

那么年龄和保险公司需要承担理赔责任之间是成正比的,因此,从控制成本的角度出发,重疾险的保费和年龄是成正比的。

因此购买重疾险的建议是要尽早,这里是学姐整理的市面上现在做的比较好的一些重疾险,赶紧浏览一下吧:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

2、年龄太大,可选择的空间变小

因为保险都是有一个承保年龄的,如果你越靠近这个年龄许多重疾险,能投保的最高保额就变得越小,可选择的缴费期限也随之慢慢变短。

这点与保费是一个道理,都是为了保险公司将自己承担的风险降低而进行设置的。

3、年龄越小,投保越容易

这一点大家应该了解,要先进行健康告知才可以购买重疾险。

但是随着年龄的增长,身体也会多多少少地开始出现一些小问题,你越不注意的小问题越有可能导致健告告知无法进行,需要满足更多的条件才可以进行投保或者直接就不能买了,整体提高了投保的难度。

而越小的年纪,在身体上也会更强壮,身体不容易有什么小问题也没有什么既往病史,所以投保会更加容易。

因此重疾险参保时应该尽早,这是学姐反复强调的!

越早的购买保险,保险花费的费用就越低,投保难度越低,可以选的就更多。

也不是说得了一些小病就会一定拒绝你的参保要求。紧接着是一些小窍门,这些小窍门能帮你顺利的购买保险,请点击查看:

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

二、什么年龄阶段的人适合购买重疾险?

1、50岁以内的人群,建议购买重疾险

重大疾病最近几年发病率逐年年轻化,高发重疾在不同年龄段表现是不一样的。

据数据显示:

针对0~17岁的未成年人,恶性肿瘤在重疾中的发病率占50%以上,其中白血病占比35%,有三个儿童患了重大疾病的话,就有一个是白血病。中青年男性也就是18~49岁这一年龄段中,男性的恶性肿瘤发病率在50%以上,女性恶性肿瘤发病率不会比80%低。

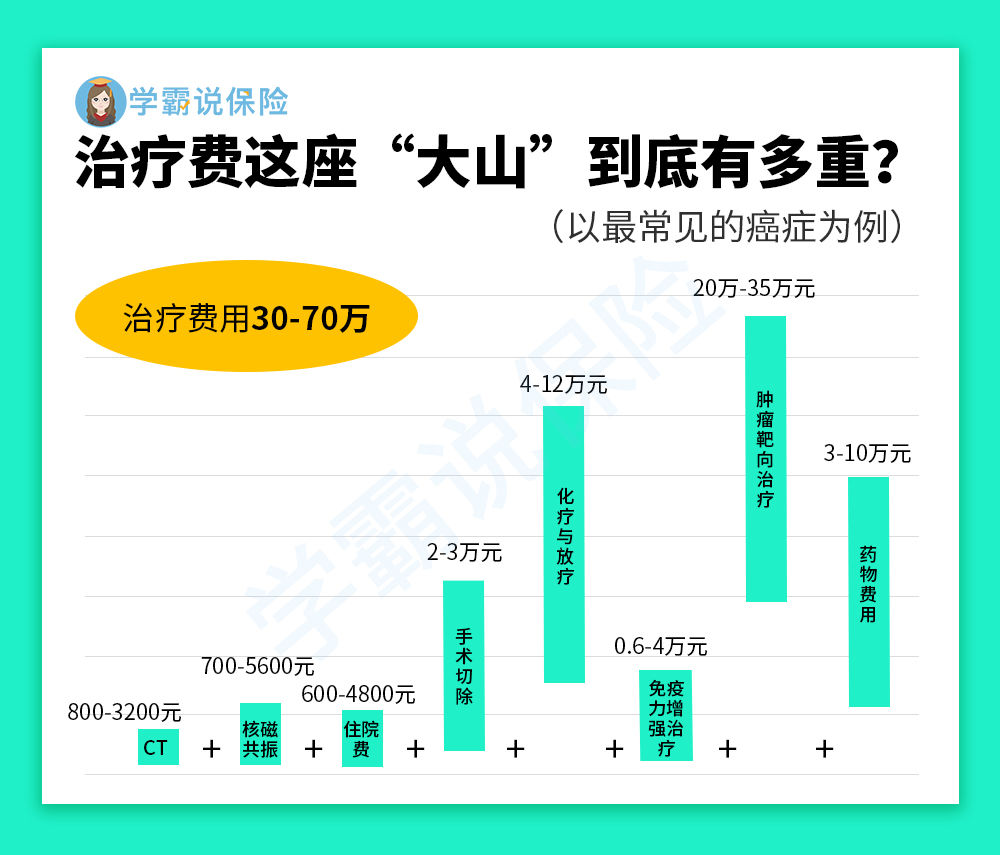

而一旦患上了重疾,整个家庭都要担负起高昂的治疗费用。

现在患癌的是来越多症,咱就说治疗费少说三十万多了不好说,这能是普通家庭支付的起的?

这时候重疾险的作用就是不问而知了,就是说一次性交完保险金可以用于疾病的治疗、还有后续康复费、营养费等,可以适当的解决重大疾病给患者带来的经济风险。

所以说我们建议50岁以内的人购买重疾险的,要是有条件的话,早买比晚买要好。

购买重疾险的前提是要对产品有很多的了解,选到自己最满意的那一款,可以先看看这篇哦:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

2、超过50岁的老年人群,不建议购买重疾险

市面上大部分重疾险能承保到55岁,60或者65周岁是少部分重疾险能够做到的承保年龄,所以年纪较大的老年人是无法投保重疾险的。

就算刚好赶上了承保年龄的最大值,健康告知这一关也很容易不过。

有一点必须要强调:超过50岁的老年人患病风险更大,所以保费会比较贵。

有朋友可能会有这样的想法“既然是为了父母的健康保障,就算花的钱多一点也没关系,这笔钱我心甘情愿出”。

可需要关注的是,学姐所说的保费贵并不只是代表了要多出钱的意思,还意味着投保重疾险一点都不划算!

因为老人购买重疾险是很容易就会出现一些保费倒挂的情况,也就是说保费比保额还高的情况。

学姐举个例子说明一下,就像一位55岁的男性投保重疾险,分10年交,一年下来要缴纳11000元,那么保费则是11万。

但可能保费只有10万,这样反而损失了1万,最终做了“赔本买卖”。

所以老年人投保重疾险,难就算了,最关键的太吃亏了。

那么有什么适合老年人投保的保险呢?大家可以看这篇:

《【老人保险】有哪些,给父母买什么保险好,这些你都需要知道》weixin.qq.275.com

《【老人保险】有哪些,给父母买什么保险好,这些你都需要知道》weixin.qq.275.com

以上就是我对 "重大疾病保险投保有年纪要求吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 中国平安对比中国人寿哪家的重疾险更值得买

- 下一篇: 八桂无忧C款重疾险的服务到底好不好

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

最新问题

最新问题

-

11-22

-

11-22

-

11-22

-

11-22

-

11-22

-

11-21

-

11-21

-

11-21

-

11-21

-

11-21