小秋阳说保险-北辰

年末将至,各家保险公司都紧锣密鼓地在推出开门红产品。这几天,富德生命人寿也推出了旗下卖的非常火热的产品尊享健康的升级版——尊享健康庆典版。

随即了解一下这款产品的性价比表现得怎么样,入手值不值得。

在测评之前,先送给大家一份福利——热销重疾险的对比图:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

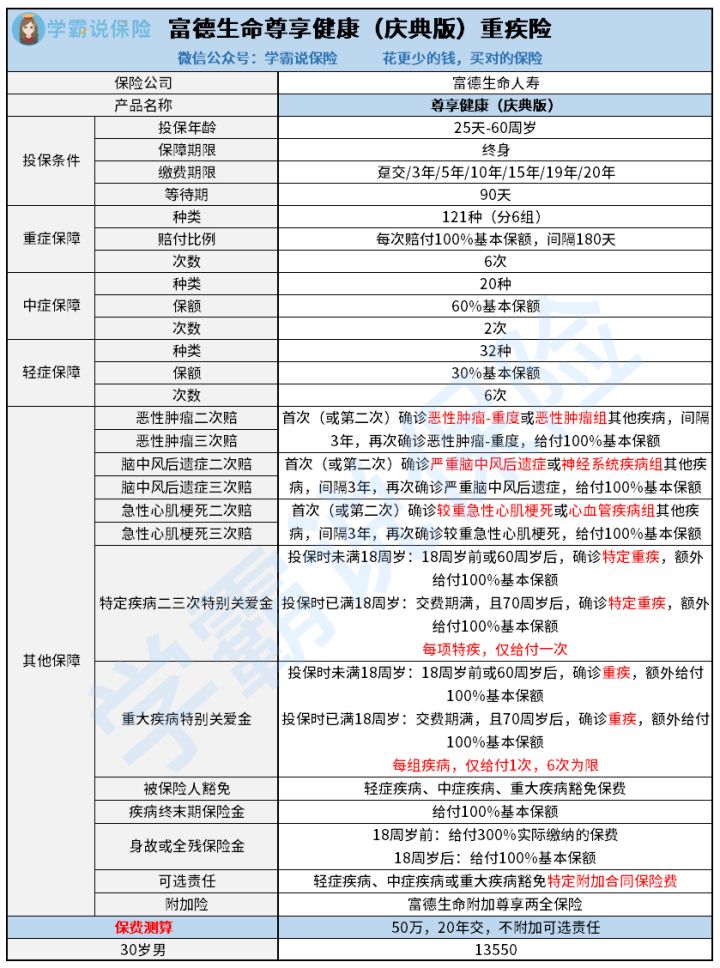

首先我们来看一看尊享健康庆典版的产品图,简单了解一下产品信息:

从上图就能看出,尊享健康庆典版的保障内容很全面,在仔细查看和对比合同之后学姐发现,尊享健康庆典版下面这几个地方确实比较出色:

1、重疾分组合理

尊享健康庆典版是一款优秀的分组多次赔付型重疾险。针对这一类重疾险产品,最重要的就是看它的分组是不是合理。

尊享健康庆典版以疾病的特性作为基础,将承保的121种重大疾病分为了“恶性肿瘤组”、“重大器官疾病组”、“心血管疾病组”、“神经系统疾病组”、“呼吸系统疾病组”和“其他综合疾病组”6组,每组都含有一次赔付机会。

其中“恶性肿瘤-重度”和同类疾病“侵蚀性葡萄胎”这两种都是“恶性肿瘤组”的组成部分。和同类产品的分组设置相比,尊享健康庆典版已经很优秀和细致了,能够减小高发疾病例如“恶性肿瘤”的影响力,避免其对其他保障内容的影响,从而提供更加全面的保障,让每类保障都能有效提升。

一讲到分组多次赔重疾险,许多人都有个错误认知,觉得单次赔付型重疾险比不上多次赔付型重疾险。假如你也这样想,那么这篇文章可别错过:

《重大疾病保险多次赔付比单次更划算吗?》weixin.qq.275.com

《重大疾病保险多次赔付比单次更划算吗?》weixin.qq.275.com

2、含有高复发重疾二、三次赔

尊享健康庆典版还含有“恶性肿瘤-重度”、“严重脑中风后遗症”和“较重急性心肌梗死”这三种高复发疾病的第二、第三次赔,即对于这三种疾病,分别最高能达到3次赔付的机会。

另外,如果被保险人在满18周之前投保,那么在18周岁前和60周岁后不幸确诊这三种疾病,还能获得100%基本保额的特疾关爱金。

若是被保险人在投保的时候已经超过了18周岁,则是在70周岁后这一时间段对于这3种疾病享有特疾关爱金保障。

不过有一点需要注意,连续的两次赔付需要间隔至少3年的时间。

想要更加仔细地了解高复发疾病多次赔,可以了解下这篇文章:

《「癌症二次赔」有必要吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

3、含有疾病终末期保障

虽说重疾险是属于给付型保险,在理赔上能“确诊即赔”。但是,重疾险所谓的“确诊”和我们日常所理解的“确诊”不太一样。

重疾产品对承保的疾病做了要求,需严格遵循疾病定义的相关条款,所患疾病要符合合同里面的疾病定义,那才可以称之为“确诊”。

例如“全身性(型)重症肌无力”这种疾病,就需要同时满足下面所有条件才能被判定为“确诊”:

1. 经药物治疗或胸腺手术一年以上,病情仍不能控制;2. 自主生活能力完全没有的,无法独立完成6项基本日常生活活动中的3项或3项以上。

有些被保险人或许在确诊时已经到了疾病的终末期,病情发展越来越快,尚未接受治疗未达到疾病概念里的的治疗时间要求就不在人世了,或者剩下的日子不准备在医院度过,只想好好过好剩下的时间,这时经常会出现因所患疾病不符合疾病定义条款的情况,没办法将重疾保险金拿到手。

如果说购买的重疾险产品,像尊享健康庆典版这样,拥有疾病终末期保障的话,若被保险人确诊疾病时已经属于重症晚期了,那么便可以选择向保险公司申请理赔,将保险金拿出来去接受治疗或者用来提升余生的生活质量。

综上所述,尊享健康庆典版的优势众多,在重疾保障方面,设置的分组恰当合理,还有多次赔付,对3种高发重疾都准备了多次赔保障,还有疾病终末期保障兜底。

不过学姐也梳理出了一些情况,尊享健康庆典版在投保条件和高复发疾病多次赔,还有重疾额外赔方面都有一些还需要改进的地方。由于篇幅所限,学姐把这款尊享健康庆典版的不足之处都放在下面这篇文章里啦:

《买尊享健康庆典版,没留意这几点,小心吃亏!》weixin.qq.275.com

《买尊享健康庆典版,没留意这几点,小心吃亏!》weixin.qq.275.com

现在不少重疾险产品貌似把保障内容规定的很充实,但却不知道这可能只是用来迷惑消费者的烟雾弹。想得到一份品质优良,高性价比的重疾险产品确实是比较困难的事情。

以上就是我对 "富德生命尊享健康重疾险一年交多少钱?有什么特色优势?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

12-31

-

12-31

-

12-31

-

12-31

-

12-31

-

12-31

-

12-31

-

12-31

-

12-31

-

12-31

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30