小秋阳说保险-北辰

学霸说保险,专注保险产品测评!很多人听到分红两个字就激动了,别急,先听我介绍什么是分红险再说。首先经过评测,这些分红险大家千万别去碰: 《警惕!这7款分红险千万别买,你中招没》weixin.qq.275.com

《警惕!这7款分红险千万别买,你中招没》weixin.qq.275.com

其实买保险的重点在于健康保障、预防风险,如果考虑到是否能靠它来投资赚钱,那它肯定是不合适的。

平安鸿利本金不返,每三年返还一次8%的保额,分红不确定,可能有可能没有,所以其实很多人都会有疑问这样的分红型保险是佛值得买,这里我也详细测评了一下平安鸿利这款产品:

什么是分红险?

分红险产品除了拥有基础的保障内容,保险公司每年还会核算保单红利分配给客户,红利可以为现金、累积生息、抵交保费或者购买缴清增额保险的其中一种。

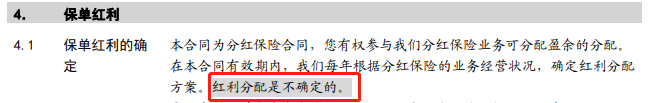

一、分红险的收益

分红险的红利怎么算?抱歉,所有分红险的红利都是不确定的。分红保险的红利来源于死差益、利差益和费差益所产生的可分配盈余,保险公司会用高档收益作为演算,其实是误导了消费者,事实上毫无参考价值。我们什么都做不了,只能等保险公司告知分红结果,通知书上写了多少钱,就领多少钱。分红险的红利不确定,意味着存在0收益的风险。

关于分红险其他的缺点,我都整理在这里了: 《看完分红险的这几个缺点,一下子接受不了》weixin.qq.275.com

《看完分红险的这几个缺点,一下子接受不了》weixin.qq.275.com

二、分红险到底值不值得买

在考虑分红险时,先看看自己的保障做齐没。说白了保险不是用来改变生活的,而是防止生活被改变,其保障功能才是最重要的,而目前市面上,还没有一款产品能做到保障全面,收益又高的,如果自己的基础保障都没有做足,谈理财型保险会不会太早了点。

另外,分红险的红利金不能随取随用,它有个强制储蓄的功能。如果本身的可流动资金不多,又买这种强制储蓄功能的产品,遇到急事拿不出钱用就非常难受了。

总的来说,分红险收益不确定,保障也不足,如果已经配置齐保障,想要买一款养老保险,那我也筛选出这些产品供你参考: 《熬夜整理|十款性价比高的年金险》weixin.qq.275.com

《熬夜整理|十款性价比高的年金险》weixin.qq.275.com

以上就是我对 "平安鸿利两全保险(分红型,2004)"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

$哆L咪@趙^O^拨打国寿客服电话95519转人工服务,告知保单号及身份证号码。 网络查询。先注册一个用户,然后登陆中国人寿在线客服系统查询。http://www.e-chinalife.com/eservice/passport/login/loginForm.jsp 具体步骤如下: 成交客户网上注册:到中国人寿网站在线自助服务频道,点击保单查询,可用邮箱或国寿鹤卡号进行注册。 登录系统:注册完毕后,登录中国人寿在线客户服务系统。 添加保单:登录系统后可查询到您购买的相关保单信息,如果保单信息不全,您可以手动添加相关保单。 查询保单信息:中国人寿在线客户服务系统中可查询的保单信息包括购买险种名称、保险金额、投保人等的基本信息;以及最近完成的交费和已给付保险金数额,您最关心的续期保费交费提示、保险金领取提示等;投连或万能客户还可以查询账户资产状况及对账单等。

$哆L咪@趙^O^拨打国寿客服电话95519转人工服务,告知保单号及身份证号码。 网络查询。先注册一个用户,然后登陆中国人寿在线客服系统查询。http://www.e-chinalife.com/eservice/passport/login/loginForm.jsp 具体步骤如下: 成交客户网上注册:到中国人寿网站在线自助服务频道,点击保单查询,可用邮箱或国寿鹤卡号进行注册。 登录系统:注册完毕后,登录中国人寿在线客户服务系统。 添加保单:登录系统后可查询到您购买的相关保单信息,如果保单信息不全,您可以手动添加相关保单。 查询保单信息:中国人寿在线客户服务系统中可查询的保单信息包括购买险种名称、保险金额、投保人等的基本信息;以及最近完成的交费和已给付保险金数额,您最关心的续期保费交费提示、保险金领取提示等;投连或万能客户还可以查询账户资产状况及对账单等。 -

Rain.说下分红和现金价值。分红是不确定的。可能业务员在你面前吹嘘以前的业绩,但是那不能说明什么的。按照相关规定,分红和保险公司的经营业绩有关,在每个会计年度业绩的的一定比例分配,而经营业绩是不确定的,所以分红是不确定的,现在无法计算...

Rain.说下分红和现金价值。分红是不确定的。可能业务员在你面前吹嘘以前的业绩,但是那不能说明什么的。按照相关规定,分红和保险公司的经营业绩有关,在每个会计年度业绩的的一定比例分配,而经营业绩是不确定的,所以分红是不确定的,现在无法计算... -

刘迟生分红险是指保险公司在每个会计年度结束后,将上一会计年度该类分红保险的可分配盈余,按一定的比例、以现金红利或增值红利的方式,分配给客户的一种人寿保险。 分红保险的红利来源于死差益、利差益和费差益所产生的可分配盈余。 (1)死差益 是指保险公司实际的风险发生率低于预计的风险发生率,即实际死亡人数比预定死亡人数少时所产生的盈余; (2)利差益 是指保险公司实际的投资收益高于预计的投资收益时所产生的盈余; (3)费差益 是指保险公司实际的营运管理费用低于预计的营运管理费用时所产生的盈余。 保险费用比较高,具有确定的利益保证和获取红利的机会。分红是不固定的,分红水平和保险公司的经营状况有着直接关系,保险公司与客户共同承担投资风险、分享经营成果。 分红险适合哪些人购买?并非所有人都适合买分红险,所以大家购买之前,不妨先问自己三个问题: 家人的基本保障都做好了吗? 我们一直强调,第一份保单一定要给家中的经济支柱购买,随后再按不同需求去配置其他成员的保障。在购买分红险之前,一定要确保家人的重疾、医疗及意外险都配置好了,顶梁柱的寿险额度足够。这些都没有漏洞了,才是可以考虑通过保险理财赚钱的时候。 你有没有强制储蓄的习惯?有没有懂一点理财知识? 分红险账户内的资金流动性很差,万一急用钱,是很难取出来的。如果你有兼顾收益率和流动性的理财渠道,那么不建议你购买分红险。分红险的收益水平并不高,如果有一款产品的年利率能到4%,那就已经是同类产品中的佼佼之辈了。大多数分红险产品收益能力甚至连银行定存利率都打不过。但是如果你没有养成强制储蓄的习惯,倒也可以考虑通过分红险强迫自己做储蓄。 手头上预留的现金够不够半年开销 我们通常建议大家手头上预留六个月份额的备用现金,这个现金可以放在余额宝,或者其他一些风险低、随时可取用的投资渠道。主要是为了预防突然失业,或者突发疾病导致的收入暂时中断等风险。分红险正因为有强制储蓄的功能,所以流动性特别弱。就是说你急用现金的时候,这笔钱不是你想取就能取出来的。所以,在考虑清楚购买分红险的时候,务必要确保这笔钱是你在短期内都用不上的。

刘迟生分红险是指保险公司在每个会计年度结束后,将上一会计年度该类分红保险的可分配盈余,按一定的比例、以现金红利或增值红利的方式,分配给客户的一种人寿保险。 分红保险的红利来源于死差益、利差益和费差益所产生的可分配盈余。 (1)死差益 是指保险公司实际的风险发生率低于预计的风险发生率,即实际死亡人数比预定死亡人数少时所产生的盈余; (2)利差益 是指保险公司实际的投资收益高于预计的投资收益时所产生的盈余; (3)费差益 是指保险公司实际的营运管理费用低于预计的营运管理费用时所产生的盈余。 保险费用比较高,具有确定的利益保证和获取红利的机会。分红是不固定的,分红水平和保险公司的经营状况有着直接关系,保险公司与客户共同承担投资风险、分享经营成果。 分红险适合哪些人购买?并非所有人都适合买分红险,所以大家购买之前,不妨先问自己三个问题: 家人的基本保障都做好了吗? 我们一直强调,第一份保单一定要给家中的经济支柱购买,随后再按不同需求去配置其他成员的保障。在购买分红险之前,一定要确保家人的重疾、医疗及意外险都配置好了,顶梁柱的寿险额度足够。这些都没有漏洞了,才是可以考虑通过保险理财赚钱的时候。 你有没有强制储蓄的习惯?有没有懂一点理财知识? 分红险账户内的资金流动性很差,万一急用钱,是很难取出来的。如果你有兼顾收益率和流动性的理财渠道,那么不建议你购买分红险。分红险的收益水平并不高,如果有一款产品的年利率能到4%,那就已经是同类产品中的佼佼之辈了。大多数分红险产品收益能力甚至连银行定存利率都打不过。但是如果你没有养成强制储蓄的习惯,倒也可以考虑通过分红险强迫自己做储蓄。 手头上预留的现金够不够半年开销 我们通常建议大家手头上预留六个月份额的备用现金,这个现金可以放在余额宝,或者其他一些风险低、随时可取用的投资渠道。主要是为了预防突然失业,或者突发疾病导致的收入暂时中断等风险。分红险正因为有强制储蓄的功能,所以流动性特别弱。就是说你急用现金的时候,这笔钱不是你想取就能取出来的。所以,在考虑清楚购买分红险的时候,务必要确保这笔钱是你在短期内都用不上的。 -

远航分红型险种很多的

远航分红型险种很多的 -

春秋灯火明一是缴费灵活,趸交期交,灵活投入。在交费方式及保险期间的选择上,较以往产品有了更大的空间。金鼎富贵E款产品为客户提供了一次交清和五年分期交付的交费方式,以及五年、六年、十年三种保险期间,供消费者灵活选择,能够充分满足消费者在子女教育、养老储备等方面的需求。 二是投保范围广泛,老少皆宜,全面覆盖。金鼎富贵E款产品的投保范围设计为“出生二十八日以上、七十五周岁以下”,较以往分红险只保到六十周岁的投保范围有了较大的扩展,更多客户可以籍此享受到资金安全、收益稳定、保障有力的人保寿险银保产品。 三是身故全残,双重保障,生活安心。金鼎富贵E款产品除具备身故保障外,在保险责任中加入了全残保障,而且保障额度也将随着保费的缴纳和累积,越来越高。这对于广大消费者具有极为现实的意义。 四是满期返还,分红添彩,坐享收益。保险期间届满时,消费者即可获得总额为基本保险金额×交费期间(年数)的满期保险金,保证资金安全的同时,还能创造投资收益。此外,该产品还通过红利派发,让客户分享到保险公司的经营成果,以此来实现资金的保值增值功能,并可以选择现金和复利累积生息两种方式,实现对保单红利的自由支配。 五是人保品牌,机构理财,增值保证。选择一家信誉良好、品牌过硬、投资实力强的保险公司是消费者投资保险产品的首要因素。中国人保作为新中国保险事业的缔造者和开拓者,其与新中国同龄的发展历程值得广大消费者托付。 案例解析 案例:30岁的王先生是一家外资企业的行政主管。他的收入是家庭经济主要来源。王先生的妻子28岁,是一家国企的普通职员。两人育有一子,一岁。不久前,王先生夫妇领到了年终奖,加起来有10万余元。 王先生夫妇二人均属于风险厌恶型消费者,他们希望采取稳健型的投资策略,对家庭资产进行保值增值。目前,王先生家庭已购买了定期寿险、意外险。 专家:王先生夫妇二人正值壮年。他们目前正面临子女教育、养老保障等理财问题。面对子女教育金不断加大、未来退休保障责任的重负,以及投资市场风险的不确定性等因素,人保寿险“金鼎富贵E款产品”非常适合王先生家庭的理财需求。根据该款产品的条款计算,王先生如果一次性缴纳保费10万元,五年期满保险金额将达到12万元。目前,人保寿险公司发展态势喜人。根据公司的经营业绩,王先生每年还可以得到一笔可观的分红收入。到第五年满期时,王先生将获得全部满期保险金和红利收入,正好可以作为孩子上学的教育金支出。 同时,由于王先生是家庭的主要经济来源,建议王先生作为该产品投保的被保险人

春秋灯火明一是缴费灵活,趸交期交,灵活投入。在交费方式及保险期间的选择上,较以往产品有了更大的空间。金鼎富贵E款产品为客户提供了一次交清和五年分期交付的交费方式,以及五年、六年、十年三种保险期间,供消费者灵活选择,能够充分满足消费者在子女教育、养老储备等方面的需求。 二是投保范围广泛,老少皆宜,全面覆盖。金鼎富贵E款产品的投保范围设计为“出生二十八日以上、七十五周岁以下”,较以往分红险只保到六十周岁的投保范围有了较大的扩展,更多客户可以籍此享受到资金安全、收益稳定、保障有力的人保寿险银保产品。 三是身故全残,双重保障,生活安心。金鼎富贵E款产品除具备身故保障外,在保险责任中加入了全残保障,而且保障额度也将随着保费的缴纳和累积,越来越高。这对于广大消费者具有极为现实的意义。 四是满期返还,分红添彩,坐享收益。保险期间届满时,消费者即可获得总额为基本保险金额×交费期间(年数)的满期保险金,保证资金安全的同时,还能创造投资收益。此外,该产品还通过红利派发,让客户分享到保险公司的经营成果,以此来实现资金的保值增值功能,并可以选择现金和复利累积生息两种方式,实现对保单红利的自由支配。 五是人保品牌,机构理财,增值保证。选择一家信誉良好、品牌过硬、投资实力强的保险公司是消费者投资保险产品的首要因素。中国人保作为新中国保险事业的缔造者和开拓者,其与新中国同龄的发展历程值得广大消费者托付。 案例解析 案例:30岁的王先生是一家外资企业的行政主管。他的收入是家庭经济主要来源。王先生的妻子28岁,是一家国企的普通职员。两人育有一子,一岁。不久前,王先生夫妇领到了年终奖,加起来有10万余元。 王先生夫妇二人均属于风险厌恶型消费者,他们希望采取稳健型的投资策略,对家庭资产进行保值增值。目前,王先生家庭已购买了定期寿险、意外险。 专家:王先生夫妇二人正值壮年。他们目前正面临子女教育、养老保障等理财问题。面对子女教育金不断加大、未来退休保障责任的重负,以及投资市场风险的不确定性等因素,人保寿险“金鼎富贵E款产品”非常适合王先生家庭的理财需求。根据该款产品的条款计算,王先生如果一次性缴纳保费10万元,五年期满保险金额将达到12万元。目前,人保寿险公司发展态势喜人。根据公司的经营业绩,王先生每年还可以得到一笔可观的分红收入。到第五年满期时,王先生将获得全部满期保险金和红利收入,正好可以作为孩子上学的教育金支出。 同时,由于王先生是家庭的主要经济来源,建议王先生作为该产品投保的被保险人 -

淼您好!如果不是满期,而是退保的话那么损失会很大的。在保险合同中会有现金价值表,您可以对照一下,看可以退给您多少钱。一般来说,如果是投连险或者是万能险退回的钱会多些;如果是那种特别侧重于保障类的,退回的钱要少些的;如果是分红险的话,分红的钱也会退回的。具体您也可以直接咨询一下中国人寿保险公司的客服人员。

淼您好!如果不是满期,而是退保的话那么损失会很大的。在保险合同中会有现金价值表,您可以对照一下,看可以退给您多少钱。一般来说,如果是投连险或者是万能险退回的钱会多些;如果是那种特别侧重于保障类的,退回的钱要少些的;如果是分红险的话,分红的钱也会退回的。具体您也可以直接咨询一下中国人寿保险公司的客服人员。 -

光天红利领取,持有本人身份证和保单原件,以及想转存红利的存折或者银行卡,到泰康当地受理台办理手续即可。泰康的红利都是现金红利,随时可取,如果原来选择红利领取方式为累积生息话,会在保险公司复利生息,如果选择为现金支付,就不计利息,你到泰康当地新生活广场可查到和变更。在建行没法领

光天红利领取,持有本人身份证和保单原件,以及想转存红利的存折或者银行卡,到泰康当地受理台办理手续即可。泰康的红利都是现金红利,随时可取,如果原来选择红利领取方式为累积生息话,会在保险公司复利生息,如果选择为现金支付,就不计利息,你到泰康当地新生活广场可查到和变更。在建行没法领 -

嗨嗨分红有两种,一种是保额分红,一种时现金价值分红。 保额分红就是以你的保额作为本金分红,分得的红利也是保额,会计入原保额再进行下一年度的分红。所以你计算分红的本金是增大的,所以一般情况下,每年的红利都会增加。 现金价值分红就是以你保单的现金价值为本金分红,同上的原理,每年分红的本金也都是会增大,分得红利增加。 只要保险公司运营正常,每年的分红都是越来越多的。 太平洋应该是现金价值分红

嗨嗨分红有两种,一种是保额分红,一种时现金价值分红。 保额分红就是以你的保额作为本金分红,分得的红利也是保额,会计入原保额再进行下一年度的分红。所以你计算分红的本金是增大的,所以一般情况下,每年的红利都会增加。 现金价值分红就是以你保单的现金价值为本金分红,同上的原理,每年分红的本金也都是会增大,分得红利增加。 只要保险公司运营正常,每年的分红都是越来越多的。 太平洋应该是现金价值分红 -

🎶 旋律 🎶买保险首先要看险种,有的是返本分红的保险,有的是终身保险也是分红保险,你没有说险种的名称,所以没有准确答案只能这样回答你,交10年,应该是缴费期间。等到第十五年本钱多少合同上有注明的。保单第十五的现金价值是多少看一下就知道你的本金是否可以满了!

🎶 旋律 🎶买保险首先要看险种,有的是返本分红的保险,有的是终身保险也是分红保险,你没有说险种的名称,所以没有准确答案只能这样回答你,交10年,应该是缴费期间。等到第十五年本钱多少合同上有注明的。保单第十五的现金价值是多少看一下就知道你的本金是否可以满了! -

佳惠华盛堂沅陵店人事这个你得把那个保险单那个具体拿过来看看。反正所有保险精算的这准则一般就是收益高,保障低。保障低,收益高。如果业务员跟你说收益有多高时,保障就比较低。

佳惠华盛堂沅陵店人事这个你得把那个保险单那个具体拿过来看看。反正所有保险精算的这准则一般就是收益高,保障低。保障低,收益高。如果业务员跟你说收益有多高时,保障就比较低。

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-09

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

最新问题

最新问题

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04