小秋阳说保险-北辰

截至6月24日收盘,农夫山泉股价市值蒸发超过3200亿港元,约合2661亿元。

股市崩盘、基金大跌引发人们对于理财的思考,终究是哪一部分的理财方式是收益高而且风险低的,并且是值得追捧的呢?

在各大投资理财方式相继亏损的情况下,年金险成了国民的新宠。

最近有这样的一款年金险,给付的方式是非常随意的,多种多样的方式可以选择,而且在收益方面也是非常好的,一经上线,就引起了不少朋友们的议论。

这款产品就是最近由阳光保险承保的一款产品,叫做财富臻享分红型年金险。

那么就让学姐今天来具体的测评这款产品,来深度的了解财富臻享分红型年金险能否值得买入。

年金险的坑人之处有很多,想要避免被坑的话,建议先来看一看相关的内容以及技巧:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、阳光人寿值得信赖么?

进入核心内容前,下面可以先大概了解一下财富臻享分红型年金险的承保公司--阳光人寿情况吧。

1、实力背景

阳光人寿保险成立于2007年12月,注册资本金73.37亿元人民币。

主要经营人寿保险、健康保险和意外伤害保险等一切人身险业务的全国性专业寿险公司。

目前阳光人寿已有30家二级机构开业运营,三四级分支机构600余家。竭诚为广大客户提供人身、养老、医疗、健康、意外等保险保障。

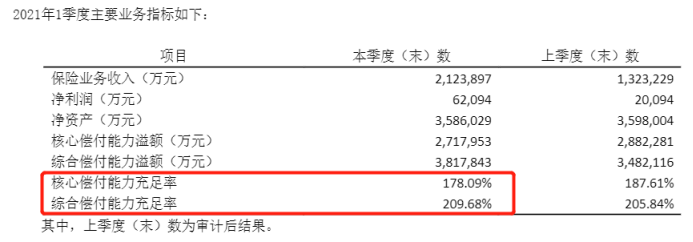

2、偿付能力

保险公司是否有能力偿付赔偿金,主要就是看偿付能力,这也是保险公司的生命线。

银保监会规定,核心偿付能力充足率在50%以上、综合偿付能力充足率在100%、最新一期风险评级为B类以上的公司才能算达标。

来看看阳光人寿最新的偿付能力报告:

这也看得出,阳光人寿的各项指标是远远超过银保监会规定的标准线的。可以看出阳光人寿是一家靠谱的保险公司。

考察一个保险公司,最基本的就是背景实力和偿付能力,还有哪些方面是比较好入手的?学姐这里有一些考察保险公司的干货文可以分享给大家,对这些有意向的朋友可以一起看看:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

关于阳光人寿的相关介绍已经结束了,现在再继续看看它旗下的财富臻享分红型年金险的表现。

二、财富臻享分红型年金险怎么样?

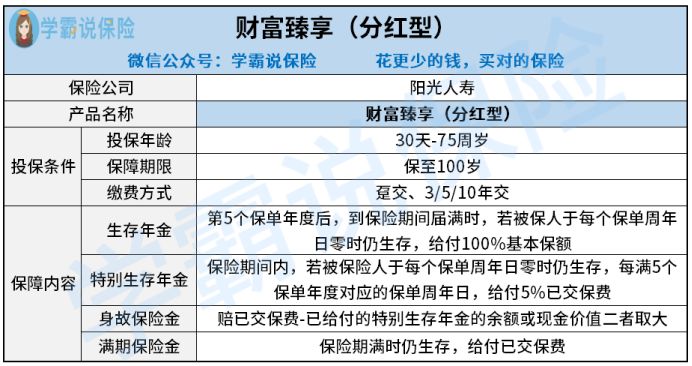

话不多说,先来看看财富臻享分红型年金险的产品测评图:

从图中可以知道,财富臻享分红型年金险缺陷方面就已经很清楚的看到了。

缺陷一:缴费年限选择范围窄

财富臻享分红型年金险缴费年限有几种分别为趸交、3/5/10年交,相比市面上优质的重疾险产品,财富臻享分红型年金险缴费年限上设置的太过单一并不灵活。

财富臻享分红型年金险缴费年限可以选择的范围很小,消费者无法通过自身需求去选择更多的缴费年限。

年金险的缴费期限的的选择也是有门道的,对此不熟悉的朋友可以看这篇文章:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

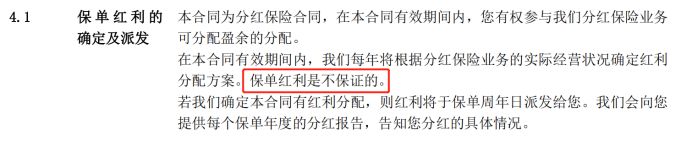

缺陷二:分红不确定性太高

保险公司在进行分红的时候,财富臻享分红型年金险是可以参与分红的,针对于消费者而言,这无疑是一件好事,而且也提高了更多的收益。

然而,财富臻享分红型年金险提供的分红有点说不准,保险公司没有向客户承诺能拿得出分红。

财富臻享分红型年金险设置成这样,很多分红险里面都暗藏的有猫腻 ,就是分红完全由保险公司拿捏,稳定性不高。

针对分红险的不足之处,学姐就不一一分析了,感兴趣的朋友可以点击这里:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

缺陷三:身故保险金给付设置不合理

直接给付已交保费或者现金价值的身故保险金。

财富臻享分红型年金险有关身故保险金的部分很不符合常理,需要在已交保费扣除了已给付的特别生存年金之后,再取与现金价值的最大者去赔偿。

这么一说,财富臻享分红型年金险不是很令人满意。

上文列举的才只是财富臻享分红型年金险许多短处的其中之一,想了解更多详情的话,传送门已经准备好了:

《阳光「财富臻享」年金险值得买?这些缺陷你知道吗?》weixin.qq.275.com

《阳光「财富臻享」年金险值得买?这些缺陷你知道吗?》weixin.qq.275.com

归纳:阳光人寿固然对得起一些人的信任,然而财富臻享分红型年金险存在非常多的缺点,明显的缺陷有设置不合理的身故保险金给付,太短的缴费年限以及非常不确定的分红。

所以说,财富臻享分红型年金险不能看做是优质的保险产品。

有意购买年金险的人,请查看以下的榜单,来帮助消费者选到满意合适的年金险产品:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "阳光人寿财富臻享年金险十年"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 达尔文5号和阿童沐1号重疾险哪个产品用处更大

- 下一篇: 车险改革后玻璃险能不买吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

最新问题

最新问题

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09