小秋阳说保险-北辰

现在的年轻人风险意识是很高的,并且有很多人都会主动咨询保险相关的问题。那这个比较年轻的年龄层的人,应该怎么买保险呢?以前还没买过保险的建议先看看这篇文章哈 一般情况下,年轻人并没有什么积蓄,以下这几种保障型的产品是建议优先考虑的: 1.重疾险 《适合年轻人买的保险有哪些?》

《适合年轻人买的保险有哪些?》

如果不幸患上重疾,不仅仅是身体要饱受折磨,经济上也要承受高额医疗费用带来的冲击。如果能有重疾险赔付的赔偿金的话,治病的钱和后续康复的钱都有了保障。

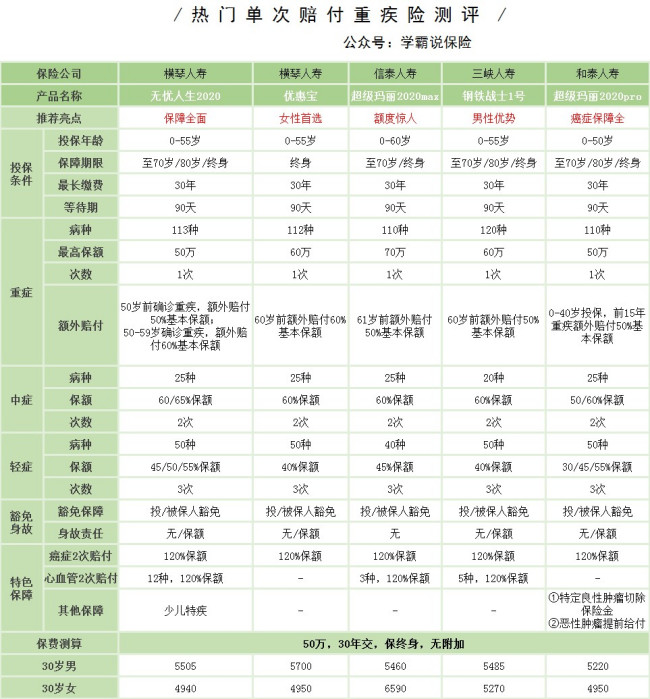

我为大家找到了几款性价比高的重疾险,大家可以了解一下:

要是想要买一些价格更低一点的产品,这几款产品可能会更适合 2.医疗险 《十大便宜好价的重疾险大盘点!》

《十大便宜好价的重疾险大盘点!》

现在年轻人压力还挺大的,还有不少人喜欢熬夜,因此而产生的,有可能头发越掉越多,不知不觉身体也变差了,更容易生病了。虽然说,治个小病花不了多少钱吧,不过小数怕长计呀,生病的次数多了,费用也就不少了。

由于年轻人的保险预算费用不是很多,买一份百万医疗险可能会更合适一些,只需要花几百块钱,买到的就是百万的保障,挺值得。今年有几款百万医疗险是卖的比较火热的,想进一步了解的可以直接看这篇文章哦 3.意外险 《十大百万医疗险排名新鲜出炉!》

《十大百万医疗险排名新鲜出炉!》

年轻人总要在外面打拼,其中道路车来车外,意外随时有可能发生,意外会发生在哪一个人身上谁也说不准,意外在这种情况下就比较重要了。

而且意外险并不贵!一份不错的意外保障,一年交一百来块也能买到了,像这几款都是今年比较受年轻人青睐的意外险 《2020年,最适合年轻人的意外险都在这里了》weixin.qq.275.com

《2020年,最适合年轻人的意外险都在这里了》weixin.qq.275.com

综合来看,对于年轻人而言,基础保障是首先要考虑的,等以后有钱了,再考虑他其他类型的保险。

以上就是我对 "24岁年轻人想买份保险,什么样子的合适"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

唯爱我买的健康保险是一年一年这样投保的,其实当时我考虑了好久,也是不清楚要买什么保险好,后来朋友给我推荐了平安保险商城,让我在上面看看,说险种比较全,介绍的也比较详细,了解之后我买了上面的E生平安•百万医,这个险种不仅可以保障普通疾病还可以保障重大疾病,只要是因为疾病所花费的医疗费用都可以进行理赔,一年下来也就几百块钱,还挺合算的。所以你要是想要了解更多的也可以到平安保险商城上看一看,里面的介绍还是挺详细的。

唯爱我买的健康保险是一年一年这样投保的,其实当时我考虑了好久,也是不清楚要买什么保险好,后来朋友给我推荐了平安保险商城,让我在上面看看,说险种比较全,介绍的也比较详细,了解之后我买了上面的E生平安•百万医,这个险种不仅可以保障普通疾病还可以保障重大疾病,只要是因为疾病所花费的医疗费用都可以进行理赔,一年下来也就几百块钱,还挺合算的。所以你要是想要了解更多的也可以到平安保险商城上看一看,里面的介绍还是挺详细的。 -

践行者1、对于年轻人的保险配置来说,首先买份重疾险是有必要的。 因为重疾险是越年轻时候买越划算。重疾险中性价比比较高的当属国民重疾险,百年康惠保系列;如果不差钱的话,高现金价值的达尔文1号、身故责任的复星康乐一生系列也都是值得考虑的; 2、重大疾病保险本身是失能补偿,即使发生重大疾病,也需要达到合同约定的赔付条件才能申请理赔,而且重疾也可能在很短的时间内失去生命,如果只买不含身故责任的纯重疾险,万一在还没确诊之前已经身故,只能获得现金价值或已交保费的赔付,所以购买重疾险一般建议搭配定期寿险。比如华贵擎天柱定期寿险、瑞泰瑞合定期寿险都是非常值得参考的产品。 3、另外还有一些理财类、养老类、育儿类型的保险产品,都属于比较稳健型的投资理财方式。可以根据自身抗风险能力,配风险等级不同的投资方式进行理财,保障健康的同时也为自己的未来的子女教育、退休养老等提前储蓄,做好长远的规划。

践行者1、对于年轻人的保险配置来说,首先买份重疾险是有必要的。 因为重疾险是越年轻时候买越划算。重疾险中性价比比较高的当属国民重疾险,百年康惠保系列;如果不差钱的话,高现金价值的达尔文1号、身故责任的复星康乐一生系列也都是值得考虑的; 2、重大疾病保险本身是失能补偿,即使发生重大疾病,也需要达到合同约定的赔付条件才能申请理赔,而且重疾也可能在很短的时间内失去生命,如果只买不含身故责任的纯重疾险,万一在还没确诊之前已经身故,只能获得现金价值或已交保费的赔付,所以购买重疾险一般建议搭配定期寿险。比如华贵擎天柱定期寿险、瑞泰瑞合定期寿险都是非常值得参考的产品。 3、另外还有一些理财类、养老类、育儿类型的保险产品,都属于比较稳健型的投资理财方式。可以根据自身抗风险能力,配风险等级不同的投资方式进行理财,保障健康的同时也为自己的未来的子女教育、退休养老等提前储蓄,做好长远的规划。 -

@凤@现代这个社会,年轻人有份保险是有很有必要的,因为年轻人承受太多的压力,车贷、房贷等等,指不定哪天身体被压垮,买一份保险还是有必要的。 年轻人主要面临的人身风险由三方面:意外、疾病和生存,这就涉及到了意外险、健康险和寿险,其中健康险包括重大疾病保险和医疗险。 年轻人由于刚出社会不久,收入不稳定,重疾险可以参考:十大便宜好价的重疾险大盘点! 1、健康险:为了更好的保障,可以搭配重疾险和医疗险。重疾险是确诊即赔,可以弥补医疗费用,康复护理和收入损失。医疗险是社保的有力补充,通常为报销型。 2、意外险:意外险包括意外医疗、意外伤残和意外身故,意外是未知的,明天和意外哪个先来,我们不知道,所以防患于未然是有必要的。而且意外险保费便宜,身故、伤残赔保额,门诊、住院可以报销,需要注意的是意外医疗费用免赔额和赔付比例的设置。 3、寿险:市面上常见的寿险是身故或全残赔付保额,定期寿险是保障一定期限。如果是家庭的经济支柱,那么需要一份定期寿险,寿险是对家人的爱与责任。 4、学霸说保总结 最后,学姐想说,一开始接触保险,可能会觉得复杂,但熟悉一些知识之后,会发现挑选保险、买保险,会容易很多。所以,大家不要小看保险知识,掌握了这些知识,可以说是在买保险的成功路上走了一半。 学姐希望各位都能学好保险知识,买对保险。

@凤@现代这个社会,年轻人有份保险是有很有必要的,因为年轻人承受太多的压力,车贷、房贷等等,指不定哪天身体被压垮,买一份保险还是有必要的。 年轻人主要面临的人身风险由三方面:意外、疾病和生存,这就涉及到了意外险、健康险和寿险,其中健康险包括重大疾病保险和医疗险。 年轻人由于刚出社会不久,收入不稳定,重疾险可以参考:十大便宜好价的重疾险大盘点! 1、健康险:为了更好的保障,可以搭配重疾险和医疗险。重疾险是确诊即赔,可以弥补医疗费用,康复护理和收入损失。医疗险是社保的有力补充,通常为报销型。 2、意外险:意外险包括意外医疗、意外伤残和意外身故,意外是未知的,明天和意外哪个先来,我们不知道,所以防患于未然是有必要的。而且意外险保费便宜,身故、伤残赔保额,门诊、住院可以报销,需要注意的是意外医疗费用免赔额和赔付比例的设置。 3、寿险:市面上常见的寿险是身故或全残赔付保额,定期寿险是保障一定期限。如果是家庭的经济支柱,那么需要一份定期寿险,寿险是对家人的爱与责任。 4、学霸说保总结 最后,学姐想说,一开始接触保险,可能会觉得复杂,但熟悉一些知识之后,会发现挑选保险、买保险,会容易很多。所以,大家不要小看保险知识,掌握了这些知识,可以说是在买保险的成功路上走了一半。 学姐希望各位都能学好保险知识,买对保险。 -

幸福女人万一得了重疾,会给家庭带来巨额医疗支出,而且还有康复费用、家庭债务、生活费用等收入损失。能够提前赔付的重疾险,就能对冲这些风险,它的保额,不止能用来治病,还能弥补家庭收入损失。

幸福女人万一得了重疾,会给家庭带来巨额医疗支出,而且还有康复费用、家庭债务、生活费用等收入损失。能够提前赔付的重疾险,就能对冲这些风险,它的保额,不止能用来治病,还能弥补家庭收入损失。 -

zdxmvk您好,有这种意识是非常有必要的。 一般选择保险首先要选择意外险和健康险,虽然是消费型的,但日常比较常遇,发生的几率较高。 其次是选择重大疾病险和养老年金险,相当于强制储蓄,患病即给付或者按年领取年金。 最后考虑投资险,这类险投资收益较高,有一定风险。 选择什么类型的保险,您需要找一位专业代理人,通过沟通,让代理人根据您自身的特点为您设计保障计划,毕竟买保险还是要量力而行、量体裁衣的,适合别人的不一定适合您。 保费方面可以参考一个范围,您年收入的10-15%作为投保预算比较合理,太高承受压力太大,太低解决不了太多问题的。 需要的话我可以帮您做一下比较具体的详细分析,好好分析一下您该怎么买。希望我的一点从业经验和专业知识可以对您有一些帮助或者启发。如果您有需要的话,可以给我留言。

zdxmvk您好,有这种意识是非常有必要的。 一般选择保险首先要选择意外险和健康险,虽然是消费型的,但日常比较常遇,发生的几率较高。 其次是选择重大疾病险和养老年金险,相当于强制储蓄,患病即给付或者按年领取年金。 最后考虑投资险,这类险投资收益较高,有一定风险。 选择什么类型的保险,您需要找一位专业代理人,通过沟通,让代理人根据您自身的特点为您设计保障计划,毕竟买保险还是要量力而行、量体裁衣的,适合别人的不一定适合您。 保费方面可以参考一个范围,您年收入的10-15%作为投保预算比较合理,太高承受压力太大,太低解决不了太多问题的。 需要的话我可以帮您做一下比较具体的详细分析,好好分析一下您该怎么买。希望我的一点从业经验和专业知识可以对您有一些帮助或者启发。如果您有需要的话,可以给我留言。 -

-婉婉-主要看自身需求,意外医疗定期寿险,这样的保障型的保险,都可以考虑,推荐你一个保险专业网站,百度搜索 保网 ,可以去咨询一下,对你一定有用

-婉婉-主要看自身需求,意外医疗定期寿险,这样的保障型的保险,都可以考虑,推荐你一个保险专业网站,百度搜索 保网 ,可以去咨询一下,对你一定有用 -

蒿子年轻人同样面临着疾病,医疗,意外,死亡等各种风险。由于年轻人经济基础比较薄弱,一旦遇到这些风险,年轻人仅靠自身很难承担,还可能拖累家庭。而有了保险这个杠杆,用很少的钱就能撬动上百万的保额,抵御风险能力得到很大的增强,还有就是年轻人很容易投保成功,保费便宜,享受保障时间长,在人生的黄金阶段减去很多后顾之忧。 年轻人主要面临的人身风险有三方面:意外、疾病和生存,这就涉及了意外险、健康险和寿险,其中健康险包括重疾险和医疗险,寿险业首选定期寿险。 意外险:意外险保费便宜,身故、伤残赔保额,门诊、住院都可以报销。需要注意的是意外医疗费用免赔额和赔付比例的设置,意外住院津贴则需注意免赔天数,同时投保前要确认从事的职业类型是否符合承保范围。 健康险:疾病是人人痛恶的,但谁能保证一辈子不生病?为了更好地保障,重疾险搭配医疗险是不错的选择。重疾险确诊即赔,可以弥补医疗费用、康复护理花销和收入补偿;医疗险是社保的有力补充,通常为报销型,投保前需留意疾病等待期、报销比例、免赔额、报销范围等。 寿险:市面上常见的寿险是身故或全残赔付保险金,定期寿险是保障一定的期限,普通家庭建议购买定期寿险,保费低,杠杆高。 重疾险能发挥什么作用?如果生个小病,一般花不了什么钱,大家都还是出得起。但一旦生了重大疾病,一般少说要花十几万到几十万,很多家庭根本无法承受这个治疗费用,极大可能会使这个家庭因病返贫。所以说,重大疾病的保障是十分重要的。而重疾险的作用就是为被保险人支付因病花费的高额医疗费,提供患病后的经济保障,也为家庭提供一定的经济生活来源。 很多年轻人对重疾险的治疗费用没有什么概念,下图为重大疾病平均治疗费用: 由图可以看出,一旦发生重疾,治疗费用至少也要10万,年轻人积蓄少且经济能力有限,越是年轻,储蓄能力越是不足,如果不幸罹患重疾,储蓄不足以支付重大疾病的医疗费用,想想自己是否有能力支付高昂的治疗及后期康复费用?成年之后我们就成为家里的依靠,相信很少有人会再去麻烦年迈的父母,四处奔波筹钱。所以买重疾险,可以将不确定的风险转嫁给保险公司。 年轻人购买的好处如下: 1、保费便宜:买重疾险越早越划算,同等保额,保费随着年龄递增 2、投保几率大:年交大了再投保重疾险,有可能会很多不保,年纪大了身体健康状况慢慢下降是很正常的,难免身体有些小毛病。保险公司不受报也可以理解,毕竟风险变大。 重疾年轻化,我们没办法知道自己什么时候会生病,所以需要提前做好风险管理。

蒿子年轻人同样面临着疾病,医疗,意外,死亡等各种风险。由于年轻人经济基础比较薄弱,一旦遇到这些风险,年轻人仅靠自身很难承担,还可能拖累家庭。而有了保险这个杠杆,用很少的钱就能撬动上百万的保额,抵御风险能力得到很大的增强,还有就是年轻人很容易投保成功,保费便宜,享受保障时间长,在人生的黄金阶段减去很多后顾之忧。 年轻人主要面临的人身风险有三方面:意外、疾病和生存,这就涉及了意外险、健康险和寿险,其中健康险包括重疾险和医疗险,寿险业首选定期寿险。 意外险:意外险保费便宜,身故、伤残赔保额,门诊、住院都可以报销。需要注意的是意外医疗费用免赔额和赔付比例的设置,意外住院津贴则需注意免赔天数,同时投保前要确认从事的职业类型是否符合承保范围。 健康险:疾病是人人痛恶的,但谁能保证一辈子不生病?为了更好地保障,重疾险搭配医疗险是不错的选择。重疾险确诊即赔,可以弥补医疗费用、康复护理花销和收入补偿;医疗险是社保的有力补充,通常为报销型,投保前需留意疾病等待期、报销比例、免赔额、报销范围等。 寿险:市面上常见的寿险是身故或全残赔付保险金,定期寿险是保障一定的期限,普通家庭建议购买定期寿险,保费低,杠杆高。 重疾险能发挥什么作用?如果生个小病,一般花不了什么钱,大家都还是出得起。但一旦生了重大疾病,一般少说要花十几万到几十万,很多家庭根本无法承受这个治疗费用,极大可能会使这个家庭因病返贫。所以说,重大疾病的保障是十分重要的。而重疾险的作用就是为被保险人支付因病花费的高额医疗费,提供患病后的经济保障,也为家庭提供一定的经济生活来源。 很多年轻人对重疾险的治疗费用没有什么概念,下图为重大疾病平均治疗费用: 由图可以看出,一旦发生重疾,治疗费用至少也要10万,年轻人积蓄少且经济能力有限,越是年轻,储蓄能力越是不足,如果不幸罹患重疾,储蓄不足以支付重大疾病的医疗费用,想想自己是否有能力支付高昂的治疗及后期康复费用?成年之后我们就成为家里的依靠,相信很少有人会再去麻烦年迈的父母,四处奔波筹钱。所以买重疾险,可以将不确定的风险转嫁给保险公司。 年轻人购买的好处如下: 1、保费便宜:买重疾险越早越划算,同等保额,保费随着年龄递增 2、投保几率大:年交大了再投保重疾险,有可能会很多不保,年纪大了身体健康状况慢慢下降是很正常的,难免身体有些小毛病。保险公司不受报也可以理解,毕竟风险变大。 重疾年轻化,我们没办法知道自己什么时候会生病,所以需要提前做好风险管理。 -

switek杨刁林成年人买保险,最常出现这四大误区:1.为了多领工资,不买社保;2.总想着一份保险保障所有,结果买了又贵又没用的保险;3.听信误导去买返还型保险;4.孩子老人保障都买齐,自己却一点保障都没有。

switek杨刁林成年人买保险,最常出现这四大误区:1.为了多领工资,不买社保;2.总想着一份保险保障所有,结果买了又贵又没用的保险;3.听信误导去买返还型保险;4.孩子老人保障都买齐,自己却一点保障都没有。 -

康恒志那就根据新的政策来办理吧 其实当初应该缴纳五万元 因为社保本来就是一个长久的事情 不应该只看眼前

康恒志那就根据新的政策来办理吧 其实当初应该缴纳五万元 因为社保本来就是一个长久的事情 不应该只看眼前 -

保险代理🍄 陈晓燕您好! 保险作为理财规划的基础部分,要及早规划,尤其是年轻人保险,一旦等要用到时再考虑,往往已经来不及了。建议先完善自己的社保再考虑商业保险作为补充,可以首先考虑意外险和健康险,借助于健康保险,将可能面临的疾病风险转嫁给保险公司。这其实也是年轻人做好理财规划的一个重要方面,也可以根据自己的实际经济状况考虑选择一份综合性保障的寿险,详细的建议您可以参考:http://hi.baidu.com/vqzdmpqfdflpsxs/item/6006c528688ca001c38d595c(年轻人保险规划要趁早)。 您可以到保险公司也可以到专业的保险网站上进行选择,希望对您有帮助!

保险代理🍄 陈晓燕您好! 保险作为理财规划的基础部分,要及早规划,尤其是年轻人保险,一旦等要用到时再考虑,往往已经来不及了。建议先完善自己的社保再考虑商业保险作为补充,可以首先考虑意外险和健康险,借助于健康保险,将可能面临的疾病风险转嫁给保险公司。这其实也是年轻人做好理财规划的一个重要方面,也可以根据自己的实际经济状况考虑选择一份综合性保障的寿险,详细的建议您可以参考:http://hi.baidu.com/vqzdmpqfdflpsxs/item/6006c528688ca001c38d595c(年轻人保险规划要趁早)。 您可以到保险公司也可以到专业的保险网站上进行选择,希望对您有帮助!

- 上一篇: 20多岁的年轻人怎么选择保险,哪种最好?

- 下一篇: 今年35岁,没买社保,买什么保险好?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

最新问题

最新问题

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29

-

11-29