小秋阳说保险-北辰

很多人觉得两全保险不会亏本,这是由“保生又保死”造成的,不仅是身故,还有满期生存,都可以领取保险金。

不过两全险其实在“华丽”的外衣光环之下,还有一些不足,之前我们已经作了详细的分析:

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

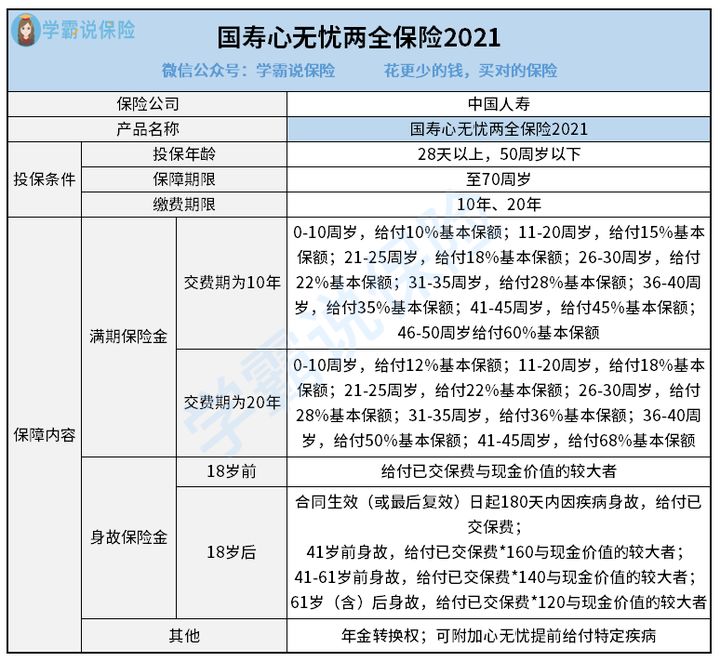

最近看到很多粉丝发来私信,中国人寿新推出的国寿心无忧两全保险2021怎么样,是否值得配置,存在哪些不足,那今天,学姐就来给大家解答一下,让大家把这款产品看的明明白白的!

一、国寿心无忧两全保险2021有哪些优点?

多余的话就不说了,我们先来看看国寿心无忧两全保险2021的保障内容图:

虽然乍看之下,没有什么吸引人的特点体现在这款国寿心无忧两全保险2021上,不过它并不是毫无优点:

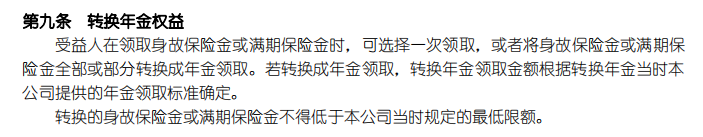

1. 享有年金转换权

国寿心无忧两全保险2021提供给被保人转换年金的权益,这一点学姐认为是很不错的,这样选择性会更加多。

当受益人领取身故保险金,或者到期之后领取保险金的时候,能够将其一次性就领取完毕,也可以选择把身故保险金或满期保险金的全部或部分转换成年金的领取方式,可以满足各种各样的人群的资产规划需求。

2. 可附加心无忧提前给付特定疾病

国寿心无忧两全保险2021能够选择性附加心无忧提前给付特定疾病保障,比较适合有心血管疾病的人选择,不仅给21种特定疾病提供保障,还设置了14种轻症疾病保障,而且还有特定疾病额外赔付保险金,相对有心脑血管疾病家族史或者渴求加大心脑血管疾病保障的人而言,这款国寿心无忧两全保险2021是一个不错的选择。

若想要更加全面的疾病保障,学姐还是比较推荐大家选择一份重疾险,实际上市场上也存在特别多性价比高、保障贴心的杰出重疾险,举例如下:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

通过分析,国寿心无忧两全保险2021是可以享受到年金转换权以及附加特定疾病保障,这两方面挺好,那是不是就说明这款国寿心无忧两全保险2021是值得入手的呢?别慌,把它的缺点我们一起看看!

二、国寿心无忧两全保险2021有哪些缺点?

1. 投保年龄比较窄

国寿心无忧两全保险2021所具备的投保年龄要求为从出生满28天,不满50周岁的人群投保,对比别的最高投保年龄为60岁、70岁的两全险,国寿心无忧两全保险2021的投保年龄就没有那么宽松了,50岁以上的人群直接没资格投保了。

2. 保障期限和缴费期限不够灵活

国寿心无忧两全保险2021只提供了保至70周岁的保障期限,和其他的支持20年、30年保险年限的两全险比起来,国寿心无忧两全保险2021的缴费期限就不太人性化了。

再一个就是国寿心无忧两全保险2021只提供了10年、20年交这两个缴费期限,选择面相对变窄了,可以满足的投保人群也变少了。

另外国寿心无忧两全保险2021不可以趸交,这就满足不了那些富裕的人的要求,趸交所指的是投保人一次交完所有的保费,这样会产生的好处是总交的保费更少。

3. 满期保险金赔付限制比较多

国寿心无忧两全保险2021的满期保险金按照不同的交费期限被保人年龄的不同,赔付相应比例的基本保额,有太多关于赔付方面的限制。

比方说选择交费期为10年,满期保险金有八个年龄段设置,最少的赔付10%基本保额,最多能享受60%的基本保额赔付。

比方说使用的是20年的交费期,满期设置了七个年龄段的保险金,至少就可以赔偿基本保额的12%,最高赔付比例是基本保额的68%。

学姐总结:了解前面的分析后,我们可以知道,虽然国寿心无忧两全保险2021里面配置有年金转换权,还能够增加心无忧提前给付特定疾病保障,不过它的投保年龄不太友好,保障期限和缴费期限也比较死板、有比较少的选择机会,而且满期保险金赔付限制比较多,整体来看,学姐觉得这款国寿心无忧两全保险2021表现一般般,不推荐大家去配置这款产品。

要是你青睐的是两全险的储蓄功能,那学姐觉得各位小伙伴还不如入手这些理财险,不但能强制储蓄,而且有良好的收益收入:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "中国人寿心无忧两全险缺陷"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 盈满金生是什么险种

- 下一篇: 鑫如意八号终身寿险靠谱吗?怎么买划算?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-16

-

11-16

-

11-17

-

11-17

-

11-17

-

11-18

-

11-18

-

11-18

-

11-18

-

11-18

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30