小秋阳说保险-北辰

截至6月24日收盘,农夫山泉股价市值蒸发超过3200亿港元,约合2661亿元。

基金和股市不断出现问题,使得消费者也在不断思考着理财的形式,实际上有哪些风险低而且收益高的理财方式值得人们去追求呢?

在我国各大的投资理财方式,都已经相继的出现了亏损的情况之下,年金险就成为了国民新的宠爱。

近期就出现了一款新的年金险,而且说是年金险给付的方式,有多种形式可以选择,而且收益也蛮不错,一上线就引发了不少网友的热议。

阳光保险承保的财富臻享分红型年金险就是这一款饱受热议的产品。

那么就让学姐今天来具体的测评这款产品,过来瞧瞧财富臻享分红型年金险在买的时候价值怎样。

年金险坑区很多,不想被坑,建议先来看看相关的技巧:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、阳光人寿值得信赖么?

进入主要内容之前,对于财富臻享分红型年金保险承保公司--阳光人寿的情况,让大家先了解一下。

1、实力背景

阳光人寿保险成立于2007年12月,注册资本金73.37亿元人民币。

主要经营人寿保险、健康保险和意外伤害保险等一切人身险业务的全国性专业寿险公司。

目前阳光人寿已有30家二级机构开业运营,三四级分支机构600余家。竭诚为广大客户提供人身、养老、医疗、健康、意外等保险保障。

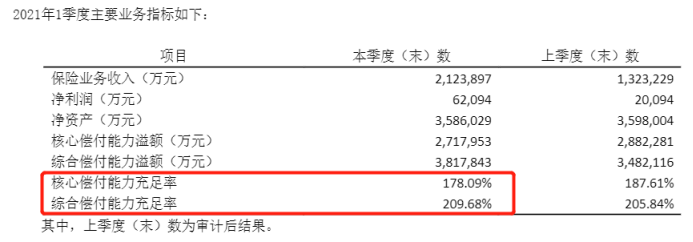

2、偿付能力

保险公司是否有能力偿付赔偿金,最重要的就是看偿付能力,也是保险公司的生命线。

银保监会规定,核心偿付能力充足率在50%以上、综合偿付能力充足率在100%、最新一期风险评级为B类以上的公司才能算达标。

来看看阳光人寿最新的偿付能力报告:

可以看出,阳光人寿的各项指标不止在标准范围之内,还远超了银保监会规定的标准线。根据这些可以判断阳光人寿保险公司相当的靠谱。

考察一个保险公司,最基本的就是背景实力和偿付能力,还有哪些方面是比较好入手的?感兴趣的可以先看看学姐这边关于考察保险公司的干货文,对这些有意向的朋友可以一起看看:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

阳光人寿的相关介绍结束了,接下来继续看看它旗下的财富臻享分红型年金险的表现吧。

二、财富臻享分红型年金险怎么样?

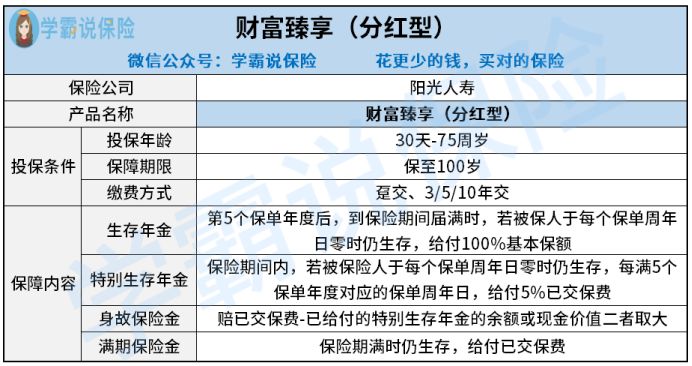

换句话说,我们来了解财富臻享分红型年金险的产品测评图:

看后得知,财富臻享分红型年金险有哪些缺陷就都已经知道了。

缺陷一:缴费年限选择范围窄

财富臻享分红型年金险的缴费年限为趸交、3/5/10年交,市场上有很多优秀的同类型产品相比来说,财富臻享分红型年金险在年金险缴费方面上设置的有一些太过于死板。

财富臻享分红型年金险的缴费年限选择范围窄,消费者没有办法通过自身的需求去选择所要缴费的时间。

选择年金险的交费年限方式也是有一定的方法的,这篇文章就特别针对于不熟悉的朋友们所制的:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

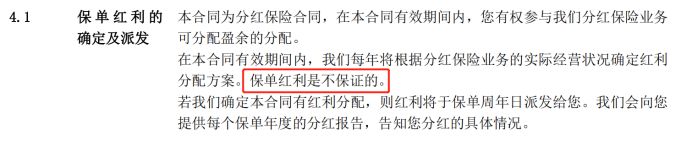

缺陷二:分红不确定性太高

财富臻享分红型年金险是能够参加保险公司分红利的,这就是一件好事,给消费者提供了更多收益。

但是,财富臻享分红型年金险每次发放的分红都具有不确定性,保险公司没有向客户承诺能拿得出分红。

财富臻享分红型年金险这个小心机,其实也是很多分红险暗藏的猫腻,就是分红完全由保险公司拿捏,稳定性不高。

关于分红型保险的缺陷,学姐就不在这里多讲的,想要了解更多相关信息,戳下方:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

缺陷三:身故保险金给付设置不合理

在年金险里面,都是直接给付已交保费或者现金价值的身故保险金。

财富臻享分红型年金险有关身故保险金的部分很不符合常理,需要在已交保费扣除了已给付的特别生存年金之后,再取与现金价值的最大者去赔偿。

相比之下,财富臻享分红型年金险就显得非常小气了。

以上提到的仅仅只是财富臻享分红型年金险缺陷的冰山一角,想了解更多详情的话,传送门已经准备好了:

《阳光「财富臻享」年金险值得买?这些缺陷你知道吗?》weixin.qq.275.com

《阳光「财富臻享」年金险值得买?这些缺陷你知道吗?》weixin.qq.275.com

总结:虽然阳光人寿是家值得信赖的保险公司,不过财富臻享分红型年金险还是有很多的劣势,举几个例子,身故保险金给付设置不合理、缴费年限太短、分红不确定性高。

所以说,财富臻享分红型年金险并不能称得上优秀。

有意购买年金险的人,请查看以下的榜单,有助于挑到优质的年金险产品:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "财富臻享值得买吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 阳光人寿财富臻享年金险保限条款

- 下一篇: 25岁给自己买保险得关注的点

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

-

07-01

最新问题

最新问题

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09