小秋阳说保险-北辰

尊享世家终身寿险是英大人寿举荐的增额终身寿险产品,是以年度的有效保额来进行的复利式增长和现金价值的可持续积累,将财富管理功能贯串一生,所以说引起了不少消费者的注意。

富德生命人寿保险发展超级猛烈,旗下的金典人生终身寿险也深受消费者的喜爱。

这两款寿险其实也被人们所称之为增额终身寿险,那么它们的保障内容是怎样的?不相同的地方又是什么?买哪一款是相对来说较好的?下面学姐就来帮大伙分析分析!

对于增额终身寿险这类保险还不了解的小伙伴们,可以查看这篇文章先熟悉熟悉:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、英大人寿尊享世家和富德生命金典人生终身寿险对比!

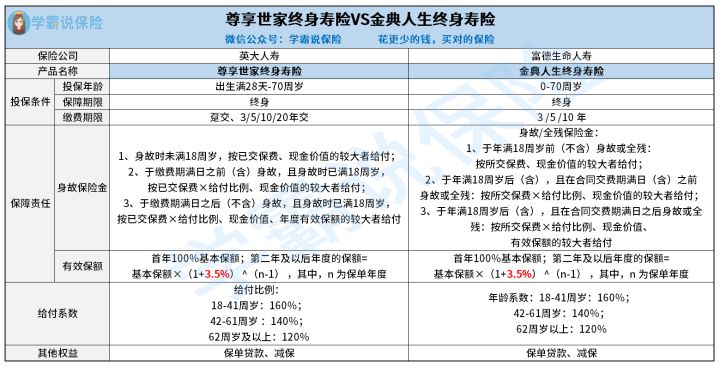

先同大伙查看一下英大人寿尊享世家和富德生命金典人生终身寿险的保障对比图:

1、投保规则

尊享世家终身寿险和金典人生终身寿险的最高投保年龄范围是相同的,年纪都是70周岁;

保障期限,很清楚,两款产品都是终身寿险,因而都具有保障终身;

不过缴费期限,这两款产品就会产生差异了,英大尊享世家终身寿险的缴费期限有趸交、3年交、5年交、10年交、20年交这5个选项,而富德生命金典人生终身寿险的缴费期限就只有3年交、5年交、10年交这3个选项。

对比之下,英大尊享世家终身寿险的缴费期限能给人特别多的选择机会,让投保人可以根据自身经济状况选取合适的缴费期限。

缴费期限选对的话,就不会给自身造成经济上面的压力或困扰,那该怎么选缴费期限呢?看了这篇文章,你就知道了:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

2、保障内容

尊享世家终身寿险的保障责任比较单一,主要包括了身故保障;

金典人生终身寿险不只有身故保障之外,还具有全残保障,保障相对更全面点。

因为全残会让人遗失了劳动能力和基本生活能力,还需求靠外人的帮忙、护理,就会产生各种费用,就像生活费、护理费用等,万一家庭顶梁柱全残,这样的话会给家庭造成经济上的巨大压力。

若是有了全残保障,被保人惨遭全残了,也有可能获得相应的赔偿金,把家庭的经济压力缓解。

结合以上因素来说,金典人生终身寿险的保障会相对更多。

一般家庭经济支柱是很需要投保寿险来转移身故或全残的经济风险,这里也有一些性价比比较高的寿险,大家有需要的可以选择合适的产品投保:

《值得买的十大寿险排行!》weixin.qq.275.com

《值得买的十大寿险排行!》weixin.qq.275.com

二、英大人寿尊享世家和富德生命金典人生终身寿险哪款好?

学姐马上来具体分析以下几个方面,看一下增额终身寿险究竟适合选哪款:

1、保额递增比例

尊享世家终身寿险和金典人生终身寿险的保额递增比例是一样的,都是3.5%,在目前整个市面上,这个增额比例已经是十分高的水平了,年度有效保额每年按3.5%持续增加直至终身,对应的现金价值也可以长期的增值。

不过,市面上早已经有增额比例比3.5%还高的增额终身寿险产品推出了,对应的收益更高,大家也不妨拿这些的产品来对比,看看究竟哪款收益更令你满意:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

2、实用权益

一些人青睐于增额终身寿险,就是看中它有着稳定的收益,可以通过退保的形式来领取里面的现金价值,处理一些急需要解决的经济方面的紧急事故。

尊享世家终身寿险和金典人生终身寿险也都涵盖了减保的权益,那么我们就不需要非得通过退保领取现金价值,投保人可以提出减少保险金额的请求,并领取减少部分对应的现金价值,这样就还能保留这份保单的保障权益。

综合各方面来看,尊享世家终身寿险和金典人生终身寿险在很多地方是差不多的,不过就保障责任而言,金典人生终身寿险为身故或全残提供保障,保障内容相对更全面。

另外,不同增额终身寿险产品即使增额比例没有差别,但因为保险公司提供了完全不同的现金价值,因此,产品的实际收益最后算下来还是差别很大的。

若想投保尊享世家终身寿险和金典人生终身寿险,那我们也需要借助已知条件和对应现金价值,来好好算一下它们收益情况,看哪款更实惠。

这篇关于尊享世家终身寿险的测评文章里,就有尊享世家终身寿险的收益演算:

《英大人寿「尊享世家」值得投保吗?这些点可要注意了!》weixin.qq.275.com

《英大人寿「尊享世家」值得投保吗?这些点可要注意了!》weixin.qq.275.com

想了解金典人生终身寿险的收益情况,下面产品文章里面也有收益演算,大家可以拿来参考对比:

《投保金典人生终身寿险,一定要注意这几点!》weixin.qq.275.com

《投保金典人生终身寿险,一定要注意这几点!》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

01-31

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

-

02-01

最新问题

最新问题

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03