小秋阳说保险-北辰

当前保险市场上老人保险多种多样,选对产品可没那么简单,最近整理了一份超高性价比的老人保险大盘点,可供大家参考: 《2020年最适合老人购买的七大保险产品》weixin.qq.275.com

《2020年最适合老人购买的七大保险产品》weixin.qq.275.com

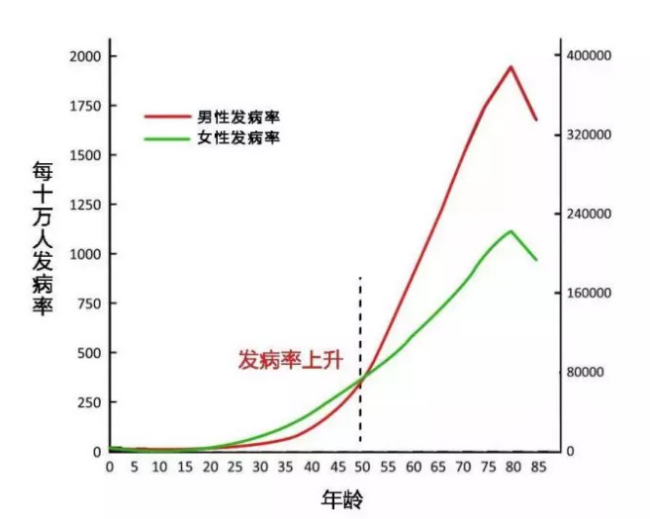

生老病死,是每个人都可能会面临的问题,由下图可以看出,50岁以后,患病的几率会大大提升。

没有特殊情况的话,最好是为老人配置好这几种保险:医保+医疗险+防癌险+意外险。

1.医保

医保作为所有老年人最基础最重要的医疗保障,没有年龄和健康要求,特别是对于无法投保其他商业保险的老年人来说,医保千万要配上。

2.医疗险

老人患病风险高,一旦患上糖尿病、高血压、风湿关节炎、癌症等高发疾病,都需要长期吃药治疗,给家庭带来了不小的经济负担。

百万医疗险则可以用于住院医疗费用方面的报销,不管是门诊、手术还是住院费用,超过1万元免赔额的部分,可以100%报销,还可以0免赔额报销癌症这种重大疾病。百万医疗险能够报销医保所报销不了的部分,最大化减少家庭的经济损失。为了帮大家省钱省心省力,这里为大家献上一份最新出来的百万医疗险排名,有需要的朋友自行领取哦~ 《十大【值得买】的百万医疗险大盘点》weixin.qq.275.com

《十大【值得买】的百万医疗险大盘点》weixin.qq.275.com

3.防癌险

在我国,老年人属于恶性肿瘤最高发的人群。要是老人的身体健康有问题,买不了百万医疗险时,这时候选择一份防癌险就再好不过了。

防癌险只以癌症作为赔付标准,是百万医疗险的简化版本。防癌险相对重疾险来说,真的是比较便宜了,另外我要夸的一点是,可以带病投保,指的是三高、糖尿病、类风湿等与癌症无关的病。

4.意外险

人到了老年,各种毛病就浮现出来了,骨质疏松,摔了碰了那也是常有的事,发生意外的可能性非常高。并且老人的恢复能力远低于年轻人,这样治疗时间也会长一些,需要长期医疗支出。

由此可见,为老人配置一款意外险的重要性了。意外险一般到65周岁都能买到,投保价格较便宜,对健康要求也不高。但是挑选的好的意外险产品可没那么容易,这里有份现成的资料送给大家: 《2020年超划算的意外险产品大盘点》weixin.qq.275.com

《2020年超划算的意外险产品大盘点》weixin.qq.275.com

以上就是我对 "六十岁老人买什么保险"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

般若可以 养老保险是相当与一种比较安全的投资。 很多人认为买保险就是一种消费,其实片面。 有的养老保险积累到一定的时候保险公司可以按期返还,到期可以取回资金。可以算是一种投资,储蓄。 我的建议是买大病保险 养老保险最好是40岁左右买。因为养老保险的费率是随年龄递增的,年龄越小,费率越少,反之,年龄越大,越高。60——70岁买的保险,在这之前生的病都不算了,真浪费。不过如果买保险的目的是为了让子孙过的更好,还是买养老,因为养老死亡受益人是子孙。养老保险其中有一种叫做:生死两全险,不过费率高,不管被保险人生命情况怎样,都可以有保险金拿。 60——70是生病的高发期,买大病保险也不错。不过费率比年轻人高了些。被保险人受益较多,有什么生病的事拉,到也省心。。呵呵

般若可以 养老保险是相当与一种比较安全的投资。 很多人认为买保险就是一种消费,其实片面。 有的养老保险积累到一定的时候保险公司可以按期返还,到期可以取回资金。可以算是一种投资,储蓄。 我的建议是买大病保险 养老保险最好是40岁左右买。因为养老保险的费率是随年龄递增的,年龄越小,费率越少,反之,年龄越大,越高。60——70岁买的保险,在这之前生的病都不算了,真浪费。不过如果买保险的目的是为了让子孙过的更好,还是买养老,因为养老死亡受益人是子孙。养老保险其中有一种叫做:生死两全险,不过费率高,不管被保险人生命情况怎样,都可以有保险金拿。 60——70是生病的高发期,买大病保险也不错。不过费率比年轻人高了些。被保险人受益较多,有什么生病的事拉,到也省心。。呵呵 -

jack65岁以上老人保险购买比较困难,由于65岁以上的老年人的身体健康情况并相对不稳定,因此有些保险公司对于此类高年龄段人群有一定的投保要求,但并不是限制其购买的,适合他们的保险产品,老年人应按照投保的顺序首先是意外险,其次是健康保障类的。 一般建议65岁以上老人可以投保意外、健康保险。如果在65周岁以下,那么可以投保一年期综合意外保险,这款保险的特色是能提供全方位的综合意外保障(重大自然灾害如暴雨、雷击等),还可以投保老年人健康保险,它的特色是专门为老年人设计的健康保障计划,承保年龄拓展至80周岁,为老年人日常生活最容易受到的伤害提供保障,涵盖骨折与关节脱位意外、交通意外、一般日常意外等,还提供住院护理津贴和专业医疗救援服务。 现在对于超过65岁的老人在投保的时候是有规定的,投保人年龄超过65周岁,或者期交产品投保人年龄超过60周岁,以及投保人填写的年收入,低于省级统计部门公布的最近一年城镇人均可支配收入或农村人均纯收入,商业银行应当对投保人进行需求分析与风险承受能力测评,根据评估结果推荐保险产品,把合适的产品销售给有需求和有承受能力的客户,且保险合同不得通过系统自动核保现场出单,应将保单材料转至保险公司,经核保人员核保后,由保险公司出单。保险公司核保时应对投保产品的适合性、投保信息、签名等情况进行复核,发现产品不适合、信息不真实、客户无继续投保意愿等问题的不得承保。

jack65岁以上老人保险购买比较困难,由于65岁以上的老年人的身体健康情况并相对不稳定,因此有些保险公司对于此类高年龄段人群有一定的投保要求,但并不是限制其购买的,适合他们的保险产品,老年人应按照投保的顺序首先是意外险,其次是健康保障类的。 一般建议65岁以上老人可以投保意外、健康保险。如果在65周岁以下,那么可以投保一年期综合意外保险,这款保险的特色是能提供全方位的综合意外保障(重大自然灾害如暴雨、雷击等),还可以投保老年人健康保险,它的特色是专门为老年人设计的健康保障计划,承保年龄拓展至80周岁,为老年人日常生活最容易受到的伤害提供保障,涵盖骨折与关节脱位意外、交通意外、一般日常意外等,还提供住院护理津贴和专业医疗救援服务。 现在对于超过65岁的老人在投保的时候是有规定的,投保人年龄超过65周岁,或者期交产品投保人年龄超过60周岁,以及投保人填写的年收入,低于省级统计部门公布的最近一年城镇人均可支配收入或农村人均纯收入,商业银行应当对投保人进行需求分析与风险承受能力测评,根据评估结果推荐保险产品,把合适的产品销售给有需求和有承受能力的客户,且保险合同不得通过系统自动核保现场出单,应将保单材料转至保险公司,经核保人员核保后,由保险公司出单。保险公司核保时应对投保产品的适合性、投保信息、签名等情况进行复核,发现产品不适合、信息不真实、客户无继续投保意愿等问题的不得承保。 -

A[花颜悦舍]烘焙工作室是北京的农民户口吗?必须企业才能缴纳,如果个人缴纳的话必须先把户口转成非农业,然后在所在区的职介中心从新建立一个档案,然后通过职介把以前的保险补缴上,男同志缴纳15年保险才能享受退休,医疗要够25年,女同志20年,但是如果在你退休时候不够,可以在职介中心按照当年的基数一次性补缴齐!

A[花颜悦舍]烘焙工作室是北京的农民户口吗?必须企业才能缴纳,如果个人缴纳的话必须先把户口转成非农业,然后在所在区的职介中心从新建立一个档案,然后通过职介把以前的保险补缴上,男同志缴纳15年保险才能享受退休,医疗要够25年,女同志20年,但是如果在你退休时候不够,可以在职介中心按照当年的基数一次性补缴齐! -

张坤购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 所以,你首先必须考虑医疗保险,不管是商保和社保的均可以,然后才考虑其它的保险产品,这样才有意义。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)包括合作医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切 (二)买保险轻言语重合同,人寿保险一般都是终生合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。

张坤购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 所以,你首先必须考虑医疗保险,不管是商保和社保的均可以,然后才考虑其它的保险产品,这样才有意义。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)包括合作医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切 (二)买保险轻言语重合同,人寿保险一般都是终生合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。 -

he我不知道你所说的够不够安全是一个什么概念,但我可以很负责任的告诉你,保险不是买的越多越好,但也不是没有就行,无论哪种保险都有一个赔付的责任划分,就是说因为生病赔付多少的问题。下面我对你所提出的问题逐一作答,希望对你有所帮助。 1、 公立学校的青年教师买了医疗保险,你所说的医疗保险是不是就是社保的医疗险,如果是我想告诉你,假如一个人在医院用了10000元,如果是在一级医院就诊住院,那么就先减去500元;如果是在二级医院就诊住院,就先减去1000元;如果是三级医院就诊住院,就先减去2000元;之后再剔除“非医保用药费用”及“其它非医保范围费用”,剩下在职人员报80%,退休或者失业、无业50%。注意医保报销只保甲类药品即医保用药,乙类为非医保用不可报销。 2、 小孩在学校买的意外伤害险是只报销因意外受到伤害所产生的医疗费用,因为有病是不报销的,至于你所说的城镇保险,我不知道你是否是说商业保险之类的,如果是商业保险那要看他入得是什么保险,如果里面有大病报销可以报,否则也是不报的。 3、 公办单位退休的老人是应该有保险的,但是他们的报销比例比起我在第一条所说的公办教师的差不多,都在80%左右。 4、 退休老人是购买不上商业险的,因为年龄的原因,商业保险50岁以上人员入保就非常困难,3岁以下的孩子和65岁以上的老人投保住院险比较困难。由于3岁以内婴幼儿和65岁以上的老人发病率高,操作、监控、管理难度大,风险大,赔付率高等原因,大多没有独立设置“一老一小”的住院医疗险种。但3岁以上的孩子还是有一些少儿医疗住院险可以投保的。而教师是可以购买商业保险中的重疾险的,现在有的保险公司还推出大病险就是因投保人有白血病或者癌症,可以两次赔付,即一个人因有白血病治疗结束后,他在今后又有癌症还可以再赔付一次。商业保险根据你入保的费用多少,可以选择保额多少,但你要记住一点,住院医疗险不像寿险可以在不同的公司购买几份,它在不同公司不能进行重复理赔,多家保险公司给付的保险金额最终不会超过实际在医院办理出院手续结账时已经用去的金额。

he我不知道你所说的够不够安全是一个什么概念,但我可以很负责任的告诉你,保险不是买的越多越好,但也不是没有就行,无论哪种保险都有一个赔付的责任划分,就是说因为生病赔付多少的问题。下面我对你所提出的问题逐一作答,希望对你有所帮助。 1、 公立学校的青年教师买了医疗保险,你所说的医疗保险是不是就是社保的医疗险,如果是我想告诉你,假如一个人在医院用了10000元,如果是在一级医院就诊住院,那么就先减去500元;如果是在二级医院就诊住院,就先减去1000元;如果是三级医院就诊住院,就先减去2000元;之后再剔除“非医保用药费用”及“其它非医保范围费用”,剩下在职人员报80%,退休或者失业、无业50%。注意医保报销只保甲类药品即医保用药,乙类为非医保用不可报销。 2、 小孩在学校买的意外伤害险是只报销因意外受到伤害所产生的医疗费用,因为有病是不报销的,至于你所说的城镇保险,我不知道你是否是说商业保险之类的,如果是商业保险那要看他入得是什么保险,如果里面有大病报销可以报,否则也是不报的。 3、 公办单位退休的老人是应该有保险的,但是他们的报销比例比起我在第一条所说的公办教师的差不多,都在80%左右。 4、 退休老人是购买不上商业险的,因为年龄的原因,商业保险50岁以上人员入保就非常困难,3岁以下的孩子和65岁以上的老人投保住院险比较困难。由于3岁以内婴幼儿和65岁以上的老人发病率高,操作、监控、管理难度大,风险大,赔付率高等原因,大多没有独立设置“一老一小”的住院医疗险种。但3岁以上的孩子还是有一些少儿医疗住院险可以投保的。而教师是可以购买商业保险中的重疾险的,现在有的保险公司还推出大病险就是因投保人有白血病或者癌症,可以两次赔付,即一个人因有白血病治疗结束后,他在今后又有癌症还可以再赔付一次。商业保险根据你入保的费用多少,可以选择保额多少,但你要记住一点,住院医疗险不像寿险可以在不同的公司购买几份,它在不同公司不能进行重复理赔,多家保险公司给付的保险金额最终不会超过实际在医院办理出院手续结账时已经用去的金额。 -

陈志乐如果没到60岁可以选择消费型的重疾险,平安得重大疾病保险和意外险平安孝心保障。手机上就可以投保。很方便的。

陈志乐如果没到60岁可以选择消费型的重疾险,平安得重大疾病保险和意外险平安孝心保障。手机上就可以投保。很方便的。 -

玉陌科技【杜玉攀】您好!建议您可以给其购买商业的医疗保险产品,且看:慧择“老年关爱”健康医疗系列产品。 希望以上回答可以帮到您,更多信息,您可以在百度上,抑或是在慧择网页面上搜查以下三篇文章: 老年人拿神马养老 晚年生活如何过? 老年人保险来护航 国内首款老年人健康保险悄然“面世” 此类系列的产品,重医疗这块的保障,为老人的晚年生活增光溢彩。您可以点击下方的logo,抑或查询我的百度空间,您可以通过百度hi和微博与我进行互动。

玉陌科技【杜玉攀】您好!建议您可以给其购买商业的医疗保险产品,且看:慧择“老年关爱”健康医疗系列产品。 希望以上回答可以帮到您,更多信息,您可以在百度上,抑或是在慧择网页面上搜查以下三篇文章: 老年人拿神马养老 晚年生活如何过? 老年人保险来护航 国内首款老年人健康保险悄然“面世” 此类系列的产品,重医疗这块的保障,为老人的晚年生活增光溢彩。您可以点击下方的logo,抑或查询我的百度空间,您可以通过百度hi和微博与我进行互动。 -

A~娟子是的,去年有,农村的都可以买,只要你的户籍是家庭户都可以买,今年就不知道了.

A~娟子是的,去年有,农村的都可以买,只要你的户籍是家庭户都可以买,今年就不知道了. -

黄丛从您好!作为儿女的,最希望看到的就是爸妈平平安安。在家务农的老爸老妈年纪大了,有个磕磕碰碰会给老人身体带来严重伤害,因此您需要准确的购买一份意外险保障老爸老妈安全。老爸老妈在家务农,年纪大了,怕他们磕磕碰碰,如何为他们买意外险?1、注意保障范围及保额。各款产品在保障范围上是不尽相同的,各项保障的额度也有所差别。2、要根据老爸老妈的实际需求进行选择。仔细对比,才能找到最适合老爸老妈的产品。3、可以选择网上自由选择,网上购买交通意外保险是更加方便实惠的。为老爸老妈投保合适的意外险,您可以根据您老爸老妈的实际情况进行选择。上提供有多款意外险产品,欢迎您前来对比选购。

黄丛从您好!作为儿女的,最希望看到的就是爸妈平平安安。在家务农的老爸老妈年纪大了,有个磕磕碰碰会给老人身体带来严重伤害,因此您需要准确的购买一份意外险保障老爸老妈安全。老爸老妈在家务农,年纪大了,怕他们磕磕碰碰,如何为他们买意外险?1、注意保障范围及保额。各款产品在保障范围上是不尽相同的,各项保障的额度也有所差别。2、要根据老爸老妈的实际需求进行选择。仔细对比,才能找到最适合老爸老妈的产品。3、可以选择网上自由选择,网上购买交通意外保险是更加方便实惠的。为老爸老妈投保合适的意外险,您可以根据您老爸老妈的实际情况进行选择。上提供有多款意外险产品,欢迎您前来对比选购。 -

Kiki Zhang你好,根据目前的规定,合作医疗保险每年固定时间缴费,缴费后享受下一年度的医疗报销待遇,只有缴费了才能报销,这个和多大年龄没有关系,人活着可以一直交。这个不像养老保险到退休年龄且达到缴费年限可以不用缴纳。

Kiki Zhang你好,根据目前的规定,合作医疗保险每年固定时间缴费,缴费后享受下一年度的医疗报销待遇,只有缴费了才能报销,这个和多大年龄没有关系,人活着可以一直交。这个不像养老保险到退休年龄且达到缴费年限可以不用缴纳。

- 上一篇: 什么是定期寿险,和终身寿险比哪个好

- 下一篇: 为什么有人说万能险不能买

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-10

-

06-10

-

06-10

-

06-10

-

06-15

-

06-15

-

06-15

-

06-15

-

06-15

-

06-15

最新问题

最新问题

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01

-

12-01