小秋阳说保险-北辰

前几天阳光人寿正式上新了一款阳光人寿阳光保尊享版重疾险,据说保障重疾、中症、轻症合计180种,并且中症、轻症还能多次赔付。

听上去保障很不错的样子,接下来我们就开始来测评阳光人寿阳光保尊享版,这款产品好不好你看完测评便知晓了!

在看产品测评之前,先给大家一份礼物——重疾险选购秘籍,希望能帮助到大家: 《重疾险好不好,怎么买划算,这些坑如何避开》weixin.qq.275.com

《重疾险好不好,怎么买划算,这些坑如何避开》weixin.qq.275.com

一、阳光人寿阳光保尊享版保障深度分析

阳光人寿阳光尊享版保障计划一共有三个,分别针对不同人群:阳光保尊享版终身重疾产品计划、阳光护少儿/成人尊享版重疾产品计划。

阳光护少儿/成人尊享版这两款重疾险,学姐之前已经分析过了,在这就不做过多赘述了,如果大家感兴趣的话,来看这篇: 《「阳光护成人尊享版」重疾险值得买吗?过来人教你一招》weixin.qq.275.com

《「阳光护成人尊享版」重疾险值得买吗?过来人教你一招》weixin.qq.275.com 《「阳光护少儿版」刚刚上线,这么多缺陷怎么忍!》weixin.qq.275.com

《「阳光护少儿版」刚刚上线,这么多缺陷怎么忍!》weixin.qq.275.com

今天就给大家重点分析阳光保尊享版终身重疾产品计划。

产品分析不能少了产品形态图,上图:

阳光人寿阳光保尊享版的优缺点还是挺突出的,下面让学姐给大家详细分析。

阳光人寿阳光保尊享版优点一:保障全面

阳光人寿阳光保尊享版确实如之前谈到的一样,这款重疾险确实保障很全面。

保障有重疾、中症、轻症等,且中症优势突出赔付比例有50%,重疾和轻症则分别是有100%和25%,再说中症和轻症都能多次理赔,而这些都是优秀重疾险的基本门槛了。

学姐不久之前也说到过,好的重疾险必要的条件就是保障要齐全,还不知道这些但又想投保好的重疾险的朋友推荐你看看这篇说明: 《重疾险怎么样买?买前必看的攻略指南!》weixin.qq.275.com

《重疾险怎么样买?买前必看的攻略指南!》weixin.qq.275.com

阳光人寿阳光保尊享版优点二:重度恶性肿瘤赔付金

重度恶性肿瘤保险金也是阳光人寿阳光保尊享版的特色优势保障之一。假如被保人60周岁前首次患了重度恶性肿瘤,将得到50%保额的额外赔偿。

例如,小李投保了一份50万保额的阳光人寿阳光保尊享版,在保障期限内,不幸得了重度恶性肿瘤,仅凭借重度保障和重度恶性肿瘤保障,小李就可以拿到总共75万的赔偿。

纵观目前的重疾险市场,它的赔付比例已经排的上名了。

阳光人寿阳光保尊享版优点三:保留原位癌保障

重疾险新规规定了轻度恶性肿瘤的保障范围,而原位癌则明确了不属于轻度恶性肿瘤的范畴。

换句话说,得了原位癌,很多新定义重疾险都不赔了。

但是,阳光人寿阳光保尊享版依然能够保障原位癌这项高发疾病,相比其他缺少这项保障的重疾险,确实还不错。

看到这里想要入手这款重疾险的小伙伴应该不少吧?大家还是看完阳光人寿阳光保尊享版的缺点再决定吧!

阳光人寿阳光保尊享版缺点一:运动保额奖励保障力度小

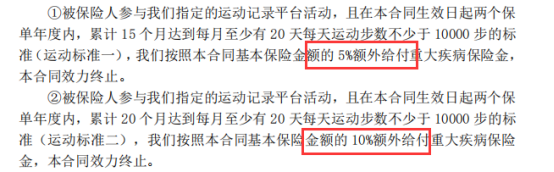

阳光人寿阳光保尊享版轻症、中症、重疾、身故保障皆有运动保额奖励,不过需要被保人运动标准合格才会有赔付。

以重疾保障举例:

运动奖励的标准大家可以看一看,即便是运动达标,重疾额外赔的比例最多也才10%。

能鼓励运动确实不错,但奖励的运动比例很低!

市面上不少优秀的重疾险,重疾额外赔的部分,赔付比例最高能有100%,相比之下,阳光人寿阳光保尊享版就显得很没诚意了!

阳光人寿阳光保尊享版缺点二:轻症多次赔不实用

阳光人寿阳光保尊享版的轻症赔付高达6次!

听起来很不错,但实用性并不高。

大家可以算算我们一生中能得6次轻症的概率,轻症的保障力度就已经很充足了,它的赔付次数在2~3次,提高赔付比例对于消费者而言更加实在。

阳光人寿阳光保尊享版缺点三:年金转换权鸡肋

被保人可以在70周岁之后用这个权力,在转移成年金之后,重疾险合同保障终止了。

也就是说,如果行使年金转换权,重疾险就会转换成年金险,那保障功能就会没了。

要知道,购买重疾险是有年龄限制的,目前可以让70岁人群选择的重疾险好像也没有多少了,这个保障实在是太鸡肋了。

二、阳光人寿阳光保尊享版值得投保吗?

也就是说,阳光人寿阳光保尊享版虽然保障很全面、重疾恶性肿瘤的保障也优秀,但是也存在着很多的鸡肋保障,这些保障可是用保费换来的。

学姐建议可以和市面上其他的重疾险对比看看,再思考要不要买这个保险会更加稳妥。

学姐已经将市面上最值得买的十款重疾险给大家挑选出来了,快去看看吧: 《不容错过!最值得买的十大新定义重疾险竟是这十款》weixin.qq.275.com

《不容错过!最值得买的十大新定义重疾险竟是这十款》weixin.qq.275.com

以上就是我对 "阳光人寿阳光保尊享版重疾险好用吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 少儿国寿福盛典版理赔严苛

- 下一篇: 太平共享盛世A款2021具体条款

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

最新问题

最新问题

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23