小秋阳说保险-北辰

前不久,银保监会官网发布了《关于2021年第一季度保险消费投诉情况的通报》。

从报告可看到,平安人寿的投诉量是人身保险公司里面最高的,投诉量是第二名的中国人寿的一倍多,投诉量为5213件!

平安人寿的名气是很大的,可是它的产品就老是让人迷迷糊糊的,产品“美颜”太厉害了~

比方说它从前设计的平安智能星年金险,有许多家长都付出了真金白银的代价。大家今天就跟着学姐一起来看一看,把平安智能星有蹊跷的地方和大家仔细说说!

起初,先为大家呈上一篇关于介绍平安智能星的文章: 《平安人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

《平安人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

废话不多说,这就开始!

一、平安智能星万能险这个产品,光是这几点就劝退了!

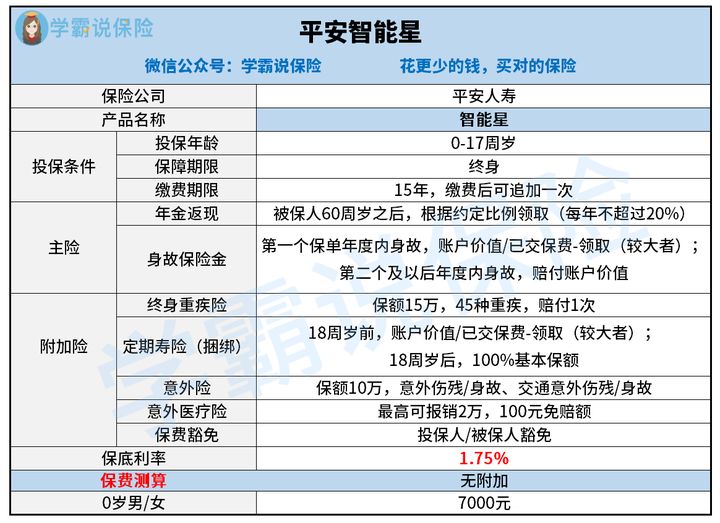

快来浏览下平安智能星万能险的产品保障图:

平安智能星万能险的这些不足之处让人很厌恶:

1.年金领取时间长

年金险成为平安智能星的主险。

评估之前,学姐认为这既是给孩子制作的,领取时间应该会比较早,如果领取时间早,也就是一笔教育金给孩子存了下来~

然而,要等到60周岁后才可以领取这笔我们放在平安智能星里的钱。知道了这个真相的我,眼泪掉下来。

学姐心中有很多问号,一款买给孩子买的年金险,最优先的难道是他未来的养老生活?考虑教育不是更实际吗?!

别以为买年金险就不会吃亏了,这几点不多加留心,分分钟让你踏进坑里: 《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

2.捆绑寿险

大家应该都心知肚明,寿险主要对抗的风险是家庭经济支柱遭受身故的这种风险,但是年龄小的孩子0-17周岁时,还不存在家庭经济责任,给他们买寿险就存在矛盾!

可是,给这些小孩子捆绑了定期寿险的保障责任竟然是平安智能星的设置,这吃相也是太难看了点。

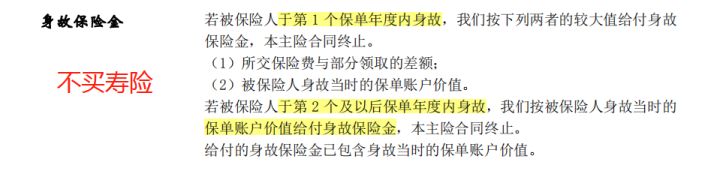

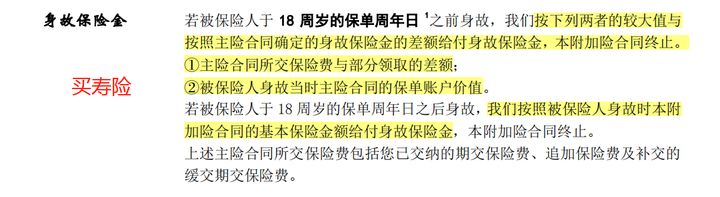

从条款上读,主险年金险和附加险定期寿险有着相当不错的配合:

可得若是没有附加定期寿险,第2年被保人死亡的话,平安智能星只愿意赔付给我们账户价值。而第二年保费交了14000元,账户价值只有8000多元,这样身故保障就不是很让人满意。

但如果附加了定期寿险,最后你就能够享受到主险中第1周年日身故时的同等的赔付条件了,也就是取较大者,可获赔已交保费14000元!家长们在考虑到孩子之后,怎么会不是“自愿”进行捆绑呢?

年金险大部分都是有提供身故保障金的,而平安智能星厉害的地方就是能够拆分这项责任。就给主险一丢丢,附加险拥有更多,真是没想到,居然可以利用这种办法将给孩子强行捆绑寿险的做法变得合理合规——这套路,我真心佩服!

那就疑惑了,为什么平安智能星万能险要花费这么多的精力呢?下文就来说明!

在此之前,请大家先有一个心理准备: 《用万能险理财,收益稳定又安全?一文起底万能险!》weixin.qq.275.com

《用万能险理财,收益稳定又安全?一文起底万能险!》weixin.qq.275.com

二、看完平安智能星万能险的收益好,怪不得它停售了!

产品怎么做都是参照了资本的逻辑的,所有做的事情都是以赚钱为目的。

这款产品(平安智能星)的产品形态即是万能型年金,也是定期寿险。万能险所指的是一个既能钱生钱,又能给人保障的险种。

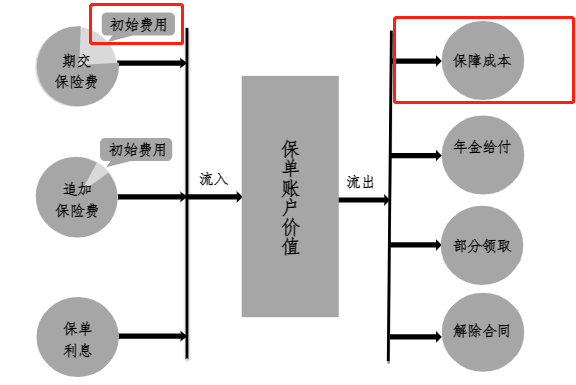

让我们共同分析下万能账户的基本形态:

如果保单账户收到我们缴纳保费形成价值后一系列的费用会被扣除,该费用包含了初始费用于保障成本。

要是平安智能星这款产品的话,保障成本主要是指附加险定期寿险。

不过众所周知,定期寿险不仅小孩子购买,它有一个弊端,随着孩子的年龄的增长,保费会越来越贵,可以认为,你在万能账户被扣的钱将持续增加,

而且,平安智能星这款产品还有一个让人感觉鸡肋的点就是它的保底利率只有1.75%,远远不及高档水平!现在一些万能险,保底利率至少有2.75%,大家可以清晰知道平安智能星的保底利率,真的蛮差劲的。

学姐是有一份榜单的: 《十大【值得买】的万能险大盘点!》weixin.qq.275.com

《十大【值得买】的万能险大盘点!》weixin.qq.275.com

学姐以这个1.75%的利率去计算一下,为了零岁的宝宝而投保平安智能星,账户价值只有在其14岁的时候才会接近已交保费总和,而此时的你已经差不多交完保费了。

倘若在孩子15岁后想要退保或者取出一些钱作为教育金,你的收益可能还没放在银行存定期多!

可靠的是平安智能星很坑,学姐就此不多说,看这篇文章的朋友们可能是想要深入了解的: 《网上都说「平安智能星」不好,是真的吗?》weixin.qq.275.com

《网上都说「平安智能星」不好,是真的吗?》weixin.qq.275.com

学姐总结:

平安智能星这款产品,目前已经下架。

不得不感叹,这款老产品存在很多套路,如果没有看学姐的测评就买了的话,真的非常容易吃亏。

抛开别的不说,单单把定期寿险挂在孩子身上这一点,就让很多人都不喜欢了。

以上就是我对 "智能星如何通过线下购买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 少儿无忧人生2021至尊版疾病有用

- 下一篇: 有人买过陆家嘴国泰佑保贝重疾险吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

最新问题

最新问题

-

07-25

-

07-25

-

07-25

-

07-25

-

07-25

-

07-25

-

07-25

-

07-25

-

07-25

-

07-25