小秋阳说保险-北辰

学霸说保险,专注保险测评!幸福人寿公司如何?在这里给大家一份我辛苦整理的国内保险公司的排名名单: 《排名前十的公司有哪些?》weixin.qq.275.com

《排名前十的公司有哪些?》weixin.qq.275.com

幸福人寿是一家全国的专业性寿险公司,其控股股东则是一家国有金融集团的中国信达资产;看这背景确实是很厉害的,它的实力也很雄厚:

这家公司的注册资本高至11.59亿元;而且综合偿付充足率约达219.65%,2019年在风险综合方面被评为A级,不得不说,这家公司的发展是很稳定的。

关于幸福人寿这家公司更详细的介绍,我都放在这篇文章里了 《幸福人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

《幸福人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

但买保险不能只看公司形象,产品才是最重要的,那么这家公司的保险产品好不好呢?

寿险、医疗险、重疾险和意外险等是这家公司主要的保险业务。在公司的主打保险产品中,寿险和医疗险的保险是比较突出的,如幸福传世金生终身寿险、幸福安康保医疗保险等。

那么接下来我们来看看幸福安康保医疗保险这款产品。在此之前,我们来对这款医疗险与市面上热门百万医疗险进行对比: 《幸福安康保医疗险与国内热卖百万医疗险对比表》weixin.qq.275.com

《幸福安康保医疗险与国内热卖百万医疗险对比表》weixin.qq.275.com

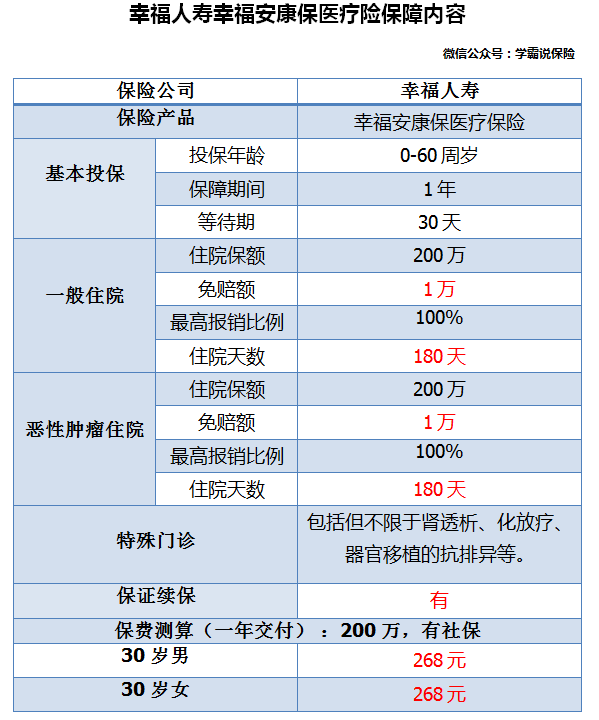

接下来我们来看看这款产品的保障内容:

由图可以看到,这款产品的优点并不多:

续保条件好:续保是不用考虑审核问题的,假设说发生理赔或者身体健康有变,这都是不影响续保方面的。

这款产品的劣势还是挺多的:

1、住院天数限制:普通住院和癌症住院,一年的住院医疗费用最多只报销180天的费用,这样的设定确实让人摸不着头脑;

2、癌症有免赔:癌症住院治疗,仍需扣除1万免赔额;虽然说在一般住院设置免赔额也是很多医疗险产品中会出现的,

3、无增值服务:缺少在众多医疗险会出现的绿色通道,住院垫付等的增值服务,并且没有亮点服务,缺乏特色。

综合来看,这款产品确实没有很大的吸引力让大家购买;

如果大家还是想看看实用性强,性价比高的产品的话,可以停下脚步看看我写好的文章: 《2020十大百万医疗险排名!》weixin.qq.275.com

《2020十大百万医疗险排名!》weixin.qq.275.com

以上就是我对 "幸福人寿保险好不好"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

-----这个属于退保,至于能退多少就看保险合同的约定了,你可以直接咨询幸福人寿

-----这个属于退保,至于能退多少就看保险合同的约定了,你可以直接咨询幸福人寿 -

张卫云你的保险意识很强的

张卫云你的保险意识很强的 -

柠檬鱼🐟您好 辛福人寿是一家人寿保险公司,如果连一款养老险都没有在销售的话,保监会会上门调查的,起码要有一款纯养老式的产品,不过幸福人寿应该也有那种具备养老功能的分红险,您可以根据自己的经济实力选择保险产品。 希望您能找到合适的保险产品,谢谢!

柠檬鱼🐟您好 辛福人寿是一家人寿保险公司,如果连一款养老险都没有在销售的话,保监会会上门调查的,起码要有一款纯养老式的产品,不过幸福人寿应该也有那种具备养老功能的分红险,您可以根据自己的经济实力选择保险产品。 希望您能找到合适的保险产品,谢谢! -

汌上“幸福贵福宝两全保险(分红型)”(以下简称“幸福贵福宝”)兼顾了消费者对于人身保障和增值理财的双重需求。“两全保障,三投六毕”——只需三年交费,六年即可领取满期保险金,便于消费者灵活安排资金配置和使用周期。 “幸福贵福宝”保险期满即可享有三倍于基本保险金额的满期金,同时,作为一款分红型的保险产品,“幸福贵福宝”的客户在享有固定收益的同时,还可分享幸福人寿分红保险业务的经营成果。幸福人寿努力保持各年周年红利分红水平的连续性和在同业中的竞争力,为每一位客户增添收益。 “幸福贵福宝“覆盖面广,凡出生满30天至65周岁者,均可作为该产品的被保险人,每份1000元,消费者可根据家庭资产配置情况为孩子准备教育金,为自己储备养老金,为家庭积累财富。另外,消费者还可选择投保“幸福附加贵福宝重大疾病保险”,增加健康风险保障。

汌上“幸福贵福宝两全保险(分红型)”(以下简称“幸福贵福宝”)兼顾了消费者对于人身保障和增值理财的双重需求。“两全保障,三投六毕”——只需三年交费,六年即可领取满期保险金,便于消费者灵活安排资金配置和使用周期。 “幸福贵福宝”保险期满即可享有三倍于基本保险金额的满期金,同时,作为一款分红型的保险产品,“幸福贵福宝”的客户在享有固定收益的同时,还可分享幸福人寿分红保险业务的经营成果。幸福人寿努力保持各年周年红利分红水平的连续性和在同业中的竞争力,为每一位客户增添收益。 “幸福贵福宝“覆盖面广,凡出生满30天至65周岁者,均可作为该产品的被保险人,每份1000元,消费者可根据家庭资产配置情况为孩子准备教育金,为自己储备养老金,为家庭积累财富。另外,消费者还可选择投保“幸福附加贵福宝重大疾病保险”,增加健康风险保障。 -

赵一萍替你总结了保险公司的伎俩: 长期大量在招聘网站,报纸,车载屏幕,甚至路边电线杆上做广告; 通过各种途径到处搜集你的联系方式,挨个给你打电话,或者直接发短信通知面试; 不敢报上真名实姓,自称xx金融公司,xx投资公司,xx股份公司,xx集团,500强,用拼音——比如TAIKANG,TK,或者英文缩写——比如AIA,PICC,PRU等等等等来隐姓埋名; 不敢实话实说“我们就是要招业务员去卖保险”, 自称招聘文员、助理、兼职、内勤、售后、财务、行政、人事、主管、经理、组训、司机(汗)、营销精英、招聘专员、保障专员、辅导专员、客户经理、数据录入、理财顾问(汗)、储备干部、管理培训生、职业经理人(汗)、小区收费员(汗)、养老金发放员(汗),等等等等。 不管你怎么去应聘,都叫你LASS测试,叫你交钱,叫你培训,叫你考证, 目的只有一个,变着花样拉你去当那种成天到处推销保险,自己却: 1,没有底薪(责任底薪,你要卖出多少业绩才能拿到底薪), 2,没有劳动合同(签订代理合同,不属于劳动法保护的范畴,劳动部门也管不了), 3,没有福利(底薪都没有,谈什么福利), 4,没有社保(不是劳动关系,没有社保,对方会向你兜售商业保险让你出钱买), 5,不是保险公司正式员工(一个营业部,一个主任或者经理都能打着保险公司的旗号招人)。 每天的交通费电话费拉客户搞活动的费用都要自己出, 卖出保险给你高额提成,卖不出去一分钱不会发给你的保险代理人。 你知道那些人为什么非要找你么? 因为拉来一个人,就给他们发钱——增员奖,人头费。 就可以向你要培训费,教唆你去考保险代理人资格证去卖保险。 还可以向你和你的家人兜售保险,给他们带来丰厚的提成。 如果这个行当真有那样的高待遇低要求, 干嘛非要不请自来,是个人都要,还找不到人肯做,或者找到了却留不住人? 除非你不是人,是所谓的人才, 能让那些有钱的主,那些满大街上的陌生人听了你的话就乖乖的掏兜。 ——你觉得可能么? 靠所谓的真诚所谓的勤奋?这都是是靠时间去堆的, 没有数个月甚至数年的积累,陌生人凭什么相信你? 凭你20几岁的年龄?还是你的不值钱的毕业证?还是你那双渴望挣钱的眼神?

赵一萍替你总结了保险公司的伎俩: 长期大量在招聘网站,报纸,车载屏幕,甚至路边电线杆上做广告; 通过各种途径到处搜集你的联系方式,挨个给你打电话,或者直接发短信通知面试; 不敢报上真名实姓,自称xx金融公司,xx投资公司,xx股份公司,xx集团,500强,用拼音——比如TAIKANG,TK,或者英文缩写——比如AIA,PICC,PRU等等等等来隐姓埋名; 不敢实话实说“我们就是要招业务员去卖保险”, 自称招聘文员、助理、兼职、内勤、售后、财务、行政、人事、主管、经理、组训、司机(汗)、营销精英、招聘专员、保障专员、辅导专员、客户经理、数据录入、理财顾问(汗)、储备干部、管理培训生、职业经理人(汗)、小区收费员(汗)、养老金发放员(汗),等等等等。 不管你怎么去应聘,都叫你LASS测试,叫你交钱,叫你培训,叫你考证, 目的只有一个,变着花样拉你去当那种成天到处推销保险,自己却: 1,没有底薪(责任底薪,你要卖出多少业绩才能拿到底薪), 2,没有劳动合同(签订代理合同,不属于劳动法保护的范畴,劳动部门也管不了), 3,没有福利(底薪都没有,谈什么福利), 4,没有社保(不是劳动关系,没有社保,对方会向你兜售商业保险让你出钱买), 5,不是保险公司正式员工(一个营业部,一个主任或者经理都能打着保险公司的旗号招人)。 每天的交通费电话费拉客户搞活动的费用都要自己出, 卖出保险给你高额提成,卖不出去一分钱不会发给你的保险代理人。 你知道那些人为什么非要找你么? 因为拉来一个人,就给他们发钱——增员奖,人头费。 就可以向你要培训费,教唆你去考保险代理人资格证去卖保险。 还可以向你和你的家人兜售保险,给他们带来丰厚的提成。 如果这个行当真有那样的高待遇低要求, 干嘛非要不请自来,是个人都要,还找不到人肯做,或者找到了却留不住人? 除非你不是人,是所谓的人才, 能让那些有钱的主,那些满大街上的陌生人听了你的话就乖乖的掏兜。 ——你觉得可能么? 靠所谓的真诚所谓的勤奋?这都是是靠时间去堆的, 没有数个月甚至数年的积累,陌生人凭什么相信你? 凭你20几岁的年龄?还是你的不值钱的毕业证?还是你那双渴望挣钱的眼神? -

耿庆龙银保是属于保险类的理财产品, 优点是 1、收益较银行定期存款要略高一些 2、收益稳定,风险比较低 3、保险类的理财不牵涉你个人任何的法律问题,只要是把钱投进去,无论你牵涉到什么样的经济纠纷里,这个钱别人都是无权动的,最终这笔钱的收益仍然还都是你自己的 缺点是 1、一般期限都比较长 2、强调的是保障,收益较除银行存款以外的投资来说偏低 3、没到期如果提前支取的话属于违约,需要担负违约费用

耿庆龙银保是属于保险类的理财产品, 优点是 1、收益较银行定期存款要略高一些 2、收益稳定,风险比较低 3、保险类的理财不牵涉你个人任何的法律问题,只要是把钱投进去,无论你牵涉到什么样的经济纠纷里,这个钱别人都是无权动的,最终这笔钱的收益仍然还都是你自己的 缺点是 1、一般期限都比较长 2、强调的是保障,收益较除银行存款以外的投资来说偏低 3、没到期如果提前支取的话属于违约,需要担负违约费用 -

沧雪灵谁告诉你富德生命人寿是日本的?外资保险什么时候变成可以入资中国了

沧雪灵谁告诉你富德生命人寿是日本的?外资保险什么时候变成可以入资中国了 -

徐德均你快点看一看保单是什么时候签的,十天之内可以全额退款,不行就去投诉他,保单必须由被保人签字才生效。祝你好运!

徐德均你快点看一看保单是什么时候签的,十天之内可以全额退款,不行就去投诉他,保单必须由被保人签字才生效。祝你好运! -

曹童林好呀。 万能险,适合有钱人士投保。 万能险,包括所有保险公司的万能险,其交纳费用分为期交和追交两部分,追交部分就有一定比例奖励,都是终身交费,没有交3年,10年之说。 最低保证年利率只是一种参考数据,一切以实际盈利为准,重疾是附加在主险后面的。 多说说万能险,万能险在各个媒体都炒得沸沸扬扬的,万能险真的万能吗?真的跟说的一样吗?是不是说保险交费灵活,交过三,5年就可以,对于保险,没有这么一说,为什么?换句话讲,如果交费灵活,那就不属于保险,而应该叫存钱,到银行存活期,想存就存,想不存就不存,想存三年就存三年,想存五年就存五年,这才叫灵活。相信你也知道,现在社会上没有免费的午餐。 还听说领取自由,举个例子:你到银行存五年定期,当然你有权利提前支取,这才叫领取的自由性,只是你的利息只能按照活期利率进行计算,这就是本人承担的损失。保险的领取,跟银行完全的不同。 万能险,如果说你有很多钱,可以考虑考虑;如果不是,建议一定要谨慎,否则最后你会说“保险是骗人的”之说。 对于保险公司的分红,是根据保险公司每年的盈利状况而定,可有可无,具有明显的不确定性. 如果说合同内容没有明确说明其具体领取金额,仅凭人的一张嘴说:“是如何的高”,都将是保险公司无法兑现的空头“支票”。 购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 说实在的,我们赚钱一辈子,同时也花钱一辈子,那么每个人这么辛苦工作,为了什么呢?将来的养老,医疗,子女教育等,但都必须有一个健康的身体,聪明的人都知道这个道理,只有保证了赚钱的资本,就能够赚更多的钱,所以购买充足的医疗保险很重要。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)比如农村户口的合作医疗保险或城镇户口的城镇居民医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切。 (二)买保险轻言语重合同,人寿保险一般都是,中长期合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险必须首先保障一家之主,如果家庭主要的财富创造者都没有保障,那么保费?生活费?等家庭开支费用都是没有保证的。 (五)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。

曹童林好呀。 万能险,适合有钱人士投保。 万能险,包括所有保险公司的万能险,其交纳费用分为期交和追交两部分,追交部分就有一定比例奖励,都是终身交费,没有交3年,10年之说。 最低保证年利率只是一种参考数据,一切以实际盈利为准,重疾是附加在主险后面的。 多说说万能险,万能险在各个媒体都炒得沸沸扬扬的,万能险真的万能吗?真的跟说的一样吗?是不是说保险交费灵活,交过三,5年就可以,对于保险,没有这么一说,为什么?换句话讲,如果交费灵活,那就不属于保险,而应该叫存钱,到银行存活期,想存就存,想不存就不存,想存三年就存三年,想存五年就存五年,这才叫灵活。相信你也知道,现在社会上没有免费的午餐。 还听说领取自由,举个例子:你到银行存五年定期,当然你有权利提前支取,这才叫领取的自由性,只是你的利息只能按照活期利率进行计算,这就是本人承担的损失。保险的领取,跟银行完全的不同。 万能险,如果说你有很多钱,可以考虑考虑;如果不是,建议一定要谨慎,否则最后你会说“保险是骗人的”之说。 对于保险公司的分红,是根据保险公司每年的盈利状况而定,可有可无,具有明显的不确定性. 如果说合同内容没有明确说明其具体领取金额,仅凭人的一张嘴说:“是如何的高”,都将是保险公司无法兑现的空头“支票”。 购买保险原则是以社保为基础,再加之适当的商业险作为补充比较好一点. 其保险费用的支出一般为年收入的10---20%左右,最好别超过20%,即用10%的资金保全自己100%的资产。 对于我们每个人,应该重考虑医疗健康方面的保险。直接的讲,随着人的年龄增大,身体抵抗力是成反比的,抵制相关风险的能力就相对很弱。 说实在的,我们赚钱一辈子,同时也花钱一辈子,那么每个人这么辛苦工作,为了什么呢?将来的养老,医疗,子女教育等,但都必须有一个健康的身体,聪明的人都知道这个道理,只有保证了赚钱的资本,就能够赚更多的钱,所以购买充足的医疗保险很重要。如果健康没有保证,有再多的养老保险金,也是不切实际的。 建议你先购买国家推出的社保(最好有单位出面购买的情况)比如农村户口的合作医疗保险或城镇户口的城镇居民医疗保险,然后再考虑商业保险作为补充。 在这里,我知道在这个行业,大家有公认的三句话是这么说的“品牌在人寿”“平安的人才”“新华的产品” 最后关于投保原则需要注意的是: (一)买保险先买医疗健康,有健康就能保证客户拥有一切。 (二)买保险轻言语重合同,人寿保险一般都是,中长期合同,买好了就能成为终生幸福,否则影响很大。 (三)保险产品需要具备保值增值的功能,现在的生活水平日增月高,必须能够抑制通货膨胀。 (四)买保险必须首先保障一家之主,如果家庭主要的财富创造者都没有保障,那么保费?生活费?等家庭开支费用都是没有保证的。 (五)买保险先大人后小孩,如果说大人都没有保障,小孩拥有再多的保险,都是没有任何意义的,毕竟是大人在为小孩支付相关费用。 -

刘小林作为一家知名度高的保险公司,幸福人寿涵盖较为丰富,一般包括人身保险、健康保险、人身意外伤害保险以及与人身保险相关的新型产品,具体您可以结合自己实际保障需求来选购,慧择网上也综合了包括幸福人寿在内的多种保险产品,欢迎您前来综合对比选购和咨询。幸福无忧综合意外保障 自选计划A保障内容:*意外身故/伤残5-30万元*意外伤害医疗0-5万元*意外住院津贴0-100元/天低至:30.88元起

刘小林作为一家知名度高的保险公司,幸福人寿涵盖较为丰富,一般包括人身保险、健康保险、人身意外伤害保险以及与人身保险相关的新型产品,具体您可以结合自己实际保障需求来选购,慧择网上也综合了包括幸福人寿在内的多种保险产品,欢迎您前来综合对比选购和咨询。幸福无忧综合意外保障 自选计划A保障内容:*意外身故/伤残5-30万元*意外伤害医疗0-5万元*意外住院津贴0-100元/天低至:30.88元起

- 上一篇: 百年人寿是一家怎样的保险公司,实力如何

- 下一篇: 工银安盛人寿保险有限公司怎么样啊

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-15

-

06-15

最新问题

最新问题

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01

-

11-01