小秋阳说保险-北辰

大部分家长都是提前做好准备,等到宝贝出生起就开始为他们进行各种各样的打算了。

正是因为如此,教育年金险才能被各位家长们所喜爱,但是年金险这类险种,掉坑里了还不自知!

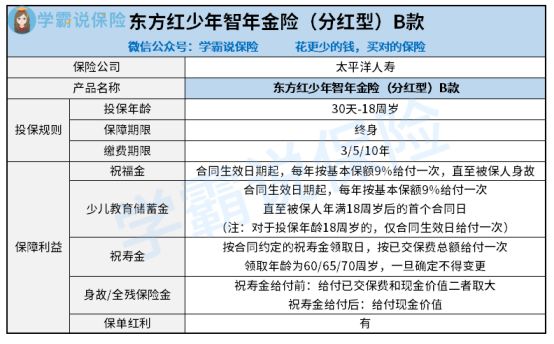

今天学姐就用太平洋东方红少年智年金险举例说明一下吧,给大家当做参考的标准!

一起来浏览一下这款产品具体有哪些“坑”!

年金险虽然具有理财功能,但是确实也暗藏了不少陷阱,这份学姐整理的防雷手册收藏起来,对大家来说必有重用:

《这招只要大家学会,年金险99%的坑都能避开》weixin.qq.275.com

《这招只要大家学会,年金险99%的坑都能避开》weixin.qq.275.com

一、太平洋东方红少年智年金险隐藏了哪些“坑”?

关于这款产品,学姐专门整理了一份保障图,先来一起看看:

1、缴费期限单一

只有年交缺少了趸交,是东方红少年智年金险设置的缴费期限。

趸交简单来说就是指所有保险费用一次交清。

趸交比起年交来说的话,更适合当前收入高的人群,但是收入有很强的不稳定性的人群。

因为所需缴付的总保费会比年交更划算,和我们买房时有一次性缴付和按揭贷款这两个选择一样。

假如提供了趸交、年交这两种缴费期限,那么投保人就可以根据自身情况来选择了,这对投保人来说非常的好。

东方红少年智年金险在这个方面不是非常出色。

2、不能附加万能账户

什么是万能账户呢?

如果年金不想取出来,就可以放在这个账户里面复利增值。

并且,市面上的万能账户保底率的设置基本上都是选择在30%-40%之间。

对投保人而言真的是非常有利益了,就等于是多了一种获益的方式而已!

然而东方红少年智年金险不享有万能账户,这样,投保人想要获利,就只能一来每年的年金获利,获利的方法就显得过于简单了。

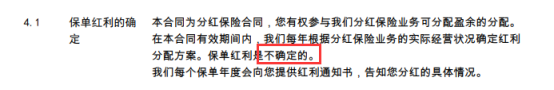

3、分红不确定性

太平洋东方红少年智年金险最大的亮点就是有保单红利,许多的家长都是看中了这一点才来的。

但是,分红是要参照保险公司的实际经营状况的,如果保险公司经营的不好,那么当面分配到红利的几率就微乎其微。

并且,消费者是没有权利过问保险公司的实际经营利润的。

学姐也归纳了一下东方红少年智年金险的条款,上面很清楚的注明了:

也可以这么理解,分红确定性就不高,或许有,也或许没有;

况且,要是有分红,那消费者也只有再收到领取通知书的时候,才知详细的一个情况。

总结一下,计划凭借分红来赚大钱,简直是太天真了,赶紧洗洗睡吧~

对于分红险保险的有关内容可以在下文中找到答案,有兴趣的小伙伴可以去看看:

《为什么分红型保险被你们多人投诉?下面就把答案告诉你们》weixin.qq.275.com

《为什么分红型保险被你们多人投诉?下面就把答案告诉你们》weixin.qq.275.com

二、太平洋东方红少年智年金险收益如何?

30岁的老王给自己0岁的孩子小贝投保了太平洋东方红少年智年金险,年交保费10万,交5年,选择在60岁时领取祝寿金,一起来分析一下它的有关收益:

祝福金:小贝这一生,每年可以领取基本保额的9%,即5310.9元作为祝福金。少儿教育储蓄金:在她0-18岁这个阶段都可以获得少儿教育存金这个保额每年可以领取9%,即5310.9元祝寿金。小贝年满60岁之后想就可以一次性领取已交保费,即50万元的现金。光是这样看,觉得还是挺优秀的,领取的年金方式非常之多,并且保证合同生效就可以开始领取,然后现实中却存在种种问题:

在小贝18岁时,累计领取的20.2万还没超过已交保费的一半,

根据孩子未来发展需要接受高等教育,同时也得承担起相应的开销。

投保了东方红少年智年金险,但是目前这个阶段实在是说不上收益怎么样!

而且,29.7万+10.1万=39.8万的年金是小贝55岁时合计领取的,此时还没有返本!

这笔钱投进去了,孩子退休了可能都没有回本,这个回本速度着实太慢了!

市面上优秀的年金险,在保单第10年就能回本。

由此可见,东方红少年智年金险并不值得入手。

有想法入东方红少年智年金的家长,再三考虑一下!

三、学姐总结

综上所述,东方红少年智年金险不仅缺点多多,在收益方面也让大家很灰心!

所以,有意向投保这款年金险的朋友们,还是要谨慎!

并不是说市场上没有好的年金险,实际上出众的产品还是很多的,学姐已经将它们归纳在下面了,大家可以来了解一下:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "太平洋人寿东方红少年智年金险保障期限"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 投保人豁免平安人寿嘉护定期重疾险重疾险

- 下一篇: 安享宝贝医疗险线怎么购买

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

最新问题

最新问题

-

07-28

-

07-28

-

07-28

-

07-28

-

07-28

-

07-28

-

07-28

-

07-28

-

07-28

-

07-28