小秋阳说保险-北辰

伴随着重疾险旧规的落幕,根据新定义衍生出来的重疾险陆续占领保险市场。新华人寿保险公司定制的重疾可赔付7次的——粤港澳大湾区多倍重疾险也在其中,恶性肿瘤能赔3次也是一亮点。

粤港湾大湾区多倍重疾险刚上架,立即独自美丽。学姐深扒了新华粤港澳大湾区多倍重疾险的条款,这些黑心的缺陷不能忍: 《新华人寿保险公司上架的「粤港澳大湾区多倍」重疾险“包藏祸心”!》weixin.qq.275.com

《新华人寿保险公司上架的「粤港澳大湾区多倍」重疾险“包藏祸心”!》weixin.qq.275.com

本文重点

新华粤港澳大湾区重疾险值得购买吗?

怎么判断新华粤港澳大湾区重疾险靠不靠谱?

一、新华粤港澳大湾区重疾险值得购买吗?

为了能使大家详细了解新华粤港澳大湾区多倍重疾险,我做了详细的产品测评图,如下所示,

通过上图,可见新华粤港澳大湾区多倍重疾险的保障责任并不少。现在我们就来分析分析这款产品到底有哪些亮点或不足吧。

新华粤港澳大湾区多倍重疾险的优点:

1、疾病保障全面

新华粤港澳大湾区多倍重疾险涵盖了轻症、中症和重疾,疾病的种类十分齐全。值得被我们夸奖的是,新华粤港澳大湾区多倍重疾险在恶性肿瘤方面最多是提供三次赔付,这对于看中有恶性肿瘤保障的群体来讲,是很好的消息。

市面上大多数重疾险产品在癌症多次赔的设置上,多以附加的形式出现,换句话说就是加费能得到额外的保障,这样一对比新华粤港澳大湾区多倍重疾险的癌症多次赔保障还真不错。

关于癌症多次赔这个话题,不知道癌症多次赔到底重不重要的话,那就更要看看这篇文章了。 《癌症二次赔是什么?重要吗?不看吃亏!》weixin.qq.275.com

《癌症二次赔是什么?重要吗?不看吃亏!》weixin.qq.275.com

2、特色保障力度大

新华粤港澳大湾区多倍重疾险在特色保障上也是做得蛮全面的,涵盖少儿特定重疾、前10年关爱金和湾区特定重疾,只要符合保险条款的理赔规定,就能获取保险公司给付的额外保险金,换言之,最高可获得200%基本保额。不得不说,在这方面,新华粤港澳大湾区多倍重疾险值得赞扬。

新华粤港澳大湾区多倍重疾险的缺点

1、轻症赔付比例低

市面上众多重疾险的轻症赔付比例都有30%,但是,新华粤港澳大湾区多倍重疾险的轻症赔付比例有且仅有20%,赔付比例处于中下水平,相对来说,被保人获得的理赔款又变少了。

可以看出,在轻症赔付力度这方面,新华粤港澳大湾区多倍重疾险的诚意欠佳。

2、交费年限短,杠杆低

重大疾病保险的缴费年限最长可为30年,投保人交保费的时间愈长,保费经济压力就更轻。以及受将来通货膨胀的影响,我们可以将此风险让一部分给保险公司承担,岂不是美滋滋。

令人惋惜的是,新华粤港澳大湾区多倍重疾险最长缴费期为20年,相比而言,性价比不太行。

二、怎么判断新华粤港澳大湾区重疾险靠不靠谱?

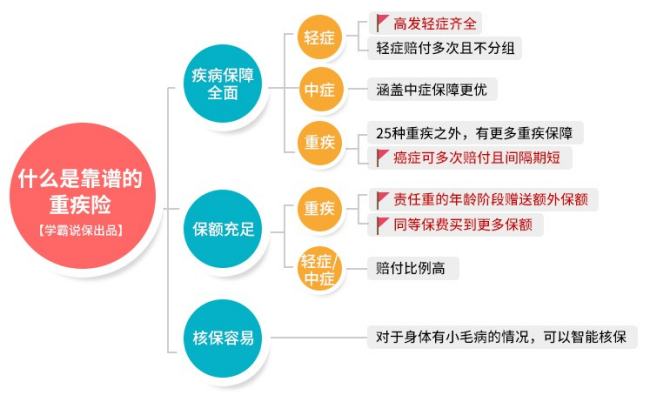

先给大家准备了一张优秀重疾险的产品详情图, 学姐手把手带你怎么买到一款好的重疾险,详情图如下:

1、疾病保障全面

重疾险的疾病保障一般包括轻症、中症以及重疾,市面上有一些更优秀的重疾险还包含了前症保障,疾病保障范围也更齐全。

不同保险公司的不同重疾险产品,它们所包括的疾病保障内容并不是一样的。若是只有轻症和重疾保障,缺乏了中症保障, 这样子的保障是不齐全的。

2、保额要充足

重疾险保额非常重要,它直接关系着你能拿到多少保险公司理赔费。在经济允许的情况下,尽量买够保额,30万以上的保额才比较好

如果不了解自己要买多少的保额,建议看看这篇文章哦。 《买多少保额的学问》weixin.qq.275.com

《买多少保额的学问》weixin.qq.275.com

除此之外,有一些重疾保险可以有赠送额外保额的,例如:新华粤港澳大湾区多倍重疾险,未成年前患上少儿重疾,就另外多赔100%保额。

需要更多理赔款来做保障的人群,学姐建议大家可以优先选择购买有赠送额外保额的重疾险。

3、核保条件宽松

要是购买商业重疾险,需要进行核保环节,保险公司会在这个环节了解你的健康状况,大家要如实告答。

有智能核保的话,尽量选择智能核保。一般不能通过智能核保的话,选择人工核保。

总结,在众多重疾险产品中,新华粤港澳大湾区多倍重疾险把疾病保障做得挺优秀的,但是也存在着缺陷,有很大的上升空间。希望可以买到不错的重疾险的话,这篇重疾险测评文推荐给你看,快速选出最适合你购买的重疾险: 《哪款重疾险性价比高,锁定这十款不会错!》weixin.qq.275.com

《哪款重疾险性价比高,锁定这十款不会错!》weixin.qq.275.com

以上就是我对 "粤港澳大湾区多倍重疾险有必要投保吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 信泰人寿如意倍佳守卫保哪些病

- 下一篇: 多倍保臻享版带责任吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

最新问题

最新问题

-

04-10

-

04-10

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09