小秋阳说保险-北辰

有人这么讲过,在年轻力壮的时候,总感觉疾病和死神只会到别人身上,学姐只想对这类人说,只存在侥幸心理是不好的,看看我们身边存在的案例,就会知道其实疾病离我们并不远。

网络时代的到来,传播速度越来越快,某城市某人因患癌症而离开人世的信息每天都能看到,而且越来越多的年轻人会患有疾病,譬如后面这个起源某音的新闻:

显而易见,年轻人不可再说自己身体好哦,这会功夫还不立刻为本身和亲属购买好一份保险,别届时被死神光临觉得懊悔莫及哦!

但是今天学姐要为大家介绍的并不是健康保险,而是常说的两全保险,因为可以同时保生死而闻名世界,不过这类险种是不是适合所有人?

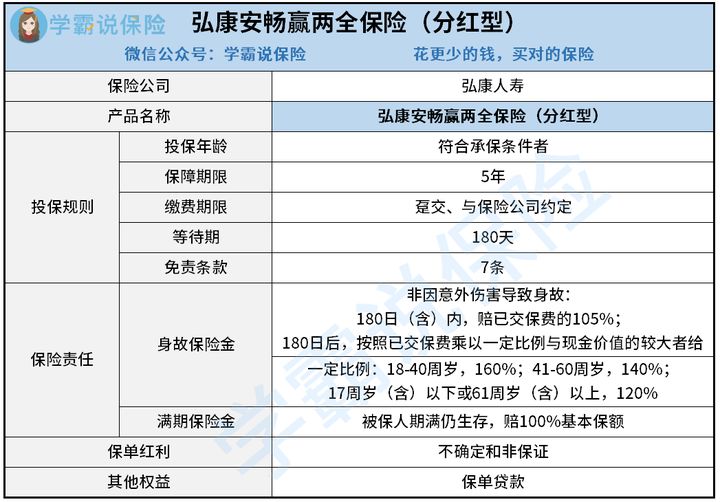

学姐今天给大家讲的是弘康人寿才上线的弘康安畅赢两全保险(分红型),鉴于两全险的那些鲜为人知的事儿,今天将进行讲解学习!

时间不太充裕的话,可以的话通过下面这篇测评文提前了解弘康安畅赢两全保险(分红型):

《弘康「安畅赢」两全险哪里好?这篇文章买前一定要看!》weixin.qq.275.com

《弘康「安畅赢」两全险哪里好?这篇文章买前一定要看!》weixin.qq.275.com

一、分析弘康安畅赢两全保险(分红型)的优点和缺点

老规矩,我们先把弘康安畅赢两全保险(分红型)的产品图呈上:

下面学姐直接给出弘康安畅赢两全保险(分红型)的优点和缺点:

>>弘康安畅赢两全保险(分红型)的优点

1、免责条款少

弘康安畅赢两全保险(分红型)的免责条款为7条,免责条款顾名思义就是指哪些责任是保险公司不用承担的,哪些是不保的。

免责条款的内容越少,代表我们消费者能享受到的保障福利就越多,所以越少的免责条款无疑是对消费者越好。

对于这一点设计来考虑,弘康人寿保险公司的考虑对消费者而言就很有利了。

我猜有很多人是不太懂免责条款的,莫慌,点击下方文章了解一下详细知识吧:

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

《保险的免责条款是什么,要怎么看?不懂可是要吃大亏的!》weixin.qq.275.com

2、身故保障到位

弘康安畅赢两全保险(分红型)有两种情况的身故保障,分别为:

(1)在合同生效日起180天内非因意外伤害导致身故,则赔付105%已交保费;

(2)在合同生效日起180天后非因意外伤害导致身故,赔付的金额按照已交保费乘以一定比例与现金价值的较大者给付。

这里学姐要特别提到的是上面的第二种情况,我们举个例子来看看弘康安畅赢两全保险(分红型)的保障怎么样吧?

小李于30岁时买了一份分红型的弘康安畅赢两全保险,假如次年小李不幸身故,且已交保费10万元,如果此时,现金价值大于已交保费乘以一定比例,那么小李的受益人最终可获得10万元乘以160%等于16万的理赔金。

也就是说被保人在18-40周岁之间去世,其赔付比例会达到160%,其实这个结果是不错的,毕竟这个年龄阶段的人群有些已经是家庭的经济支柱,如果身故了,可以留下更多的钱来维持你家人的日常生活,它不香吗?

以上就是关于弘康安畅赢两全保险(分红型)的优点了,虽说不是那么优秀,但是在可接受的范围,准备入手有没有风险?学姐即刻制止,大家看完它的缺点后,你一定不会买的!

>>弘康安畅赢两全保险(分红型)的缺点

1、保障期限单一

5年是弘康安畅赢两全保险(分红型)的保障期限,明显性价比不高。

一款两全的保险应该在保障期限方面具有很强的灵活性,除了5年外,还有保障20/30年、保至70岁等,譬如横琴人寿旗下的这款金满意足两全保险。

对这款产品感兴趣的朋友,可以看看这篇文章:

《被夸爆的【金满意足】两全保险是真的好吗?今天,我来告诉你们真相!》weixin.qq.275.com

《被夸爆的【金满意足】两全保险是真的好吗?今天,我来告诉你们真相!》weixin.qq.275.com

比较而言,更多客户的不同保障期限的需求,在弘康安畅赢两全保险(分红型)的保障期限中很难得到满足,竞争力就让人很失望了!

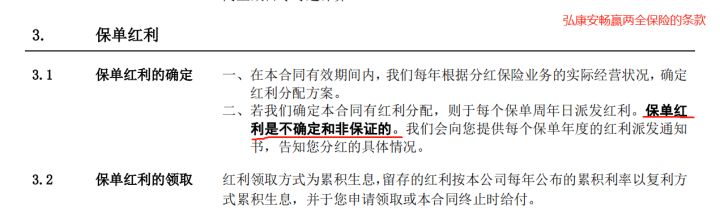

2、保单红利不确定

弘康安畅赢两全保险(分红型)的保单红利的有关规定,条款是这样写的:

由图可知,并不是学姐在凭空捏造哦,人家弘康安畅赢两全保险(分红型)提供不确定和非保证的保单红利,这就说明每年的分红不是定期的。

难道大家会去喜欢像这样不确定的收益?买一款收益固定的年金保险都比这来得痛快,保险合同上毫不含糊的写着收益呢!

假如想购买高收益的理财险,学姐肯定选这份年金险榜单来参照:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

那么,关于弘康安畅赢两全保险(分红型)的优缺点的话题就到这里吧,它到底是否值得大家去入手呢?好奇的朋友可以先看看下文的内容!

二、买弘康安畅赢两全保险(分红型),这些事项要注意!

整理上面说的内容,如果有朋友想买一份弘康安畅赢两全保险(分红型)来做理财投资的话,那学姐是十分不赞成的!

因为这款产品获得利益的渠道主要是保单红利,但保单红利不是非常很稳定的。

除了收益不稳定外,弘康安畅赢两全保险(分红型)的保障期限比较僵硬,只有一个5年的选项,但是如果有的粉丝想要买的弘康安畅赢两全保险(分红型)是保障期能保至60岁的保险,岂不是没有可能,太令人惋惜了!

而且,对于两全保险的分红型,不推荐的理由我确实不太方便说出来,有想知道的小伙伴可以点击这篇文章看一看:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

今天关于安畅赢两全险的测评内容到这里就没有了,希望对大家有帮助~

以上就是我对 "安畅赢分红型两全险缴五年"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 70岁左右配置什么保险产品

- 下一篇: 重疾险里中国人寿比较友邦保险哪家好

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-30

-

07-30

-

07-30

-

07-30

-

07-30

-

07-30

-

07-30

-

07-30

-

07-30

-

07-30

最新问题

最新问题

-

03-03

-

03-03

-

03-03

-

03-03

-

03-03

-

03-03

-

03-03

-

03-03

-

03-03

-

03-03