小秋阳说保险-北辰

考虑一下,假使存在这么一款产品,在你退休后每年都能给予你一份养老年金,并且数额也比较大,那么你的养老生活水平会不会领先于别人呢?

很明显,在拥有政府每年发放的养老金的前提下,再配置一份商业养老金,老年生活幸福感一定会提升。

为了紧跟市场需求,君康人寿近段时间就对外公开了这么一款产品——君悦一生(黄金版)养老年金险,听闻具备极高的收益,是提高老年生活质量的最佳选择。

那么就跟着学姐一起去测评一番君悦一生(黄金版)养老年金险,来获取这款产品的收益情况。

在正式分析前,大家可以先了解一下年金险的避坑指南:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、君悦一生(黄金版)养老年金险表现如何?

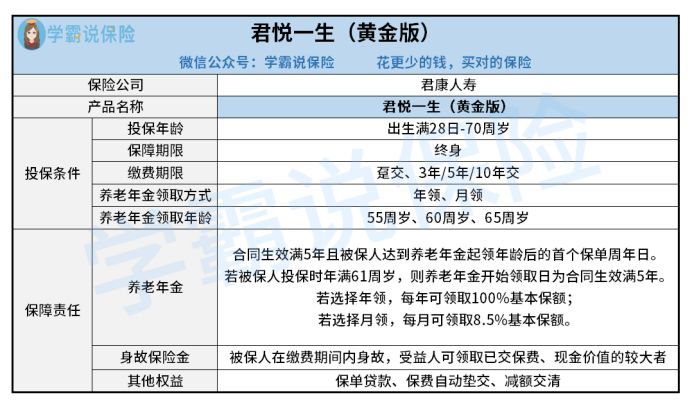

话不多说,直接来看君悦一生(黄金版)养老年金险的产品测评图:

学姐将结合投保条件跟保障内容对君悦一生(黄金版)养老年金险进行解读。

>>投保条件

首先如果是出生满28日-70周岁的人群,都有机会购买君悦一生(黄金版)养老年金险,对比某些最高只承保60周岁的年金险来说,君悦一生(黄金版)养老年金险对于60-70周岁的人群还是比较贴心的。

君悦一生(黄金版)养老年金险是一款给付终身保障的产品,也就表明只要从养老年金起领日开始,被保人每年尚健在的话就都可以获得养老金,存活多久领多久,领取期限无限制。

其次,君悦一生(黄金版)养老年金险和那些只提供3/5/10年缴费期限的年金险相比较,另外多了趸交的缴费方式,能更好地满足消费者不同的缴费需求和习惯。

何为趸交?可能有些人并不太了解,那么下面这篇文章不容错过哟:

《趸交是什么意思?有什么好处?》weixin.qq.275.com

《趸交是什么意思?有什么好处?》weixin.qq.275.com

下面的话,就是这款君悦一生(黄金版)养老年金险的养老年金领取方式,消费者可以直接选择月领方式或是说选择年领取方式,前者每年都能享受到100%基本保额的年金,后面的那个,每月完全可以领到8.5%基本保额。

最后的话,就是君悦一生(黄金版)养老年金险的养老年金起领年龄的范围,此款保险产品可以直接选择三种起领年龄——年龄55周岁、年龄60周岁、年龄65周岁,消费者可以依照自己的需求来灵活自由选择。

>>保障内容

在保险期间内且在合同有效期内,君悦一生(黄金版)养老年金险里面配置有养老年金跟身故保险金这两个方面的保险责任可以供大家来选择。

养老年金的领取条件是合同生效满5年且达到养老年金领取年龄后,然而若是被保人的投保年龄高于61周岁的话,那么在合同生效满5年后就可以拥有养老年金了。

身故保险金给付方面,君悦一生(黄金版)养老年金险会在被保人不在了的情况下,向益人给付现金价值跟已交保费里面较大的一个。

还有,保单贷款、保费自动垫交跟减额交清等权益君悦一生(黄金版)养老年金险也有包含。

关于君悦一生(黄金版)养老年金险的深层次剖析,朋友们可以到这里来进行深入的了解:

《君康君悦一生(黄金版)养老年金险值得买?先看完这篇文章再说!》weixin.qq.275.com

《君康君悦一生(黄金版)养老年金险值得买?先看完这篇文章再说!》weixin.qq.275.com

那么,究竟君悦一生(黄金版)养老年金险的收益和传言中的有没有差别呢?下文将为你揭开谜底!

二、君悦一生(黄金版)养老年金险收益大揭秘!

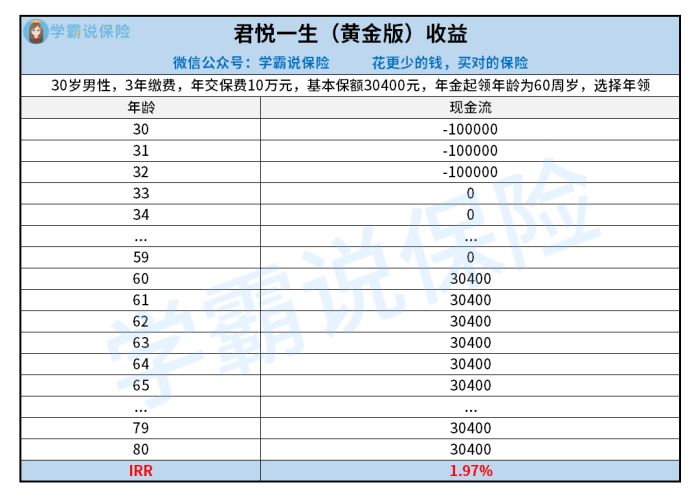

假设30岁男性投保人小陈为自己投保了君悦一生(黄金版)养老年金险,分为3年的缴费期限,一年需要支付的保费金额为10万元,基本保额累积起来为30400元,所设定好的年金起领年龄范围为60周岁,如果说选择设置年领年金的方式,那么收益推算如下:

当年龄正处于30岁到32岁这段时间的时候,小陈每年需要支付保费金额是10万元,3年时间没一共需要投入保费30万元。

当等到小陈年龄到60周岁的时候,到了这一年恰好是退休的时候,终于能够领取养老金了,如果小陈在每个保单周年日未身故的话,今后的每一年可以领取30400元。

当小陈69岁时,则能够累计领取304000元的养老金,远远超出了已交保费30万元,要在40年后方能收回本金。

大家如果选择购买君悦一生(黄金版)养老年金险,得40年才能够回本,这返本时间未免也太长了吧?

在小陈年满80岁这一年,一共获得了638400元养老年金,等同于已交保费的两倍多,此时君悦一生(黄金版)养老年金险的irr为1.97%。

lrr就只有1.97%,连2%都没有,这未免也太令人感到失望了!毕竟如今市面上好点的年金险,irr都能达到3.5%了,相比之下君悦一生(黄金版)养老年金险的收益也太落后了!

谈了这么久,那么问题来了,如今市面上究竟都有什么收益较高的年金险产品?传送门已经帮大家准备好了:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

总结:尽管君悦一生(黄金版)养老年金险的表现还挺给力,但这款产品的收益确实不咋地,倘若各位有想法入手一份年金险,对比多款产品的irr后再进行选购也不迟。

以上就是我对 "君悦一生年金险是坑吗?适合谁?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 弘康相守健康2021的优势

- 下一篇: 至爱鑫传光大永明可以线下投保吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-18

-

03-18

-

03-18

-

03-18

-

03-18

-

03-18

-

03-20

-

03-20

-

03-20

-

03-20

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30