小秋阳说保险-北辰

时光飞逝,不知不觉,第一批80后,已经进入40岁大关了。

当今一边是无休止的加班和 “996是一种福报”的安慰,而另一边则是家庭责任越来越沉重和身体逐渐疲惫衰弱,是当今很大一部分40岁人群的生活状态。

若是想要退休后的老年生活比较快乐,就可以提早看看养老年金险的情况啦~

可是,购买养老年金险也是蛮麻烦的。那40岁的朋如何才能避免选错养老年金险呢?学姐这就来给大家扒一扒~

在说之前,这些保险知识还是要明白的:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

一、40岁人群如何配置养老年金险?

40岁人群有必要配置养老年金险吗?好不好?

大家首先要了解一个概念:“养老金替代率”,是说劳动者退休时的养老金领取水平与退休前工资收入水平之间的比例。从全国平均值来看,大部分人退休后领到的工资是退休前的一半都不到!我们都梦想着可以退休后安享晚年,当到了晚年的时候,养老金却不够,怎么安享晚年?所以,不能忽视养老年金险的配置。

40岁人群应该这样配置养老年金险!

如果要制定好老年阶段的经济保障计划,首先我们要了解我们的经济情况。这个认知是基于我们希望能够每月可支配的花费是多少,也可以基于我们生活、娱乐具体花销项目的加总计算。之后,我们就能利用养老年金较为确定的特性,算出我们需要缴纳的期限、缴纳的金额,进而去找到需要的养老年金产品了。

现在市面上有非常多带分红功能的养老年金险,我们必须小心一下。虽然分红型养老年金险可以帮助投保人另外取得收益,但其保费费率是非常高的,而且分红也存在很多不确定因素!

因此,分红型养老年金险会比较适合那些有理财需求的人士投保,当消费者没有抵抗风险能力时,建议购买传统型养老年金险。

关于分红型养老年金险的更多具体情况,想深入了解的朋友看一下这篇吧:

《为什么分红型养老险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红型养老险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

二、热门养老年金险推荐,40岁人群必看!

大家对40岁人群如何配置养老年金险的问题,是不是已经通过上面的分析了解啦~

但是市面上这么多养老年金险,究竟有哪些产品值得入手呢?建议可以配置海保人寿的颐养康健养老年金险,大家不妨点击这里深入了解一下:

《活到老领到老的【颐养康健】真能让人养老无忧吗?》weixin.qq.275.com

《活到老领到老的【颐养康健】真能让人养老无忧吗?》weixin.qq.275.com

废话少说,先一起来了解一下这款产品提供的保障内容有哪些:

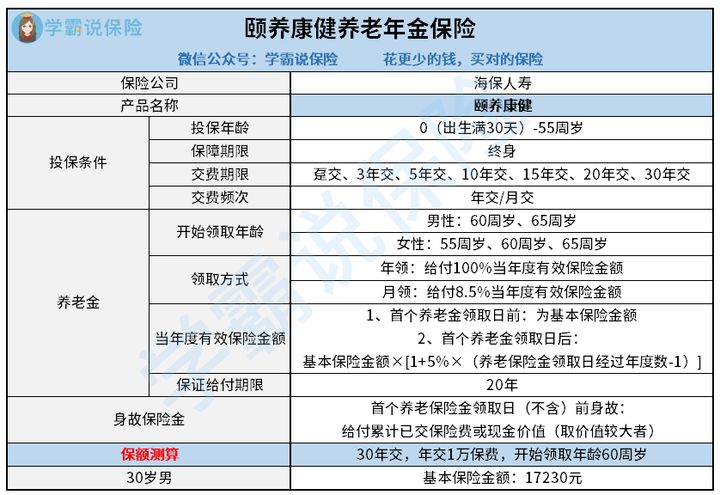

从上面的表格可以看出,这款产品很适合出生满30天到55周岁之间的人群来投保,在保障内容上,包含了养老金和身故保险金。接下来共同来进一步分析一波吧:

投保条件

在投保条件上,颐养康健养老年金险的门槛比较低。不仅适合从事1-6类人群投保,而且没有健康告知要求。意思就是,只要被保人的年龄不大于55岁,未从事高危职业,就很可能成功投保这款产品。

而且,关于最低投保额度的限制,颐养康健养老年金险在规定上相对放宽一些:

如果选择月交,每月最低只需要支付1000元;如若决定年交,就最低的限度是每年只需存1万元。

颐养康健养老年金险的投保额度最低的情况,对于担负家庭支柱的40岁人群来说,并不难达到。

养老金领取

一共有2种方式可以颐养康健养老年金险,就是月领和年领。还未领取养老金之前,如果投保人想更改领取的方式,可以向保险公司提交申请,在这个方面来说灵活度很高。有一点不理想的是,不过只要开始领取养老金,再变更就不会被允许。

但是至于开始领取养老金的岁数,颐养康健养老年金险也是紧跟着国家的规定:

女性被保险人最早能从55岁以后获得养老金,不过男性被保险人最早开始领取养老金的年龄是60岁。

其余还有一点,有颐养康健养老年金险保证领取20年的证据,大家还在担心吗?

由此看来,这款颐养康健养老年金险还是特备好的,年轻时一年1万元攒着,年老的时候一直可以能够领到老去。要是还没好好享受养老金就不幸身故了,那么这笔未领取的养老金还可以留给后代。

所以学姐认为这款产品对于40岁人群来说真是个极其优异的选择呢~

当然,市面上还有其他优秀的养老年金险,如果这款产品不能让你满意,不妨好好研究一下学姐整理的这份榜单,相信大家都能选到自己喜欢的:

《性价比排名前十的商业养老保险大盘点!》weixin.qq.275.com

《性价比排名前十的商业养老保险大盘点!》weixin.qq.275.com

以上就是我对 "四十岁投保养老年金保险要注意哪些"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 长城人寿爱永随终身寿险怎么样 好不好

- 下一篇: 国寿福盛典版重疾险的缴费期久吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-02

-

09-02

-

09-04

-

09-04

-

09-04

-

09-04

-

09-04

-

09-06

-

09-06

-

09-07

最新问题

最新问题

-

04-25

-

04-18

-

04-18

-

04-18

-

04-11

-

04-10

-

04-09

-

04-07

-

04-07

-

04-07