小秋阳说保险-北辰

作为在国际上赫赫有名的保险公司,友邦保险具备的知名度还是很高的。除此以外,旗下产品的种类覆盖范围特别广。

每次新品一发布,友邦保险都会在保险界引发一片热议,这足以证明友邦保险在保险行业的地位了。

这不,前几天友邦保险也陆续推出了新品——如意双享安心版保险产品计划,也获得了很多人的热议以及关注。

有不少人说如意双享安心版的保障内容很全面。这话的真假还需学姐给大家分析分析!

有很多人不怎么了解友邦保险,可以通过这篇文章来了解看看:

《网上都说「友邦保险」不好?是真的吗?》weixin.qq.275.com

《网上都说「友邦保险」不好?是真的吗?》weixin.qq.275.com

一、如意双享安心版产品形态解析

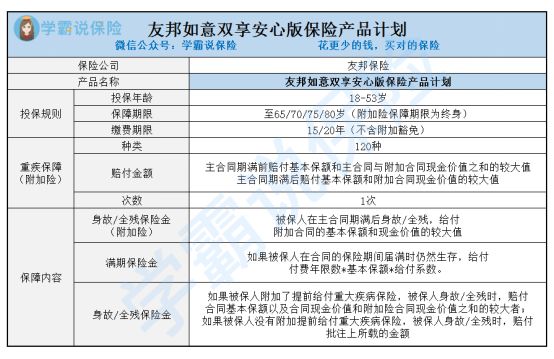

在测评还未正式开始前,接下来带大家看看如意双享安心版保障精华图:

由图可知,如意双享安心版是一款组合险,两全保险是主险,重疾险则是附加险,消费者入手时可以选择只购买两全险,亦或是按照自身需求附加重疾险。

跟某些强制捆绑附加险进行销售的组合险比较起来,如意双享安心版的选择灵活度还是很高的,值得点赞!

来了解一下如意双享安心版的保障内容情况具体怎么样:

首先是两全险,在保险期间内,如意双享安心版为被保人提供了身故/全残保障,如果被保人顺利生存至保险期满时,那么这款如意双享安心版则会给付相应的满期保险金。

下面就是附加重疾险,如意双享安心版能保120种约定重疾,能给付一次重疾保险金,按照主合同保险期满前后进行相应的重疾赔付。

接下来我带大家认识一下如意双享安心版的优缺点,赶时间的朋友也可以瞧一瞧测评重点:

《友邦如意双享安心版保险产品计划保障好不好?一文告诉你!》weixin.qq.275.com

《友邦如意双享安心版保险产品计划保障好不好?一文告诉你!》weixin.qq.275.com

二、如意双享安心版值得买?关键看这几点!

因为学姐的一番深扒,如意双享安心版的优缺点就显而易见了:

>>如意双享安心版的优点

1、保障期限选择多

如意双享安心版拥有四种可选保障期限,分别是保至65/70/75/80周岁,消费者可以在投保的过程当中随意选择其中一种作为保障期限。

一般来说,很多两全险的保障期限都是由保险公司规定好的,例如直接规定保20年或30年,或者保至60岁或70岁,并没有多少两全险能让消费者自由选择保障期限。

相对来说,如意双享安心版的保障期限覆盖面就比较广了。

2、能保全残

能够知道,如意双享安心版不仅配备身故保障,还是有将全残保障涵盖在内的。这种情况下,如若被保人不幸在保险期间内全残,那么如意双享安心版就可以给付相应比例的全残保险金了。

目前,市面上有大量组合险的两全险中并没有覆盖全残保障,如果说被保人一旦发生意外导致全残了,而同时又未达到身故理赔标准的话,那对于这种情况,该类产品就不可能给予全残赔付金。

如果放在一起对比的话,不难发现,这款如意双享安心版在人身保障层面上,还是挺好的。

>>如意双享安心版的缺点

1、投保年龄范围窄

如意双享安心版的投保年龄范围并不是很让人满意,这款产品的承保要在18-53之间。

而这也就说明,一旦被保人投保的时候未满18周岁,或者投保时年龄已有54周岁及以上,就会被如意双享安心版直接拒保。

市场上不少两全险最高允许60/65周岁的人群购买,很多产品也不会限制未满18周岁的人群投保。

跟这类产品相比,如意双享安心版的投保年龄要求还是比较高的。

2、附加险保障不全面

如意双享安心版的附加重疾险只包括了重疾保障,另外就不存在其他保障了,保障内容相对而言还是比较少的。

不设置癌症二次赔、心脑血管疾病二次赔等高发重疾可选保障就算了,如意双享安心版都无法让被保人获得中轻症这类最为基础的保障,说实话,有点不应该!

如果看重重疾保障的人群,还是直接购买一份保障较为全面的重疾险比较有利,如意双享安心版的附加重疾险并没法满足多数人对于重疾保障的需求。

计划购买重疾险的朋友,还是来看看这款产品吧:

《凡尔赛plus重疾险重磅回归,深度测评买前必看!》weixin.qq.275.com

《凡尔赛plus重疾险重磅回归,深度测评买前必看!》weixin.qq.275.com

总结:如意双享安心版的优缺点一眼就能看出来,优点是保障期限设置的选择多样化,还提供全残保障;而缺点,就体现在投保年龄范围窄、附加险保障不全面这两个方面。

想买这款如意双享安心版的朋友,必须要谨慎考虑哟。

以上就是我对 "友邦如意双享安心版注意哪些问题?值得买吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 华贵人寿华贵守护e家终身寿险保障内容是什么

- 下一篇: 利安人寿利安福重疾险适合买吗?保障怎么样?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

04-22

-

04-22

-

04-22

-

04-22

-

04-22

-

04-22

-

04-22

-

04-23

-

04-23

-

04-23

最新问题

最新问题

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08