小秋阳说保险-北辰

百年人寿有上线大量的热门重疾险产品, 就像是康惠保旗舰版2.0重疾险。于近日,向来低调做人高调做事的百年人寿又推出了一款新产品——康佳倍重大疾病保险。

今天学姐就和大家对康佳倍重疾险做个测评,看看这款产品的保障内容能不能做到和百年人寿之前的热门产品一样好。

还不了解康惠保旗舰版2.0重疾险为什么那么火的小伙伴,这篇文章值得一看,和接下来要评估的康佳倍重疾险互相比照一下。

《康惠保旗舰版2.0全新上线!重疾新规下的它还有必要购买吗?》weixin.qq.275.com

《康惠保旗舰版2.0全新上线!重疾新规下的它还有必要购买吗?》weixin.qq.275.com

我们先来看一看康佳倍重疾险的产品图,简单了解一下这款产品的内容:

从上图可以清楚得出,康佳倍重疾险的保障内容挺多的,除了说轻症、中症和重疾保障这些之外,百年人寿的特色保障——前症保障也被纳入其中。

另外,康佳倍重疾险把身故保障和癌症二次赔、心脑血管二次赔设为可选保障,给投保人提供了充分的自由选择是否附加的空间。

总体来讲,康佳倍重疾险特别优异。不懂得为什么这样就称为优秀?让学姐给大家回答一下。直接去瞅瞅这篇文章也行:

《好的重疾险有这些特征!你亏了好多年...》weixin.qq.275.com

《好的重疾险有这些特征!你亏了好多年...》weixin.qq.275.com

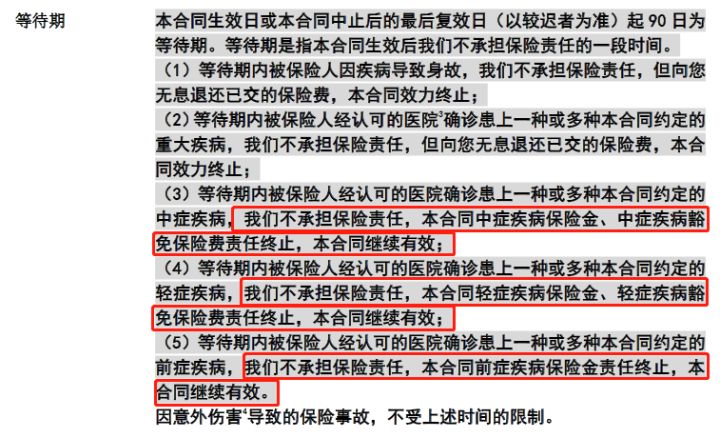

百年人寿康佳倍重疾险的优点一:等待期条款宽松等待期=观察期,意指被保人在这段时间发生保险事故由于意外伤害外的出险,保险公司有不承担承保保险金给付责任的权利。

重大疾病保险为了防止逆向选择的发生(带病投保),均会设置一定期间的等待期(90~180天)。尽管等待期是没办法躲开的,然而不同产品的等待期参差不齐。

《等待期内出险保险公司就不赔了?不知道就要摔跟头了!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不知道就要摔跟头了!》weixin.qq.275.com

康佳倍重疾险的等待期条款在重疾险中算是比较优秀的。

仅有短暂的90天的等待期,而且等待期内如果患的轻症或中症疾病是保险合同中承保的,保险合同也并不是完全无效了。保险公司只对一些相对应的轻/中症保障和轻/中症保费豁免终止,其他保障内容还能继续发挥效用。

百年人寿康佳倍重疾险的优点二:有前症保障前症保障虽说是百年人寿的特色保障,但不是每一款百年人寿的重疾险都会带有前症保障,更不是每一款有前症保障的重疾险承保的前症种类都有20种这么多的!

前症的意思是说比轻症更轻的疾病。刚开始疾病状态不严重,但却没有及时妥当的治疗,那也有发展成重疾的可能。

康佳倍重疾险不光是给被保险人前症保障,还在原先的保障内容上,将这两种常见疾病“糖尿病并发症引发的视网膜病”及“特定周围动脉疾病的血管介入治疗”纳入保障内容里。

在疾病防控保障这方面,康佳倍重疾险可以说是走在了重疾险产品的前端。

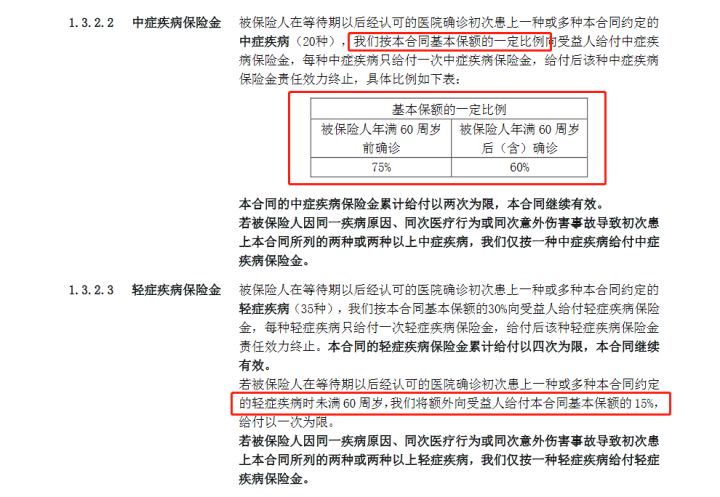

百年人寿康佳倍重疾险的优点三:中症、轻症皆有额外赔保障必须要夸奖康佳倍重疾险的是,对60周岁前确诊重疾的被保险人,康佳倍重疾险不仅在重疾保障上给予了高达100%基本保额的额外赔保障,何况出了额外赔是专门为轻症保障和中症保障提供的。

1、在轻症保障方面

未满60周岁的被保险人可以在首次确诊保险合同承保的轻症疾病时,收到保险公司给付的轻症保险金之外还能获得15%的基本保额。通俗点说,就是首次确诊轻症疾病低于60周岁,可以向保险公司申请45%的理赔。

2、在中症保障方面

康佳倍重疾险更好了。只要确诊中症疾病的时间是在60周岁前,保险公司就不管是首次确诊还是再次确诊,都将额外赔付15%基本保额,即一共赔付75%基本保额的中症保险金。

例如说:30岁时,老王选购了保额为30万的康佳倍重疾险,到了32岁,他首次确诊中症疾病,那么他能拿到保险公司给的中症保险金为22.5万元(30x75%=22.5)。若59岁老王再次确诊中症疾病,保险公司还需要再次的给予老王22.5万多中症保险金。

无论是首次确诊还是第二次确诊中症都给予额外赔保障的重疾险,在市场上真的是凤毛麟角。

总的来看,百年人寿康佳倍重疾险的保障内容含有很多优点,不仅保障内容很全面,还有着很高的赔付比例,保障内容选择的空间也很大,除了没有捆绑销售身故保障,还有没有与和恶性肿瘤二次赔和特定心脑血管疾病二次赔挂钩,这么看来还是物美价廉的。

但百年人寿康佳倍也是有一些地方还需要加强的!想剁手这款产品之前,尽可能先看一下它的测试结果,好让自己知道这款产品的缺点:

《百年人寿康佳倍重疾险不足之处,值得一看!》weixin.qq.275.com

《百年人寿康佳倍重疾险不足之处,值得一看!》weixin.qq.275.com

以上就是我对 "康佳倍怎么购买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 臻爱保2021重疾险买50万

- 下一篇: 2017十大保险公司排名榜公布

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-07

-

05-07

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

-

05-08

最新问题

最新问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21