小秋阳说保险-北辰

大概在大家购买保险产品的时候,为了放心都想去买知名度高的保险公司去买产品。

可是学姐想要提醒大家,了解保险公司是否靠谱,不能只看公司的知名度,不能忽视了其他的方面,就像一个公司的背景和它具有的偿付能力我们都要关注。不能忽视了这些,

那么应该怎么样分辨保险公司的好坏呢?这篇文章可以让大家了解到:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

今天,学姐就以中国人寿和友邦保险公司为例,为你们详细的解释一下,一个保险公司应该怎么样才算是好。

一、中国人寿PK友邦保险,谁家更靠谱?

1.公司背景

国有企业中国人寿是大型金融保险企业,中国人寿保险公司实力雄厚,注册金额更是高达282.65亿元。在2019年底为止时,总资产已高达4.5万亿元,以保费收入高达5,670.86亿元的成绩在国内寿险业位居第一。

要注意的是在2021年5月份发布的《2021福布斯全球企业2000强》里,中国人寿位列第49名。

再介绍一下作为人寿保险提供商的友邦保险,是单独上市的一家人寿保险集团,以中国香港的总部为依据,中国人寿在亚太地区的多个市场中扩展分支机构。

“2021年凯度BrandZ最具价值全球品牌排行榜”可以在同年由凯度方面了解到,友邦保险集团公布的品牌价值达到了205.99亿美元是第87名。

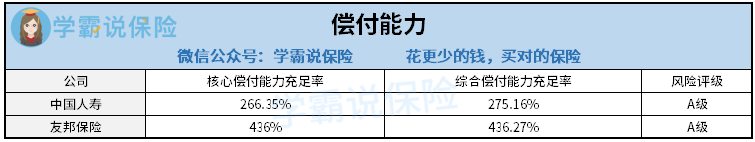

2.偿付能力

银保监会对保险公司偿付能力规定,核心偿付能力充足率≥50%、综合偿付能力充足率≥100%和风险综合评级≥B级。

只要上面说的三个要求都达到了,就可以称为是一个偿付能力达标的公司。

我们看了2020年的偿付能力数据不难发现,中国人寿和友邦保险公司的偿付能力已经胜过银保监会所规定的及格线很多了,都是值得大家选择的公司。

但是友邦保险的实力还是比中国人寿略胜一筹,在各项数据上还是表现得更好一些。

倘若有中意友邦保险的朋友,都来看看这篇有价值的文章吧:

《网上都说「友邦保险」不好?是真的吗?》weixin.qq.275.com

《网上都说「友邦保险」不好?是真的吗?》weixin.qq.275.com

二、中国人寿和友邦保险重疾险产品大起底,看看谁更胜一筹?

话不多说了,学姐直接上图:

看过了对比图过后,学姐带各位深入分析一波:

1.基础保障

国寿福盛典版和友如意顺心版在重疾险里都是基础保障很周全的重疾险。在所提供的保障上都是可以令消费者满意的。

因为它们都有同样优秀的基础保障,所以它们的大比拼只能在赔付力度上见分晓了。

在重疾赔付上,国寿福盛典版选取100%保额、已交保费和现价这三者中的最大的那个,对消费者十分友好。

没有其他福利选项的友如意顺心版100%赔付保额就是它的全部了,在这一点上,国寿福盛典版还是略胜一筹的。

2.可选保障

国寿福盛典版拥有两款可选责任,其中有两个非常实用的的保障,一个是心脏或脑部重大疾病,二是恶性肿瘤保障。

通过分析这份某保险公司的理赔报告可知,报告中,某家保险公司出在2019年,重症保险赔付额在全年的赔付中占到46.8%

其中,恶性肿瘤赔付金额占重疾类赔付金额的65%,心脑血管疾病占15.8%。恶性肿瘤和心脑血管疾病,已经成为了对于公众健康威胁最大的问题。

要是还有对恶性肿瘤保障不清楚的小伙伴们,市面上像这种文章千品一律,但是下面这一篇绝对是对您非常有益处的一篇好文章:

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

重疾额外赔付和保费豁免属于可选保障是不足之处。这一点让学姐觉得不够近人情。

不止上面提到的产品,友如意顺心版也是如此。这两款重疾险产品本身都不具备这两项保障,是有危险的。

目前很多重疾险产品早就包含了这两项保障,更加优秀的保险甚至在本身带有的重疾额外赔付已经可以到80%的基本保额。

国寿福盛典版和友如心顺意版对比优秀产品略为让人感觉到失望。

三、学姐建议

综上所述,中国人寿和友邦保险都更加的全面。正是由于其偿付能力很厉害,所以在它的赔付方面可以感到放心。

但要注意的是,这两家公司的重疾险产品就没有那么优秀了,对比下来的话,国寿福盛典版会稍胜一筹,总而言之,这两款重疾险产品是不建议大家去购买的。

市面上优秀的重疾险还有非常多,何必非要纠结于这两款呢?学姐已经贴心的帮大家整理出了最优秀的十款重疾险,快看看这十款又各有什么优点吧:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "中国人寿相比友邦保险哪家的重疾险更靠谱"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 四十岁重大疾病险的保额买多少好

- 下一篇: 月入9k负担得起百年康惠保旗舰版2.0吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-14

-

09-18

-

09-18

-

09-18

-

09-18

-

09-18

-

09-18

-

09-18

-

09-18

-

09-19

最新问题

最新问题

-

05-16

-

05-16

-

05-16

-

05-16

-

05-15

-

05-15

-

05-15

-

05-15

-

05-14

-

05-14