小秋阳说保险-北辰

最近,听说三峡人寿推出了一款年收益率是行业第一的年金保险新品——三峡美年金险来了。

不少想要买理财险的小伙伴们都心动不已,不断在后台私信学姐想知道这款年金险的收益是什么情况?

这里学姐给你们一个建议,在配置年金险产品前,我们要清楚一点购买年金险的注意事项,以防受骗:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、三峡美年金保险的保障如何?

我们先来介绍一下它的产品形态:

三峡美年金险优点一:投保范围广

年龄在出生满28天-69周岁的人才符合三峡美年金险的投保范围,无论是69岁的老人,还是刚出生不久的婴儿都可以投保,年龄范围很宽泛!当然,如果家长想要为自己的孩子买一份用作教育基金,或者是子女想要给自己或者给父母买一份,给老人提高晚年生活质量,那就都投保年金险吧!年金险是非常好的选择!

三峡美年金险优点二:保障期限多选

三峡美年金险有四种保障年份,分别是10年、15年、20年和30年。这样我们就可以根据自己的经济状况和个人情况自由选择,灵活配置,对投保人考虑周到呀!

三峡美年金险优点三:生存保险金多

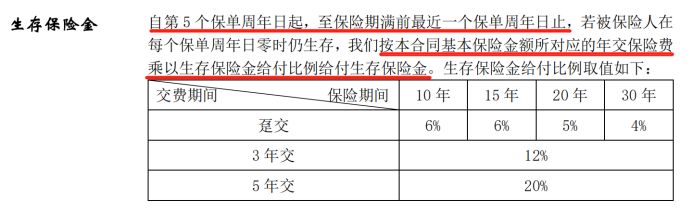

接下来学姐给大家展示一下三峡美年金险生存金的各种条款:

三峡美年金险生存保险金根据交保费的情况不同所给付的保险金比例也是不同的:

若被保人趸交保费,保险期间10/15年,生存保险金=年交保费×6%;

保险期间20年,生存保险金=年交保费×5%;

保险期间30年,生存保险金=年交保费×4%;

若被保人3年交保费,保障期间内生存保险金一律为年交保费×12%;

若被保人5年交保费,保障期间内生存保险金一律是年交保费×20%。

给付的保险金是根据投保人保障时间和缴费时间而计算出来的,给付的比例是非常客观的!除了这些之外保单贷款也是三峡美年金险的一大特色,满返还金和身故保险金是三峡美年金险为投保人提供的另一特色项目,这样既保生、也保死的保险是非常难得的,要是你们有意愿想去更了解该优秀之处,则可以瞧瞧这文章:

《三峡美年金收益曝光,一年收益可达这个数!》weixin.qq.275.com

《三峡美年金收益曝光,一年收益可达这个数!》weixin.qq.275.com

不可能会有十全十美的产品,欠缺的地方三峡美年金险也存在:

保障期限不保终身

及时受保人享受这三峡美年金险保障期间的灵活多变,但是他们还是觉的没有终身保障的三峡美年金险是一种缺憾,收益越多,也意味着一般保障期间越长,我们当然会选择赚取更多收益,保障时间更长啦。如果你非常需要的产品是要有保障终身的年金险,市面上的还有非常多的产品可以选,好比具有保终身代表性的富德生命大富翁2.0年金险。这款富德生命大富翁2.0年金险,有兴趣的朋友可以了解一下:

《买了富德生命「大富翁2.0」年金险的人都喊亏!》weixin.qq.275.com

《买了富德生命「大富翁2.0」年金险的人都喊亏!》weixin.qq.275.com

二、三峡美年金保险的收益高吗?

接下来,我们最最关心的收益情况分析来了。

以30岁的老王投保了这款三峡美年金险测算收益,每年交1万,交5年,保障期限30年,累计保费共5万元:

由图可知,从他34岁以后(保单第5年起),老王每年都有1万×20%=2000元的生存金领,从保单第1年开始就产生生存保险金,能够一直领取到第29年,累计下来,到老王58岁那年至少可以有1万×20%×25=5万元的生存保险金了!不但能够拥有长达30年的保障,到后期还能够得到一笔可观的满期金,简直不要太好!

对于中途退保的情形来说,无论什么类型的保险,都是很亏的行为,三峡美年金险也是具备相同的特征,第9年是一个时间点,等到第9年退保就可以拿回原来交的保费,随着时间的增加,越往后保单所产生的价值也会变高,退保时间其实跟收益关系很大,越到后面,可以得到的钱越多,与累计保费相比,收益已经超过了累计保费,这样看来是很值得的!

不过在前期实在有必要退保,我们在一些方面要注意,可以尽量减少损失:

《「保险退保」知多少,我们如何获益?》weixin.qq.275.com

《「保险退保」知多少,我们如何获益?》weixin.qq.275.com

保单收益率超过5%仅用了24年的时间,整体收益率达到这样已经很不错了,如果能够达到这样的收益水平,那么在市面上就算是比较高的了。

三、学姐总结

所以说,三峡美年金保险能够提供的保障是比较全面的,只可惜不能保终身,不过,这并没有什么大影响,有的人喜欢入手一份年金险用作储蓄增值以面对未来如收入中断、事业危机、投资不利等不确定因素所带来的风险,根本并没有保终身的要求。

主要是三峡美年金险能获得的收益很不错,定期保障刚好方便我们未来年龄一到就能立即拿出这笔钱来享受,拿去作教育金或者是养老金,都是非常适合的,大家如果最近有想买年金险的,可以选择去买三峡美年金。

目前市面上也不是只有这一款收益高的年金险产品,还有其他的如果不着急购买,可以慢慢看:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "三峡美是返还型保险吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 独身女人有没有必要买重疾险

- 下一篇: 恒大人寿永葆健康2021版重疾险有坑吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

最新问题

最新问题

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28