小秋阳说保险-北辰

最近,生活中接连出现了一些意外事故,就比如飞机失事、房屋倒塌,导致了不少人死亡。

由于受到了这些事件的影响,不少朋友也开始担心自己会不会在某一天突然遭遇什么不幸就这样逝世了,因此就想着要投保一份寿险,这样的话,哪怕身故了也可以留下一笔钱给家人。

这不,恒大人寿就新上架了一款恒享如意终身寿险,为了让大家第一时间了解到这款新品的情况,学姐这就马上对它来一次测评,了解了解它的表现如何。

进入正题之前,如果有小伙伴对于恒大人寿的实力背景不是很了解,可以看看这篇文章:

《恒大人寿保险公司实力大揭秘!产品值得买吗?》weixin.qq.275.com

《恒大人寿保险公司实力大揭秘!产品值得买吗?》weixin.qq.275.com

一、恒享如意终身寿险的保障内容大揭秘!

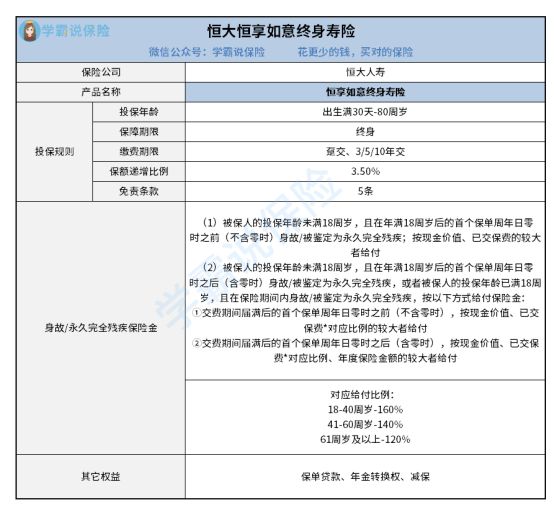

先来看看恒享如意终身寿险的产品保障图:

从图中可以看出,恒享如意终身寿险的保障内容不多,仅配备身故/永久完全残疾保险金。那在这简洁的外表下,这款产品有着哪些自身的出众之处呢?请往下看:

1. 投保年龄范围广

出生满30天-80周岁人群都有资格投保恒享如意终身寿险。也就是说,纵然是刚出生不久的小宝宝,还是80周岁上了年纪的人,都可以惠及这款产品的保障。

相比于哪些在最高投保年龄的规定为70/75周岁的寿险而讲,恒享如意终身寿险毫无疑问是给予了更多人群可以投保的机会,值得我们称赞!

2. 减保权益实用

减保,即减少保额。在一般的时候,假如投保人在经济状况上遇到了难题,没有办法去承受之前的那么多保费,便可直接向保险公司申请减保,这样不仅可以降低保费压力,还可以让被保人接着有保障,这样确实不错。

恒享如意终身寿险不是说随随便便就能减保的,投保人必须在合同生效或者最后一次效率恢复之日起满五年后,才能够有资格申请减保。

并且,在每个保单年度内最多只可以申请一次,并且对每次申请减少的金额也严格规定了,主要以承保的时候的保单基本保险金额的20%为上限,严格规定减少后的基本保险金额对应年交保费不能低于再申请减保的时候,保险公司规定的最低年交保险费。

假如大家想使用减保权益,也要与合同规定相符。

二、恒享如意终身寿险值得入手吗?

即使恒享如意终身寿险有着自身的好处,只不过一定要知道的是,它同时也具备一些缺陷,大家务必要知晓,再决定买不买。

1. 对应比例设置不合理

对应比例和身故/永久完全残疾保险金是联系在一起的,而恒享如意终身寿险的对应比例上是这样设置的:18-40周岁——160%、41-60周岁——140%、61周岁及以上——120%。

哪儿是它不合理的地方呢?很明显,就是在41-60周岁这个年龄阶段所规定的给付比例不充足。

要知道,41-60周岁的人群大部分也还是家里的顶梁柱,承担着家里的重担,一旦遭遇了不幸,那整个家庭无疑都会受到很大的影响,所以,在41-60周岁这个岁数的对应比例的设置上,应该相同于18-40周岁,甚至更高,这部分人群享受的保障才会更加有力。

十分可惜,恒享如意终身寿险终身寿险并未考虑得十分充足。

2. 免责条款较多

恒享如意终身寿险设置了5条免责条款。

要知道,免责条款免的是保险公司的责任,如果被保人因免责条款中的情形导致身故或永久性完全残疾,那就没有办法获得保险公司的赔付了。

因此,站在被保人的角度上,免责条款当然是越少越好了。

而市面上不少寿险的免责条款只设置了3条,两相对比之下,显然,恒享如意终身寿险设置的免责条款并未达到优秀的水平。

关于恒享如意终身寿险的分析就先到这里了,还有一些其它方面的内容,大伙可以移步到这篇文章中进行查阅:

《恒大恒享如意终身寿险怎么样?真的能使人如意吗?》weixin.qq.275.com

《恒大恒享如意终身寿险怎么样?真的能使人如意吗?》weixin.qq.275.com

总的来说,恒享如意终身寿险表现是很一般的,有亮点也有不足的地方,大家还是得根据自己的实际情况出发,好好研究一下这款产品是否符合自己的需求,假如并不能接受这些缺点,对寿险的收益有更高的追求,那就再看看其他的产品,可不要随随便便就购买了。

最后,学姐给大家准备一份高收益的增额终身寿险榜单,有需要的朋友可以自行查看:

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

《新鲜出炉!五大高收益增额终身寿险别再错过了!》weixin.qq.275.com

以上就是我对 "恒大恒享如意终身寿险要不要买?一年要花多少钱?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 康满今生重疾险投保划算吗?是坑吗?

- 下一篇: 大地多次给付每年交多少钱?有哪些注意事项?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-31

-

05-31

-

05-31

-

05-31

-

05-31

-

05-31

-

05-31

-

05-31

-

05-31

-

05-31

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30