小秋阳说保险-北辰

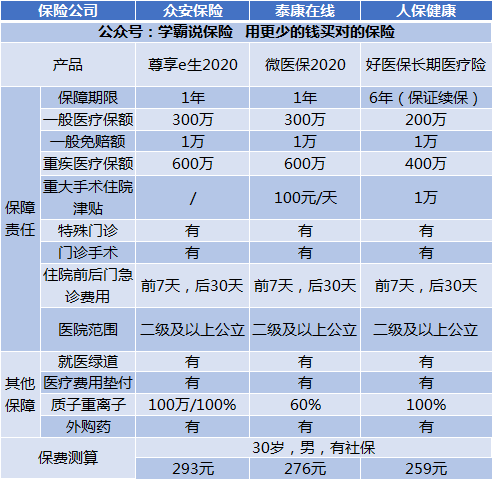

最近很多网友都在问有哪些值得买的医疗险,你可以看看这份2020年最新的医疗险产品对比表,看完你就知道哪款比较好了: 《2020年国内热门百万医疗险大盘点》weixin.qq.275.com

《2020年国内热门百万医疗险大盘点》weixin.qq.275.com

纯粹的检查是不可以报销的,患病住院后的检查费才可以报销。

一般来说,购买商业医疗险之前要先配置好医保。医保是最基础的保障,不仅价格便宜,投保的要求非常低,基本上谁都可以买。商业医疗险是对医保的一个补充,它包含了医保报销范围之外的一些项目,比如进口药、高端治疗费、检查费等。

医疗险分为很多种,常见的是百万医疗险、住院医疗险、防癌医疗险这3种。

接下来我们分别来说说这3种分别都有什么作用:

1、百万医疗险

百万医疗险是一款适合各个年龄阶层投保的产品,因为它有着高额的报销金,价格却是非常低的,同时它对报销的疾病种类没有限制,一年几百元就可以得到几百万元的保障,很划算。此外,百万医疗险保障内容覆盖范围非常广泛,比如床位费、护理费、手术费、药品费、材料费等等,都可以报销。

下面是一些典型的百万医疗保险的比较分析:

根据图片我们可以了解到。

(1)好医保:这款续保条件是很多产品比不了的。在这6年里,无论怎么样你都是可以续保的。

(2)尊享e生:增加了术后家庭护理、肿瘤特药服务,以及增加了家庭共享免赔额的可选项。

(3)微医保:相比于其他两款,这款增加了一个增值服务:国际第二诊疗。你可以得到的国际医生的专业书面医疗建议。

经过上面的分析可以看出,每种产品都有自己独特的优势,在选择产品时,要根据自己的需求来选择。

除了这些还有很多性价比高的百万医疗险可以选择,想要了解更多产品的朋友可以看看测评原文: 《十款值得买的热门医疗险》weixin.qq.275.com

《十款值得买的热门医疗险》weixin.qq.275.com

2、住院医疗险

低免赔、低保额是这种医疗险的特点。这种保险主要是用来报销门诊的,一般适用于年龄小的宝宝或是年龄大的老人。因为小孩和老人的身体免疫力比较弱,比较容易感冒发烧,相对而言买这款保险发挥的作用就比较大。

3、防癌医疗险

因为大多数的住院医疗险和百万医疗险的投保年龄都限制在0-65周岁,年纪大的是无法投保的,可以投保防癌医疗险。

防癌医疗险是针对癌症设计的一种保险,这份保险的投保年龄比较广泛,健康要求也没那么苛刻。年龄大的或者是身体不太好的人要买医疗险,这款就非常合适了。

这种的价格受身体素质和年龄的影响较大,这里有几款比较划算,保障比较好的防癌医疗险产品,大家可以做个参考,有需要的也可以收藏起来: 《良心安利!十大值得买的热门防癌医疗险产品大搜罗!》weixin.qq.275.com

《良心安利!十大值得买的热门防癌医疗险产品大搜罗!》weixin.qq.275.com

以上就是我对 "住院医疗险,做全身检查的话能报销吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

阳光车险🚗 轻松办理一般来说,普通医疗保险是不限疾病种类的,而是看以下几点是否符合你购买的医疗险的保障范围:1.住院还是门诊。2.免赔额。3.社保内外用药。

阳光车险🚗 轻松办理一般来说,普通医疗保险是不限疾病种类的,而是看以下几点是否符合你购买的医疗险的保障范围:1.住院还是门诊。2.免赔额。3.社保内外用药。 -

莫紫灵有条件可以购买。医疗属于补偿性质,就是说看完病以后才能报销。重疾险属于给付性质,只要确诊为重大疾病就提前给付。 一个是提前给,一个是出院以后报销,两者还是有区别的。

莫紫灵有条件可以购买。医疗属于补偿性质,就是说看完病以后才能报销。重疾险属于给付性质,只要确诊为重大疾病就提前给付。 一个是提前给,一个是出院以后报销,两者还是有区别的。 -

舟舟今天先给大家彻底讲解一下健康安全险的报销问题,以及好医保·终身重疾险和好医保·长期医疗险的区别。 1.我患上了重病,哪个保险能帮我垫付治疗费呢? 重疾险:确诊就给钱。只要满足条件,保额多少赔多少。 医疗险:实报实销,看病花多少给多少,花完再凭发票报销。 2.我买了好多份保险,其他保险也赔了我些钱,你们还能给我付医疗费吗? 重疾险:不管买多少个重疾险,只要符合条件,都可以重复赔付,多出来的钱拿去旅游都可以。 医疗险:不支持重复报销,如果A公司已全部报销,B公司将不再报销。 3.生病着急用钱呀,保险公司赔付的钱,什么时候能给到我呢? 重疾险:只要你确诊,我立马给你钱!拿着钱去看病,心里不慌。 医疗险:你治病后,再拿着发票等资料来找我,属于保险责任的,我就给你钱。 4.我只是生小病,也能帮我付医疗费吗? 重疾险:只针对特定重大疾病及部分轻症进行赔付。(PS:终身重疾险的条款里说的轻症,不是感冒发烧这样的“轻症”,可能已经是我们以为的大中型病症了哦,具体疾病范围可以看保险条款。) 医疗险:没有疾病种类限制,大病小病符合条件都可以报销,感冒发烧也能报。 5.重疾险或医疗险,只买其中一种就够了吗? 当然不是!两种保险互为补充。 6.终身重疾险和长期医疗险,哪个更重要? 都很重要!终身重疾险赔付金额高,可以为你提升抵抗大型健康风险的能力;长期医疗险覆盖的疾病范围更广,可以作为社保的补充,为你分担日常大部分的医疗开销。 7.我没有社保/我只有新农合/我在异地工作,可以买终身重疾险和长期医疗险吗? 可以买。唯一要注意的就是年龄限制,支付宝里面的好医保终身重疾险仅限45周岁以下人群参保;好医保长期医疗险仅限60周岁以下人群参保。所以买的时候要看是否符合条件。 上面的几问几答大概解决了一些朋友的疑惑,对于自己充足的人来说,长期医疗险跟重疾险都要买,重疾险可以解决大病当前的困难,后续治疗还是需要长期医疗险。

舟舟今天先给大家彻底讲解一下健康安全险的报销问题,以及好医保·终身重疾险和好医保·长期医疗险的区别。 1.我患上了重病,哪个保险能帮我垫付治疗费呢? 重疾险:确诊就给钱。只要满足条件,保额多少赔多少。 医疗险:实报实销,看病花多少给多少,花完再凭发票报销。 2.我买了好多份保险,其他保险也赔了我些钱,你们还能给我付医疗费吗? 重疾险:不管买多少个重疾险,只要符合条件,都可以重复赔付,多出来的钱拿去旅游都可以。 医疗险:不支持重复报销,如果A公司已全部报销,B公司将不再报销。 3.生病着急用钱呀,保险公司赔付的钱,什么时候能给到我呢? 重疾险:只要你确诊,我立马给你钱!拿着钱去看病,心里不慌。 医疗险:你治病后,再拿着发票等资料来找我,属于保险责任的,我就给你钱。 4.我只是生小病,也能帮我付医疗费吗? 重疾险:只针对特定重大疾病及部分轻症进行赔付。(PS:终身重疾险的条款里说的轻症,不是感冒发烧这样的“轻症”,可能已经是我们以为的大中型病症了哦,具体疾病范围可以看保险条款。) 医疗险:没有疾病种类限制,大病小病符合条件都可以报销,感冒发烧也能报。 5.重疾险或医疗险,只买其中一种就够了吗? 当然不是!两种保险互为补充。 6.终身重疾险和长期医疗险,哪个更重要? 都很重要!终身重疾险赔付金额高,可以为你提升抵抗大型健康风险的能力;长期医疗险覆盖的疾病范围更广,可以作为社保的补充,为你分担日常大部分的医疗开销。 7.我没有社保/我只有新农合/我在异地工作,可以买终身重疾险和长期医疗险吗? 可以买。唯一要注意的就是年龄限制,支付宝里面的好医保终身重疾险仅限45周岁以下人群参保;好医保长期医疗险仅限60周岁以下人群参保。所以买的时候要看是否符合条件。 上面的几问几答大概解决了一些朋友的疑惑,对于自己充足的人来说,长期医疗险跟重疾险都要买,重疾险可以解决大病当前的困难,后续治疗还是需要长期医疗险。 -

小螺号医疗险分为费用补偿型和定额津贴型: 津贴型医疗保险是对医疗费用的一个额外补偿,例如住院日额的补助。此类型的赔偿只跟住院天数有关,与医疗费用的产生没有一点关系。如果客户在多家保险公司购买了定额津贴型保障。事故发生后,根据责任,客户可按保险合同得到相应的补偿,各家保险公司的赔偿都不会受所支出的医疗费用影响。 费用补偿型保险则是一种医疗费用报销形式的保障,即保险的给付金额不会超过实际支出的医疗费用,即使是同时购买了多份医疗险,多份保险赔付的总保险金也不会多于实际产生的医疗费用,也就是不会大于100%的医疗费用。 购买医疗保险的时候,首先需要考虑购买费用补偿型保障,然后再购买津贴型保障作为补充。现在的医疗社会保障保险都非常普及何完善。了解医疗知识多一点,选择适合自己的保险保障很重要。 好医保住院医疗和长期医疗,如果没有定额津贴,等于买重复了。 但是需要注意的是: 1 有的医疗保险是不分意外和疾病都可以使用的,但有的医疗险只管疾病医疗,所以要看合同怎么约定。 2 有的医疗保险是100%赔付,而大部分都是按比例赔付。要看清合同约定。 3 医疗保险有的是只管在医保用药范围内,目录外的,进口的药不管报销。 4 医疗保险一般都有免赔额。 好医保住院医疗一般有一万元免赔额,所以一万元以内的医疗,好医保压根用不到,长期医疗刚好可以用到。但长期医疗的保额,报销比例太低;好医保可高达百万。所以这两个医疗保险实际上是相互补充的。 有不懂得地方可以追问 给个好评吧

小螺号医疗险分为费用补偿型和定额津贴型: 津贴型医疗保险是对医疗费用的一个额外补偿,例如住院日额的补助。此类型的赔偿只跟住院天数有关,与医疗费用的产生没有一点关系。如果客户在多家保险公司购买了定额津贴型保障。事故发生后,根据责任,客户可按保险合同得到相应的补偿,各家保险公司的赔偿都不会受所支出的医疗费用影响。 费用补偿型保险则是一种医疗费用报销形式的保障,即保险的给付金额不会超过实际支出的医疗费用,即使是同时购买了多份医疗险,多份保险赔付的总保险金也不会多于实际产生的医疗费用,也就是不会大于100%的医疗费用。 购买医疗保险的时候,首先需要考虑购买费用补偿型保障,然后再购买津贴型保障作为补充。现在的医疗社会保障保险都非常普及何完善。了解医疗知识多一点,选择适合自己的保险保障很重要。 好医保住院医疗和长期医疗,如果没有定额津贴,等于买重复了。 但是需要注意的是: 1 有的医疗保险是不分意外和疾病都可以使用的,但有的医疗险只管疾病医疗,所以要看合同怎么约定。 2 有的医疗保险是100%赔付,而大部分都是按比例赔付。要看清合同约定。 3 医疗保险有的是只管在医保用药范围内,目录外的,进口的药不管报销。 4 医疗保险一般都有免赔额。 好医保住院医疗一般有一万元免赔额,所以一万元以内的医疗,好医保压根用不到,长期医疗刚好可以用到。但长期医疗的保额,报销比例太低;好医保可高达百万。所以这两个医疗保险实际上是相互补充的。 有不懂得地方可以追问 给个好评吧 -

Alina💕纪建颖重疾是一次性给付 医疗是报销型 教你产品区别,如何购买

Alina💕纪建颖重疾是一次性给付 医疗是报销型 教你产品区别,如何购买 -

Shengyi不能在这里对比险种,不然直接被删,关于保险的更多问题,可以百度鑫诚微财,点击第一个,了解更多保险知识,避免被坑!

Shengyi不能在这里对比险种,不然直接被删,关于保险的更多问题,可以百度鑫诚微财,点击第一个,了解更多保险知识,避免被坑! -

小岛基本上,可能性很小了。 即使目前,普惠形式的医疗险,允许客户一定范围的带病投保,但也是有限制的。

小岛基本上,可能性很小了。 即使目前,普惠形式的医疗险,允许客户一定范围的带病投保,但也是有限制的。 -

onlyu您好!意外和疾病永远是孩子身边的最为主要的风险因素,此外,孩子教育的保障也应越来越受到家长的重视。经济能力允许的家长,选择给孩子买保险,就要把孩子的保障做足做全。至于给2岁半的女儿选购合适的少儿险产品,是先买教育金保险还是医疗险,建议您一定要注意综合孩子所面临的实际风险情况进行全面考虑,优先考虑保障型的少儿医疗保险。 如何给2岁半的女儿选购合适的少儿教育金保险和医疗险?1、根据孩子的实际年龄买保险。未成年孩子,父母应考虑3个风险:意外险、重疾险和医疗险。2、选择最合适孩子的保险产品。最合适的选择就是购买保障型产品,主要有寿险、意外险、医疗保险、重疾险等。在建立了基础保障后,一些投资型的保险产品,可作为一种稳健理财的方式酌情补充。3、根据孩子的情况选择合适的保额。保额需求会随着家庭结构、收入以及外部经济形势的变化而发生变化。4、选择最合适孩子的保险公司,可以从保险公司的服务水平、偿付能力等方面考虑。 总之,提醒您,给2岁半的女儿选购合适的少儿险产品,家长朋友们应该综合考虑根据孩子所面临的风险情况,然后依据实际风险情况,在为其设计一个完备的少儿保险规划。在此,为您推荐。

onlyu您好!意外和疾病永远是孩子身边的最为主要的风险因素,此外,孩子教育的保障也应越来越受到家长的重视。经济能力允许的家长,选择给孩子买保险,就要把孩子的保障做足做全。至于给2岁半的女儿选购合适的少儿险产品,是先买教育金保险还是医疗险,建议您一定要注意综合孩子所面临的实际风险情况进行全面考虑,优先考虑保障型的少儿医疗保险。 如何给2岁半的女儿选购合适的少儿教育金保险和医疗险?1、根据孩子的实际年龄买保险。未成年孩子,父母应考虑3个风险:意外险、重疾险和医疗险。2、选择最合适孩子的保险产品。最合适的选择就是购买保障型产品,主要有寿险、意外险、医疗保险、重疾险等。在建立了基础保障后,一些投资型的保险产品,可作为一种稳健理财的方式酌情补充。3、根据孩子的情况选择合适的保额。保额需求会随着家庭结构、收入以及外部经济形势的变化而发生变化。4、选择最合适孩子的保险公司,可以从保险公司的服务水平、偿付能力等方面考虑。 总之,提醒您,给2岁半的女儿选购合适的少儿险产品,家长朋友们应该综合考虑根据孩子所面临的风险情况,然后依据实际风险情况,在为其设计一个完备的少儿保险规划。在此,为您推荐。 -

珂罗老年人属于社会的弱势群体,自身患病的可能性比其他群体大。在国家的社会医疗保障体系不够完善的情况下,需要通过商业医疗保险来寻求更全面的健康保障。因此老年人在考虑购买保险时首先需要考虑的应该是医疗保险。高额老年人医疗险一般一年要花多少钱?投保年龄能去到多少岁?建议可以根据老年人的自身需要的情况进行选择。如何给老年人买医疗保险?1、老年人在户口所在地加入医保,万一生病住院可以报销一部分费用。2、老年人投保终身重疾险。3、可以选择保额在65岁后可以递增的品种。4、如有住院担忧,可附加住院补贴险。为您提供专业的老年人医疗保险“老年关爱计划”购买平台:提示:针对在保险市场老年人方面空白这一现象,推出“老年关爱医疗保障”系列,不但涵盖重疾、意外医疗住院津贴,独特设计的猝死保障,能给老年人带来更多的保障!中年关爱(51-55周岁)计划三保障内容:*高达5万的重疾癌症保障*高达10万元的意外伤害保险金*猝死保险金1万最低每月花费:67元老年关爱(含重疾)计划一保障内容:*最高可选10万的重疾癌症保障*高达5万的重疾癌症保障*意外津贴100元/天,意外医疗保险金1万最低每月花费:215元

珂罗老年人属于社会的弱势群体,自身患病的可能性比其他群体大。在国家的社会医疗保障体系不够完善的情况下,需要通过商业医疗保险来寻求更全面的健康保障。因此老年人在考虑购买保险时首先需要考虑的应该是医疗保险。高额老年人医疗险一般一年要花多少钱?投保年龄能去到多少岁?建议可以根据老年人的自身需要的情况进行选择。如何给老年人买医疗保险?1、老年人在户口所在地加入医保,万一生病住院可以报销一部分费用。2、老年人投保终身重疾险。3、可以选择保额在65岁后可以递增的品种。4、如有住院担忧,可附加住院补贴险。为您提供专业的老年人医疗保险“老年关爱计划”购买平台:提示:针对在保险市场老年人方面空白这一现象,推出“老年关爱医疗保障”系列,不但涵盖重疾、意外医疗住院津贴,独特设计的猝死保障,能给老年人带来更多的保障!中年关爱(51-55周岁)计划三保障内容:*高达5万的重疾癌症保障*高达10万元的意外伤害保险金*猝死保险金1万最低每月花费:67元老年关爱(含重疾)计划一保障内容:*最高可选10万的重疾癌症保障*高达5万的重疾癌症保障*意外津贴100元/天,意外医疗保险金1万最低每月花费:215元 -

🍉安佑胜~@^_^@~ 🙏 🙏给孩子买报销型的意外伤害医疗险,需注意以下方面:1.实际保额与基本保额之间的关系,是一倍,多倍,还是几分之一;2.保额是否覆盖整个保险期间,是管一年的、还是管一次的;3.是超过免赔额(起付线)的部分100%赔付;还是没有免赔额(起付线),赔付70%~80%。详情以保险合同条款为准。

🍉安佑胜~@^_^@~ 🙏 🙏给孩子买报销型的意外伤害医疗险,需注意以下方面:1.实际保额与基本保额之间的关系,是一倍,多倍,还是几分之一;2.保额是否覆盖整个保险期间,是管一年的、还是管一次的;3.是超过免赔额(起付线)的部分100%赔付;还是没有免赔额(起付线),赔付70%~80%。详情以保险合同条款为准。

- 上一篇: 我是女人已三十七岁想自己交保险到那—年可以领取养老金

- 下一篇: 平安鑫盛终身寿险自然死亡赔付么

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-09

-

06-09

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

最新问题

最新问题

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04