小秋阳说保险-北辰

在政府进行推迟退休计划不久后,更多的人开始将目光聚焦到养老层面上。好多人都被半保障半理财的增额终身寿给吸引来了,很多人想通过这一理财手段来让老年生活更具幸福感。正好最近市面有一款叫做爱永随的终身寿险产品,很多粉丝都在询问其相关情况,它的收益情况如何是大家比较关心的事情。宠粉的学姐自然不会拒绝粉丝的要求,爱永随终身寿险的相关测评马上就安排起来!

大部分人都没弄清楚究竟增额终身寿险是什么,那么学姐建议大家伙把它的相关知识给了解清楚来:

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

《既能理财,又能保障的【增额终身寿险】是何方神圣?值得入手吗?》weixin.qq.275.com

一、爱永随终身寿险有哪些暗藏的猫腻?

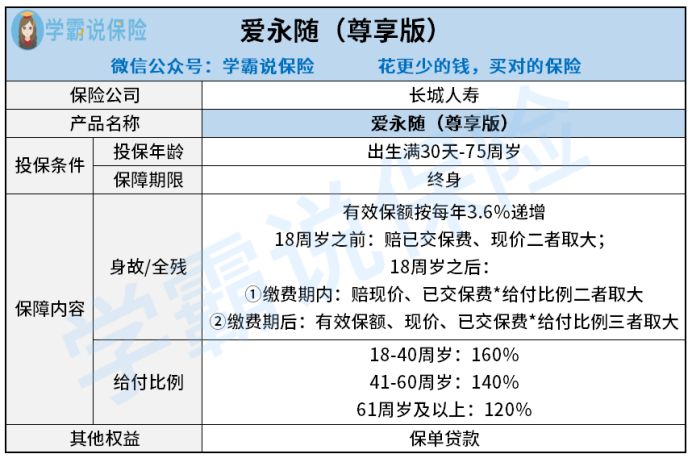

依据我们之前的惯例,先和大家一起探讨一下爱永随终身寿险的产品测评图:

眼睛扫过去,几乎没看到亮点,爱永随终身寿险的缺陷倒是非常的多!

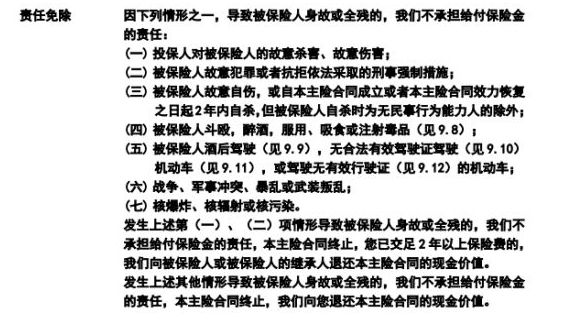

缺点一:免责条款多

爱永随终身寿险提供给消费者的免责条款多达7条,与市面上免责条款只有3条的产品对比之后,爱永随终身寿险显得非常苛刻!

爱永随终身寿险的详细免责条款就在下面:

总之,假设被保人遇到身故或全残的情况属于上面提到的事件,爱永随终身寿险不提供保障。

这也就给需要投保的伙伴一个小指示,在买保险之前弄清楚条款是很重要的。那么当我们选择保险的时候,要注重的细节有哪些?看这篇文章就知道了:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

缺点二:赔付比例设置不合理

爱永随终身寿险针对41-60岁的人群只提供140%的给付比例,这个给付比例少和18-40岁阶段的给付比例相比较是少了20%的,这完全就没有为消费者考虑。

怎么会发出这样的感慨呢?我们都心知肚明,41-60岁的人群可以说是家庭经济的主要来源,正处于上有老下有小的阶段,房贷和车贷也都需要他们来面对,承担着一个家庭大部分的压力。可是爱永随终身寿险给到这个年龄段的赔付比例却这么少,这根本没有站在被保人的角度去看问题啊!

缺点三:不予加保

爱永随终身寿险里并没有列入加保的内容,换言之想加保可是在保单期间的这一状况,只有把投保流程再走一遍。

如果遇到产品停售的情况出现,因此消费者就要选择替代品进行投保。

爱永随终身寿险这波操作,对于那些前期预算不足,面对一些后期拥有富余资金想追加保额的群体时,着实不优秀。倘若以上提到的小缺点仅仅是爱永随终身寿险的一点点缺陷的话,在计算完爱永随终身寿险的确实收益之后,只怕各位就要倒吸一口凉气了。

在开始相关演算之前,这里有关于爱永随终身寿险的测评,戳一戳抢先看:

《长城人寿爱永随终身寿尊享版,真实收益让人大跌眼镜!》weixin.qq.275.com

《长城人寿爱永随终身寿尊享版,真实收益让人大跌眼镜!》weixin.qq.275.com

二、爱永随终身寿险的收益怎么样?

爱永随终身寿险的收益究竟是多少呢?学姐俩再一次计算就明了。

以今年30岁的李先生来举个例子来说,选择趸交,保费为10万,具体收益为大家展示如下:

等到李先生40岁的时候,就可以通过退保爱永随终身寿险拿回现金价值126350元,此时的irr为2.36%。

据统计,国内大型商业银行,存两年死期的收益率为2.82%,爱永随终身寿险2.36%的收益率还远远达不到银行收益的标准,这还能够称得上是一款优质的理财产品么?

哪怕是李先生能熬到70岁,选择退保,哪怕现金价值已经达到了705060元,irr也就只有3.31%。

我们现在可以了解到的优质的理财产品,一般来讲年收益率都在3.5%上下,相比来讲爱永随终身寿险完全没有优势咋!就好比这款鼎诚增多多闪电版增额终身寿险,IRR达到了3.62%,对比目前增额终身寿市场3.5%的IRR平均线来看,鼎诚增多多闪电版的确相当出色!

若是对这款鼎诚增多多闪电版感兴趣的朋友,戳这里来进一步了解鼎诚增多多闪电版:

《鼎诚增多多闪电版收益测算,三年内能稳赚这个数!》weixin.qq.275.com

《鼎诚增多多闪电版收益测算,三年内能稳赚这个数!》weixin.qq.275.com

这么说来,学姐说爱永随终身寿险的的猫腻很多,不是没有事实依据的。

括而言之,爱永随终身寿险的漏洞有很多,收益不高,学姐的建议是尽量不要购买。

有意向配置高收益理财险的朋友,不妨看看学姐整理的这份榜单,或许能帮你挑到适合自己的财产产品:

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

《十大理财险排行 ▏想买高收益理财保险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "爱永随终身寿险产品保险有没有风险"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 卓越至尊终身分红型有医疗险吗

- 下一篇: 都会宝贝A款理赔好办理吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

-

06-21

最新问题

最新问题

-

11-07

-

11-07

-

11-07

-

11-07

-

10-27

-

10-27

-

10-27

-

10-27

-

10-27

-

10-26