小秋阳说保险-北辰

学姐有一个刚刚满3岁,并且特别招人喜欢的小表弟,他的妈妈为了小表弟好,很想给他买一份合适他的保险,但是挑得眼花缭乱之后,还是没能挑选到心仪的产品。

于是学姐毛遂自荐,亲自搭配了一个适合小表弟的保险配置方案给他,家里如果刚好有小朋友,家长看看也不耽误多少时间:

《不到1000元,搞定小孩的保险!》weixin.qq.275.com

《不到1000元,搞定小孩的保险!》weixin.qq.275.com

一、3岁小孩适合配置什么保险?

保险配置方案为重疾险+医疗险+意外险是对3岁孩子最好的。

1、重疾险

购买重疾险之后,身体生病了,可以用此来进行保障,如果购买了重疾险,在生了大病之后,还会赔付给你一笔钱。在治病的时候,或者疗养的时候,都可以用这笔钱来进行支付。

现在越来越多的小孩子患重大疾病,给孩子配置相关重疾险产品可以更加有保障,对于生大病的经济风险,可以通过这个进行有效转移。

2、医疗险

医疗险是一种报销型保险,被保人生病在医院治疗时所产生的费用可以用来报销。

医疗险比较常见的类型主要有小额的和百万的,小额医疗险的特点是价廉且低免赔额,一般在报销这方面,主要针对的是患有小病例如感冒发烧等较轻症的;而且百万医疗险顾名思义是可以达成上百万的保额的,针对于重病报销,免赔额一般会给出一万元。

3岁小孩的身体还不足够强健,正是身体的抵抗能力较弱,才会容易生病,置办医疗产品于转移孩子的疾病风险而言会有更好的作用。

3、意外险

意外险是用于保意外的,其保障内容有意外医疗和意外伤害。

爱闹爱动是孩子的天性,3岁小孩正处于爱思考探索又无力保护自己的年纪,在探索的时候容易磕磕碰碰的。

配置一份意外险产品,孩子由意外带来的经济风险可以更好地转移。

二、为3岁小孩配置保险应该注意哪些问题?

在分析完3岁小孩适合配置什么保险之后,为3岁小孩配置保险时都需要注意哪些问题,我们以少儿重疾险为例:

1、保障要全面

一个重疾险产品的保障是否全面,是家长在给3岁孩子挑选产品时应该关注的方面。

对于有重疾险产品的保障方面需求的人,其主要提供内容有重疾+中症+轻症,这三个基本保障不涵盖在内,包含少儿特疾保障也很重要。

如果要给3岁小孩购买重疾险产品,尤其要注意少儿特疾保障对少儿高发特疾是否都涵盖了。

若是保障有所缺失,学姐建议各位家长还是要谨慎入手。

2、保额要充足

如果要给3岁小孩购买重疾险产品,不但保障要全面,保额也要充足。

聊到这里就有家长会问,具体要多少保额才算充足?下面就是学姐为大家解答的。

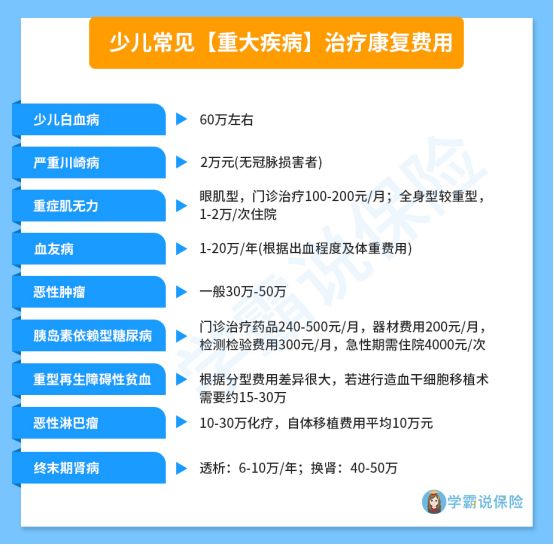

上图是常见少儿重疾的治疗和康复费用,我们可以看到,治疗少儿重疾的费用一般都很贵,平均在30~50万。

而且在孩子生病期间,父母只能放下手上的工作进行赔付,这段时间就会没有经济来源。

另外,给孩子提供保障是给孩子配置重疾险的目的,可并不是说在少儿时期一定会罹患重疾,罹患重疾的时间在成人之后也是有可能的。

这时,我们应该注意的是,现在选择的保额是否足够应对孩子成年人的大病风险。

所以,我们在为宝宝购进重疾险时,选的保额可得充裕啊。

一些宝爸宝妈对于保额的选择还没有方向,可以瞄一眼这篇文章巩固一下,:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

3、要有投保人豁免

3岁小孩没有经济来源,必然是由父母来缴纳配置重疾险的保费。

若是在缴费期间,父母不幸确诊了合同约定豁免保费的疾病,例如重疾。这时孩子后续的保费父母就没有办法接着缴纳了。

假如被保人所配置产品没有豁免,逾期缴费将会致使孩子的保单失效;

不过要是有被保人豁免责任,有豁免保费的疾病比较好,这样如果投保人生病了,被保人的保单还是有效的,孩子的保单没有缴纳保费全部豁免,且保单是不会失效的,能够继续为孩子提供保障。

知道有保费豁免更多相关知识等你来了解吗?那就赶紧戳下文吧:

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

解析到这里,相信各位家长也已经了解了如何给孩子配置保险产品,大家在添置保险产品时,可以多多运用学姐带给大家的干货哦!

以上就是我对 "给三岁的孩子性选择什么保险才好"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 悦享人生法定继承人问题

- 下一篇: 颐享世家有保障吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-04

-

09-06

-

09-06

-

09-07

-

09-07

-

09-07

-

09-08

-

09-09

-

09-09

-

09-09

最新问题

最新问题

-

01-31

-

01-30

-

01-29

-

01-11

-

01-11

-

01-11

-

01-10

-

01-10

-

12-30

-

12-29