小秋阳说保险-北辰

学姐在后台看到朋友们的留言,刚出社会两年达尔文5号焕新版可以买吗?这款产品好不好?买完会让经济出现负担吗?

蛮多小伙伴都会有存在这类的疑惑,现在积蓄太少因为刚毕业出来几年,如若为自己安排了重疾险,会导致自己有金钱压力,而且也可能担忧入手的产品不好,因此浪费钱。

今天学姐就来给大家讲讲这个网红产品,达尔文5号焕新版究竟怎么样?大家要不要选购?

学姐把达尔文5号焕新版的其他角度测评放这里,点击这里的朋友们可以进行了解:

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com

《达尔文5号焕新版值不值得买?看完这三点你就知道了》weixin.qq.275.com

一、达尔文5号焕新版保障内容如何?

照着以前的样子,我们先浏览图中分析产品内容:

达尔文5号焕新版

图片告诉了我们达尔文5号焕新版的保障内容那真是太充分了,提供的基本保障有重疾、中症/轻症保障,除了这些,它对晚期重度恶性肿瘤也有设置关爱保险金的保障和三个可选保障内容。

那么达尔文5号换新版的具体保障内容到底是怎样的呢?跟随学姐看下去了解吧。

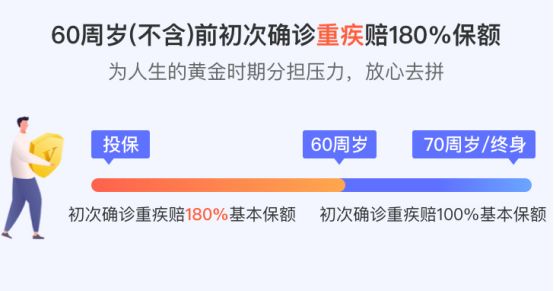

1、重疾额外赔力度强

达尔文5号焕新版

达尔文5号焕新版重疾保障是赔付100%保额,大家60岁前首次确诊重疾额外赔付百分之八十保额。

可以看看这个例子,若是大家入手40万保额的达尔文5号焕新版,60岁前得重疾则赔偿大家72万保额。

达尔文5号焕新版该赔偿比例在市场上算比较高的了,基本是翻倍赔偿了。

60岁前这个年龄阶段我们的家庭责任十分重大,房贷车贷、孩子教育费用等等压力都在我们肩上,此刻连生病都不允许。

假如得了重疾,在进行治疗的时候可以说是没什么收入。经济来源没了,房贷还有车贷可不会没……

这时候家庭的经济状况就不怎么样了。

这时候我们就得配置一份保额还算可以的重疾险来保护我们。

达尔文5号焕新版高比例的赔付缓解了在治疗期间没有收入时候所带来了困难,患者就能够安心的住院治病,早日恢复身体健康了。

2、晚期重度恶性肿瘤关爱保险金

晚期重度恶性肿瘤关爱保险金是达尔文5号焕新版的特色保障,假若被诊断为晚期重度恶性肿瘤,单独再赔付保额的百分之三十。

也许会有人发问,达尔文5号焕新版这个保障只有到恶性肿瘤晚期时才可以触发理赔门槛,这未免有些不近人情?

但是不是这样的,我国的癌症体检筛选普及水平相对较低,而且发现癌症早期的难度又很高,日常体检中基本上很少可以发现。因此有一部分人由于平时没有做体检的习惯,而当感到身体不舒服时去检查,有可能是癌症晚期了。

比如著名演员吴孟达,从发现肝癌到病逝不到3个月。

但是这个事例其实不算异常,事实上80%的肝癌患者,发现的时候就已经是晚期了。

达尔文5号焕新版的这种设置就可以让患者和患者的家庭得到慰藉。

3、恶性肿瘤二次赔付比例优秀

达尔文5号焕新版的恶性肿瘤二次赔付保障规定,被保人头一次被诊断为恶性肿瘤理赔后,3年后恶性肿瘤复发、转移、新发都可以再次获得150%保额赔付。间隔期设置很符合逻辑,况且达尔文5号焕新版的赔能够享有付比例跟市面上产品对比一下其实是属于比较大的,特别给力。

学姐老是建议说,要把恶性肿瘤二次赔付这个保障正视起来,当然如果预算充足的话,最好是选择恶性肿瘤二次赔保障,实际上恶性肿瘤在5年内的复发、转移、新发的概率非常吓人,总而言之,我们当然想要考虑恶性肿瘤二次赔付更好的维护我们的权益。

关于恶性肿瘤二次赔学姐有做过全面的分析,来晚了的朋友可以通过这里查看:

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

二、达尔文5号焕新版值不值得入手?

总而言之达尔文5号焕新版的保障内容还是挺让人满意的,保障内容多样化还有小于60岁患上重疾、中症/轻症都提供了额外赔付,赔付的比例在同类产品上是领先水平。

学姐还是较为建议大家选购达尔文5号焕新版,25岁青年不包括可选的话一年下来保费小于5千元。这个价格在大部分普通人眼里还算是贴心,这个价格和上面保障组合在了一起,实际上它性价比非常不错。

想看看市面上其他优质重疾险的朋友,学姐整理了一些比较出色的重疾险产品供大家参考:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "开始工作2年了适不适合入手信泰人寿达尔文5号"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 横琴人寿互联网小飞象重疾险中症

- 下一篇: 幸福人寿传世金生2.0寿险附加险怎么选

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

-

08-10

最新问题

最新问题

-

04-16

-

04-15

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

-

04-14

-

04-13

-

04-13