小秋阳说保险-北辰

最近几天华泰人寿上新了一款专为少儿设计的金宝保重大疾病保险,很多家长朋友们都是冲着它可以返还已交保费的150%去的。

但是,这款金宝保重疾险究竟是不是好产品呢?

产品新鲜上市时学姐就已经做了一个深入的研究,感兴趣的朋友们可以点击链接了解哦~

《华泰人寿金宝保能返还150%的保费?这几点猫腻它可没告诉你!》weixin.qq.275.com

《华泰人寿金宝保能返还150%的保费?这几点猫腻它可没告诉你!》weixin.qq.275.com

今天,学姐就对这款金宝保重大疾病保险的主要亮点和不足进行详细分析,就不多说废话了,立刻就开始吧~

一、金宝保重大疾病保险的保障怎么样?

我们还是先来看看金宝保的产品形态图:

根据图可得,这款金宝保重疾险的保障内容有些少,主要要有重疾保障、轻症保障、身故保障和特定重疾保障,之外还添加一款金宝保两全保险。

首先看一下优点吧::

附加两全险并不是白白附加的,是有机会返还150%的已交保费

能附加两全保险是金宝保的最大的优点。

选择了附加这一责任,并且投保期间并没有发生理赔的被保人,就可以在保险时间结束的时候获得一大笔期满保险金。

主要针对想购买重疾险,又担心保障期间不出险导致保费打了水漂的人群来说确实是个好消息。

这样一来,被保人一旦在保险保障的时间内发生疾病而出险,正常情况下就能得到相应的理赔金,即使在保障期满的情况下没发生过理赔钱照样不会打水漂,我们可以得到已交保费的150%

一般情况下,附加两全险只能退回100%的已交保费,相比之下金宝保就慷慨的多了,返回的保费多出了一半。

但是同样不能忽视一点,金宝保既有保费高的优点,同样也具有一些缺点!

1.保障期限不灵活

金宝保重大疾病保险只有保障30年可选,不能选择其他的保障期间。这是一个不灵活的设置,投保时不能按照我们自己的意愿去选择合适投保人自己的保障期间。

一样的是,都作为少儿重疾险产品,妈咪保贝新生版就表现的很好——不光能提供终身保障,投保人可以按照自身的情况,自由选择保障20年、25年、30年或保至70周岁、80周岁。

并且这款产品还提供重疾二次赔保障可选这个服务,这款保险为少儿罕见疾病提供的赔付最高可以达到300%基本保额,对这个感兴趣的朋友们不妨好好的了解一下~

《新产品妈咪保贝新生版,还是有这些不足......》weixin.qq.275.com

《新产品妈咪保贝新生版,还是有这些不足......》weixin.qq.275.com

2.没有中症保障

眼尖的朋友应该发现了,金宝保重大疾病保险这款产品没有中症保障。现在中症保障已经是重疾险的标配了,而金宝保却没有设置中症保障,作为一款重疾险,跟优秀一点都不搭边。

没有中症保障对被保人会不会有影响呢?

打个比方,如果老周为他0岁的儿子投保了这款金宝保,如果后面小周得了中度重症肌无力(在大部分重疾险中属于中症保障范围)需要治疗,但金宝保是没有中症保障的,这意味着什么知道吗?小周患此病压根不会得到理赔。

再换一个例子,一旦小周再次不幸患病,要进行单侧肺切除,这时会如何赔偿?

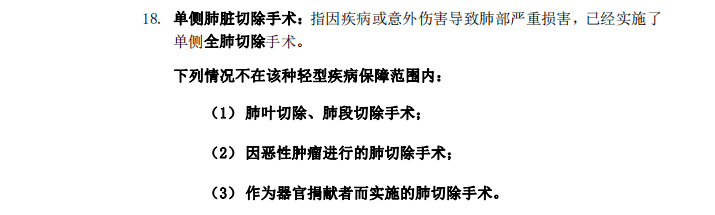

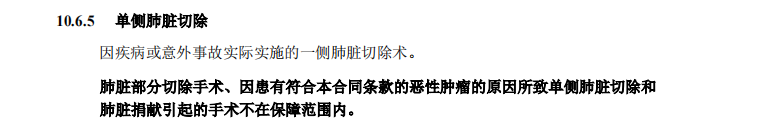

学姐把相关条款内容拿出来对比了一番,大家可以瞧瞧:

(单侧肺切除手术在金宝保的条款中属于轻症)

(单侧肺切除手术在凡尔赛1号的条款中属于中症)

从图片可以发现,金宝保会按照轻症的保障来进行30%的保额赔付单侧肺切除手术,而在大部分重疾险中,中症保障范围包括单侧肺切除术。按照市场平均水平,被保人起码可以得到60%保额的赔付(以凡尔赛1号为例),这差别可不止一丁点!

通过对照我们会知道,没有考虑到被保人的中症的保障,金宝保做的不太好!

而且如若投保的产品是凡尔赛1号终身版,60周岁前首次患中、轻症疾病还能额外获赔15%的保额,这力度和金宝保相比真的好太多了!

要是有对这款凡尔赛1号的保障感兴趣的朋友,可以点击下方链接去观看具体测评~

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

二、金宝保重大疾病保险值得入手吗?

总体来看的话 ,,这款金宝保重大疾病的亮点地方就是有机会实现1.5倍的保费返还,但是它保障期限十分不灵活,除此之外,就连中症保障都是没有的,学姐不建议大家去购买它。

买保险就相当于买一份保障,要是产品保障不够全面,怎么样才能保证孩子平安快乐的长大呢?

倘若想给自家小孩购置一份较为优质的重疾险,学姐建议大家还是看看这些:

《十大超高性价比的小孩子重疾险,这篇宝藏攻略别错过!》weixin.qq.275.com

《十大超高性价比的小孩子重疾险,这篇宝藏攻略别错过!》weixin.qq.275.com

以上就是我对 "华泰人寿金宝保靠不靠谱?哪里买?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 新华人寿多倍保庆典版疾病要买吗

- 下一篇: 财信惠民保21终身吉祥人寿重疾险等待期久

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

-

07-21

最新问题

最新问题

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21

-

01-21