小秋阳说保险-北辰

发现在最近对于重疾险产品感兴趣的人真的是越来越多了,莫非是因为重疾险可观的保额,大家才会这么沉迷重疾险产品吗?

总的来说,衡量一款重疾险是否优质除了通过保额的多少,还要用保障内容做标准。

今天,我们就通过阿童沐1号跟健康保普惠多倍版的对比,那么现在我们大家就来看看这些优质重疾险产品需要符合哪一些标准。

但是其实重疾险的水是很深的,想避坑的情况下,建议大家都来看一下这篇文章:

《重疾险哪个好,怎么买划算,手把手教你避坑》weixin.qq.275.com

《重疾险哪个好,怎么买划算,手把手教你避坑》weixin.qq.275.com

一、阿童沐1号pk健康保普惠多倍版,全面深入对比

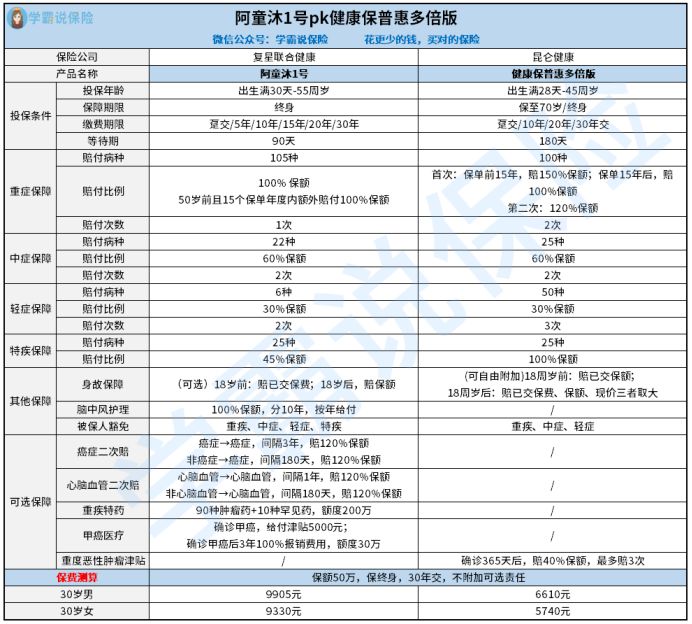

大家还是先好好分析一下阿童沐1号跟健康保普惠多倍版的横向对比图,先粗略认识一下:

学姐将从以下几个方面来对比阿童沐1号跟健康保普惠多倍版。

>>投保条件方面

关于最高承保年龄这个问题,该款阿童沐1号规定的是55岁,健康保普惠多倍版规定的是45岁,通过对比发现,前者对老年人群体更加周到些。

对于保障期限,阿童沐1号仅能选保到终身,然而这一款健康保普惠多倍版能够选择保到70岁或者保终身,后者能根据被保人需求不同做出灵活选择,很贴心了。

缴费期限方面,健康保普惠多倍版比阿童沐1号的选择更灵活,缴费年限可以延长至30年,目的是让消费者最大限度的缓解缴纳保费的压力,还是很厉害的。

等待期方面,比阿童沐1号设置了90天的等待期,而健康保普惠多倍版要180天,阿童沐1号可以让投保入早早接受保险保障,从而有效的控制等待期低出险几率。

疾病保险在等待期内发生疾病,那么保险公司会如何处理?不太清楚的朋友就看看这篇吧:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

>>基础保障方面

阿童沐1号跟健康保普惠多倍版都攘括重疾、中症跟轻症保障,基础保障非常全面。

对于重疾,这两款产品提供了60岁之前有额外赔付。阿童沐1号最高保额赔付是100,最高额外赔付50%保额的情况需要满足健康保普惠多倍版的合约内容。

重疾额外赔能让被保人拿到更多赔付金,面对风险的底气就变增强了。

阿童沐1号的重疾额外赔比健康保普惠多倍版多赔了50%,凭50万保额比例换算的话被保人就能额外拿到25万元赔付金,有着明显的优势。

阿童沐1号跟健康保普惠多倍版的赔付比例对于中轻症是一样的,分别赔付60%、30%保额,在市面上可以说是比较好的了,非常优秀了。

除此之外,阿童沐1号跟健康保普惠多倍版都包括了特疾保障,分别能够以45%跟100%保额来得到赔偿。

针对特疾保障而言,健康保普惠多倍版做的就要比阿童沐1号好多了。

>>其他&可选保障方面

此款阿童沐1号涵括了脑中风护理责任,满足条件了的话即可100%保额的赔付,赔付力度着实出色!

此外,比之于健康保普惠多倍版,这款阿童沐1号在可选保障上可选性较强。

阿童沐1号涵盖了癌症二次赔、心脑血管二次赔等高发重疾二次赔付责任,蛮不错的。

癌症其实是高发重疾的一种,癌症有很大的可能性会复发。

相当多的临床经验证明:癌症病患在术后1年复发的机率为60%,至少有80%的癌症患者死于5年内的复发和转移。

阿童沐1号涵盖了癌症第二次赔付的保障,如果被保人术后复发癌症,有作为后盾支撑的二次赔付金,就会多一些底气对战癌症了。

至于癌症二次赔的必要性,我就不再强调了,朋友们可以看看这篇文章:

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

比较来说,健康保普惠多倍版在高发重疾二次偿付上的设置是不到位的,还需改良。

但是,这款健康保普惠多倍版也针对恶性肿瘤重度覆盖了保障,这点跟癌症二次赔有些类似,还是比较好的。

阿童沐1号跟健康保普惠多倍版拿出来相互比较以后,到底哪款产品会有比较高的性价比呢?哪款才值得入手?下文告诉你答案。

二、阿童沐1号pk健康保普惠多倍版,哪个性价比最高?

综合保障内容、赔付比例来看,不难得出,阿童沐1号跟健康保普惠多倍版都属于优质重疾险,这两款产品都具有着很高的保障力度,值得消费者购买。

将30岁男性购买这一产品的情况进行举例,选择50万保额,保终身,分30年交,没有再附带可选责任。

关于保费方面阿童沐1号跟健康保普惠多倍版每年需要分别支付:9905元跟6610元。

由此可见,健康保普惠多倍版比起阿童沐1号的保费的话会便宜很多。

可以发现,这两款产品的性价比都很不错,究竟应该选择哪个完全看自己。

倘如看中高发重疾二偿付的朋友,阿童沐1号真的挺不错的;倘若是中意恶性肿瘤重度保障的伙伴,健康保普惠多倍版还是很值得选择的。

结合以上所说,阿童沐1号跟健康保普惠多倍版都属于优质重疾险,朋友们完全可以根据自己的自身情况来选择。

若是对这两款产品还不满意,那可以考虑从这篇优质重疾险榜单中,挑选适合自己的产品:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "阿童沐1号重疾险相比健康保普惠多倍版哪个产品更优秀"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 太平洋人寿和富德生命人寿哪个的重疾险保障更靠谱

- 下一篇: 友邦人寿比较新华人寿的重疾险哪个更靠谱

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-18

-

09-18

-

09-18

-

09-18

-

09-18

-

09-19

-

09-19

-

09-19

-

09-19

-

09-19

最新问题

最新问题

-

03-24

-

03-16

-

03-11

-

03-11

-

03-09

-

03-08

-

03-08

-

03-08

-

03-06

-

03-05