小秋阳说保险-北辰

高血压是生活中比较常见的一种疾病,我们通常讲的“三高”中就有它。

据2016年中国慢性病前瞻性研究组数据显示,我国高血压患病率达到了32.5%,所以说,患高血压的概率大概是每三个人中就有一个人中招。

而且啊,这个病关乎这一辈子,只要还活着就要接受药物治疗。

再加上高血压会伴随着脑出血、冠心病、脑梗死等并发症,所以在这方面,保险公司的核保条件都较为严格,不少患有高血压的朋友买保险时都“碰了钉子”。

不过,得了高血压的伙伴也别慌,我现在就给大家传授几招!

为大家献上一份带病投保攻略~

《记住这5个步骤,让你顺利带病投保!》weixin.qq.275.com

《记住这5个步骤,让你顺利带病投保!》weixin.qq.275.com

一、得了高血压还能买商业保险吗?

先给各位一颗甜枣吃吃,虽说现在很多商业保险对高血压患者的核保要求十分严格,但是也不是说这部分人无法购买保险了哈~

下面学姐就以意外险、寿险、重疾险、医疗险这四大险种为例,给大家具体展开来讲解一下。

1.意外险和寿险

在四大险种中,意外险可以说最容易投保的保险了,它几乎不涉及健康告知内容。

所以说就算大家得了高血压也不要过于心慌,碰到好的产品尽管放心投保便是。

那么接下来我们来说说寿险,因为人寿保险主要提供死亡保障的,如果患者的病情可能危及生命,保险公司就会慎重考虑是否需要承保。

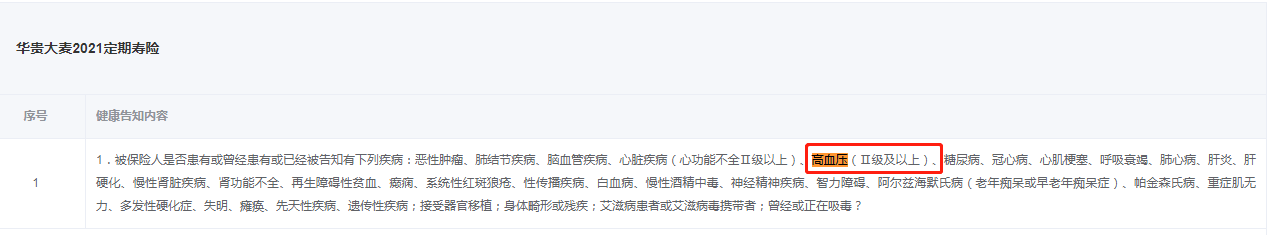

然而,学姐还发现了大麦2021年定期人寿保险,这是一个更友好的人寿保险产品,为高血压患者。

他何为这么说?查看其健康公告:

可以知道的是,有一定数量的高血压患者信任这款产品的,对二级以下的高血压患者是不做过多的要求的。

而且作为一款定期寿险,华贵大麦2021的价格也不贵,性价比很高,想买的朋友可以了解一下:

《华贵大麦2021强势上线,“定寿王者”宝座稳了?》weixin.qq.275.com

《华贵大麦2021强势上线,“定寿王者”宝座稳了?》weixin.qq.275.com

2.重疾险和医疗险

由于重疾险和医疗险都属于健康类的保险,所以会要求被保人的身体比较健康。

>>重疾险

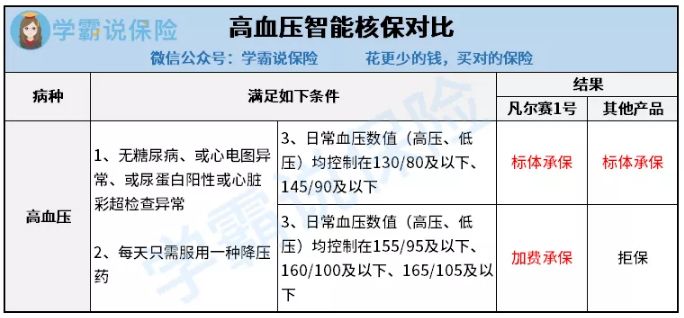

市面上大部分的重疾险只能对日常血压值控制在130/80mmHg、145/90mmHg及以下的高血压患者承保。

但凡尔赛1号重疾险就不一样了——只要患者血压数值不超过165/105mmHg,也可以进行加费承保。

想知道更多请看下图:

另外,前不久凡尔赛1号在核保上,安排了升级——新添加了人工核保,对高血压患者而言,是非常值得高兴的事!

若被保人的病症情况和智核页面条件不符,可以选择上传病历材料进行人工核保。

与此同时,凡尔赛1号还有设定复议,哪怕是投保的时候被除外/加费承保了,只要后面病情有好转的状况,那么就有机会申请复议,到时候就有一定的几率可以标体承保了。

凡尔赛1号的核保非常为大家考虑,保障内容也很棒,重疾最多能够理赔180%的保额,而对于恶性肿瘤更是具有最多3次的赔付机会,有需要的朋友建议了解一下:

《买「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

>>医疗险

对保险有所接触的朋友应该都清楚,医疗险的健康告知严格程度可以说是居于四大险种之首,因为它主要负责报销被保人的医疗费用。

而对于有高血压疾病的患者来说必须接受长久的药物治疗,这是医疗险拒保的最直接原因。

学姐还是尽自己最大的能力找到了一些条件不是那么严苛的产品。

这款平安e保就蛮可以的,假如患有的不是继发性高血压(就是由于确定其他疾病引起的高血压),并且要求病症情况在2级以下,理论上来讲,还是可以进行除外承保的。

即使说这个疾病不能投保了,但是,还有其他疾病的医疗保障。

与其他产品不同的是,这款产品保证可以续保20周年,这样的设置,被保人就不用总是害怕有一天医疗保险会中断了,这一点值得夸赞!

有需要的朋友可以看看这款产品的详细保障内容:

《平安【e生保长期医疗险】来啦!保证续保20周年!》weixin.qq.275.com

《平安【e生保长期医疗险】来啦!保证续保20周年!》weixin.qq.275.com

二、高血压患者要买哪些保险?

经过学姐的普及,相信有高血压病的朋友对“能买哪些保险”这个问题更清楚不过了吧?

不过呢,“能买”是一回事,哪些保险大家“需要买”就是另一回事了。

总结来讲,要买保险与保障需求密不可分。

简言之,学姐倡导大家应该入手重疾险、医疗险和意外险,来转移生活中的健康和意外风险,假如是家里的顶梁柱的话,可以考虑再买入份寿险,可以将它拿开解决身亡之后的家庭中债务问题。

以上就是我对 "患高血压投保要注意哪些"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 工资9k能承担得起华泰的一年期少儿重疾险吗

- 下一篇: 给四岁小孩子应不应该上保险

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

最新问题

最新问题

-

01-30

-

01-30

-

01-30

-

01-30

-

01-28

-

01-28

-

01-28

-

01-28

-

01-28

-

01-27