小秋阳说保险-北辰

三孩政策对很多方面都产生了影响,所以导致很多人慢慢的开始对理财产品有所观望了,不难看出,三个孩子的教育金问题确实给家庭带来的压力非常大。

关于这理财产品,近来有一款年金险得到了很多人的喜欢,能收获巨大的利益,买到不会吃亏,弘康相伴一生年金险就是这款产品。

今天,学姐给大伙带来的是相伴一生年金险的测评,来瞧瞧它的收益是否合格。

购买年金险时需要注意的事项有很多,怕触碰雷区的话,可以看看这篇文章哦:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、弘康人寿这家保险公司靠谱吗?

在为大家测评相伴一生年金险之前,我们得先了解一下其背后的承保公司——弘康人寿到底怎么样。

1、实力背景

弘康人寿保险股份有限公司成立于2012年7月19日,是经中国保险监督管理委员会批准设立的全国性寿险公司。

弘康人寿注册资本10亿元,成立首年即实现盈利并持续至今,现有总资产超300亿元。

还想获取弘康人寿更多内容的小伙伴,不妨点开下文查看相关信息:

《弘康人寿保险公司怎么样?看完它家的产品后,心凉凉……》weixin.qq.275.com

《弘康人寿保险公司怎么样?看完它家的产品后,心凉凉……》weixin.qq.275.com

2、偿付能力

补偿能力是保险公司生存的根本目标,如若保险公司想获取到运营资质,就必须符合银保监会给出的相关条例:

核心偿付能力充足率大于50%,综合偿付能力充足率需大于100%,风险评级为B类以上。

以上是弘康人寿2021年第二季度的偿付能力报告,不难看出弘康人寿各项数据都在银保监会制定的标准以上,就能知道宏康人寿做的还是不错的。

除去实力背景跟偿付能力以外,还能哪些方面去看保险公司好不好呢?看完这篇你就知道了:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

接着,就要正式开始了,正式开始对相伴一生年金险进行评测。

二、相伴一生年金险收益如何?

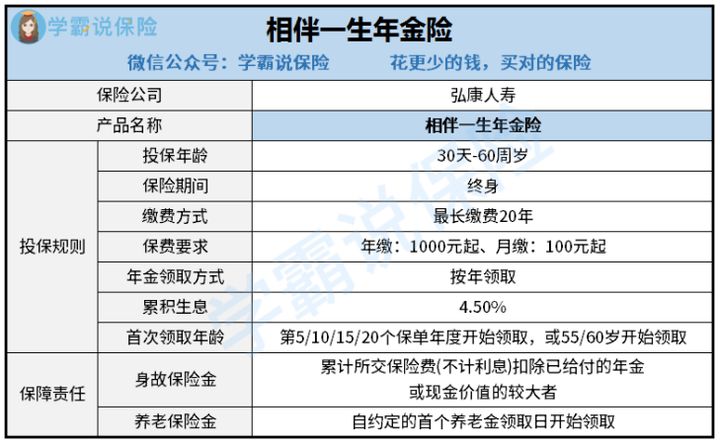

不说废话,先来看看相伴一生年金险的产品测评图:

浏览完图能发现,相伴一生年金险能够给出生满30天-60周岁群体来买,最高可选缴费时限为20年。

这款相伴一生年金险属于保障终身的产品,可选年缴或者是月缴,最低起投金额分别为1000元跟100元。

相伴一生年金险的年金领取方式较为简单,只有两种:养老金与身故保险金。瞧完此款相伴一生年金险的基本保障过后,来看看相伴一生年金险的真面目是怎样的。

比较忙的朋友,也可以移步这里看测评结果:

《弘康相伴一生年金险的收益高?劝你别急着下手!》weixin.qq.275.com

《弘康相伴一生年金险的收益高?劝你别急着下手!》weixin.qq.275.com

1、预定利率4.025%

保险公司承诺的通过年复利的方式带给客户的回报就是预定利率,平常来说就是保险机构供应给客户的回报率。

正常情况下,如果说预定利率越高,保险产品的保费就越低廉,所以承诺好的预定利率对消费者就越有利

4.025%的预定利率,在市场上是销售价格最高年金险产品,相伴一生年金险就是在这些产品中的一个,这就说明相伴一生年金险在市面上基本上没什么对手。

市面上大部分产品的预定利率都达不到4.025%,包括相伴一生年金险,还有京福颐年年金险。

不光具备高的预定利率,京福颐年年金险的收益也并不会太差,详细的细节就可以看这份素材:

《北京人寿「京福颐年」养老年金险,收益竟然这么高!》weixin.qq.275.com

《北京人寿「京福颐年」养老年金险,收益竟然这么高!》weixin.qq.275.com2、收益不高

就以据30岁男性老李为模板,就在买定了相伴一生年金险,年缴保费20000元,10年交,基本保额为8420元,选择在第20个保单年度领取年金。

同时相伴一生年金险的内部收益在下面:

老李在30-39岁这10年里,每年都交20000元保费,累计缴纳的保费为200000元。

当老李49岁时,开始领取养老金,当老李70岁时,相伴一生年金险的irr为3.06%。

当下市场上很多年金险,年化率都在3.5%左右,有些产品竟然可以达到4%的年化率,还是比较喜人的。

相比之下,相伴一生年金险的收益就不怎么样了!

年金险的目标就是收益,收益一般比较低的话,那就需要选择一些其他的产品入手,假如可以多领一点,那就多领一点嘛。

这里有一份赚钱比较多的年金险产品合集,有配置年金险想法的朋友可以了解一下:

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

总结:弘康人寿的实力背景都是大家知道的,是家靠谱的保险公司,然而它旗下的这款相伴一生年金险,收益并不太满足人们的要求朋友们在购买之前可要三思而后行啊。

以上就是我对 "弘康人寿的年金保险保障到底好吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 爱逸家联合生存保险的投保的年龄是多少

- 下一篇: 天天向上少儿如何评价

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-10

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

-

11-12

最新问题

最新问题

-

03-10

-

03-09

-

03-09

-

03-07

-

03-06

-

03-06

-

03-05

-

03-03

-

03-03

-

03-03