小秋阳说保险-北辰

消费者们对产品的概念判断是非常的简单,那就是看公司的大小来决定。这样思维模式当然在保险行业也是有存在的。

中国平安保险公司是一个家喻户晓的名字,被人们熟知。相比之下,瑞泰人寿可能就是一些人眼中的“小公司”了。

像中国平安、瑞泰人寿这些存在区别的公司,它们的产品不同的地方在哪里呢?看完可能会颠覆你的认知:

《大小保险公司的产品有什么区别?99%的人不知道》weixin.qq.275.com

《大小保险公司的产品有什么区别?99%的人不知道》weixin.qq.275.com

下面就请大家来一块瞄一眼PK台上的中国平安保险公司和瑞泰人寿保险公司,到底什么战势!

一、中国平安pk瑞泰人寿,差距在哪?

>>背景对比中国平安

中国平安于1988年诞生于深圳蛇口,是中国第一家股份制保险企业。直至今日,中国平安已经发展成为金融保险、银行、投资等金融业务为一体的整合、紧密、多元的综合金融服务集团。

2020年,中国平安入选《财富》世界500强排行榜第21名,较2019年的29名跃升8名。

瑞泰人寿

瑞泰人寿保险有限公司成立于2004年1月,是第一家总部设在北京的合资寿险公司,注册资本18.71亿元。公司成立之初,借助外方股东的专业经验,成为国内保险业一家“专注于投连险”的保险公司,并一举在业内确立了瑞泰人寿“高端、专业”的品牌形象。

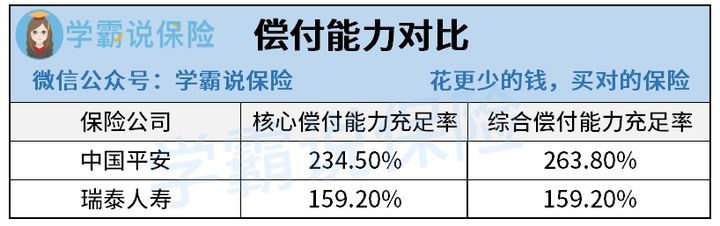

>>偿付能力对比

偿付能力,可以算是保险公司在赔付方面的能力,可以看出一个公司的经营状况和经济实力。中国平安保险公司和瑞泰人寿保险公司的偿付能力比较如下:

银保监会规定,保险公司的核心偿付能力充足率≥50%、综合偿付能力充足率≥100%,才能达到正常经营标准。

很明显,中国平安和瑞泰人寿两家公司都远远高过标准,这就可以证明这两家公司是属于正常的经营状态,而且是持续了很久。不过,中国平安在偿付能力方面做的真的比瑞泰人寿优秀。

归纳——经由比较我们可知,中国平安跟瑞泰人寿还是有一些差距的。不管是从背景亦或是赔付能力上,中国平安都显然更棒。

对此,中国平安的保险产品就更厉害吗?不用着急,我给大家整理了平安的产品情况,看完就知道了:

《平安人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

《平安人寿怎么样,有哪些产品,哪个好,有哪些坑套路,深度分析》weixin.qq.275.com

下面咱们就一块了解一下所谓小公司——瑞泰人寿的大火的产品!

二、“小公司”的保险产品怎么样?

此款乐享安康2021重疾险保险产品,是瑞泰人寿2021年很火爆的产品,大家就一起来研究研究它有什么出彩的地方。

话不多说,先来看看产品保障图:

1、投保年龄范围广

乐享安康2021重疾险保险产品的买入年龄范围是30天到65周岁之内,较之于很多的重疾险55周岁的投保年龄控制,乐享安康2021的投保年龄要求还是十分宽裕的。

这也给那些年龄大又想买重疾险的老人群体多了一些选择。

有一个问题需要注意,年纪太大的老人就算买到重疾,也是真的很划不来。

除非你的预算非常充足,否则一般不建议购买重疾险。相比起来,重疾险为中老年人群体提供高发疾病保障还不如防癌险:

《防癌险是什么,怎么买,哪个好,全面分析,对比测评》weixin.qq.275.com

《防癌险是什么,怎么买,哪个好,全面分析,对比测评》weixin.qq.275.com

2、基础保障全面

这一款乐享安康2021重疾险的基本保障含有:重疾+中症+轻症。

在重疾保障上,绝大多数重疾险做得比较好了,可比性不强。所以学姐对乐享安康2021的轻中症保障是特意关注了的:

中症赔付2次,赔付比例为60%,跟市面上的其他产品比起来还是不错;轻症赔付3次,赔付比例30%,也达到了重疾新规的最高比例。

多次赔的作用还是比较大的,因为轻症和中症的患病概率要比重疾大的多,乐享安康2021真的非常棒。

但是,现在有的重疾险推出了一些更加不错的保障:前症保障,理赔的门槛更低。有一款热门产品康惠保旗舰版2.0就是,感兴趣的可以点击这里:

《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

3、可选责任实用性强

乐享安康2021提供的可选责任重度恶性肿瘤二次赔和心脑血管二次赔,复发率比较高的疾病就有这两个。

就像癌症,治愈了之后复发率非常高,尤其在5年之内,乐享安康2021的间隔期会定为三年,也是比较合理的,于是设置的可选责任实用性的乐享安康2021还是比较强。

总结:

总的来看,瑞泰人寿里面的这款乐享安康2021在各方面的表现极具赞美,和同类型产品进行比较的时候,不管是保障还是赔付这两个方面,都是非常有竞争力的!与同类型的热门产品进行对比一下,你就清楚了:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

实际上,保险是一个特殊行业,并没有真正意义上的小公司。因为保险公司具备成立要求高和对经营的严格两个条件,售出的每份保险,都是受国家保护的,具有法律效益。

以后再买保险,更应该注重的是产品本身的保障如何,只看保险公司这种做法是不行的!

以上就是我对 "中国平安比较瑞泰人寿哪家的偿付能力更强"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 高血压永葆健康佳倍保

- 下一篇: 光武1号嘉和保有何优缺点?会拒赔吗?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-03

-

09-03

-

09-04

-

09-04

-

09-06

-

09-06

-

09-06

-

09-07

-

09-08

-

09-08

最新问题

最新问题

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-29

-

01-29