小秋阳说保险-北辰

保障早就不是很多人买保险时最先担心的问题了,而是担心出了什么情况理赔比较麻烦,纠纷也多。

这不,最近有个朋友看上了复星联合阿童沐1号重疾险,但是他犹豫了,他怕这款重疾险理赔能力差,理赔速度自己也不满意,这就让他自己踌躇不已,他也不知道敢不敢下手。

那今天,学姐就着这个情况,给大家聊聊这个问题!

学姐还会大家提供了一篇内容,里面直接回答关于复星联合是否靠谱这一问题,大家可以直接看:

《复星联合健康保险公司靠不靠谱?这款产品我劝你慎重考虑!》weixin.qq.275.com

《复星联合健康保险公司靠不靠谱?这款产品我劝你慎重考虑!》weixin.qq.275.com

一、复星联合靠谱吗?理赔速度怎么样?

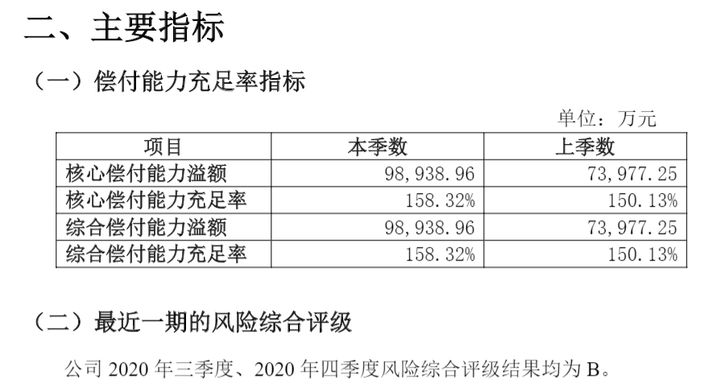

其实看一家保险企业是不是可靠的,理赔能力是不是优秀的,偿付能力是衡量一家保险公司是否具备偿还债务能力的动态指标之一!

据复星联合2021年1季度偿付能力报告显示,其核心偿付能力充足率为158.32%,综合偿付能力充足率为159.32%,最近一期风险综合评级结果为B类!

而根据银保监会的规定,若一家险企的核心偿付能力>50%、综合偿付能力>100%、风险综合等级高于B类,即为偿付能力达标的保险公司。

这样来看,复星联合公司在偿付能力这一方面是达标的,大家不用过分担心后续理赔的问题。

如何才能得知一家险企是否靠谱,可不能只看偿付能力和理赔能力,下面的这些也得看哦~

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

二、复星联合的阿童沐1号重疾险保障如何?

理赔能力就不说了,我们可以再看看,学姐朋友提到的阿童沐1号重疾险保障怎么样!

阿童沐1号重疾险

阿童沐1号重疾险不是多次赔付的产品,那具体有什么保障呢?让我们一起揭晓:

1、重疾提供额外赔保障,但理赔门槛较高

阿童沐1号打破以往额外赔付50%、60%、70%、80%的记录,重疾额外赔提供100%基本保额,这个赔付力度真的是没话说了!

这样对比下来,阿童沐1号在重疾额外赔上的保障,在市面上已经处于顶流水平了!

阿童沐1号在额外赔偿方面有明确的规定,被保人在50岁前,且要保证在保障期15年内患重疾的,才能获得额外赔100%保额。

这个重疾额外赔设置了比较狭窄的投保年龄,需要明白的是,市场上有着重疾额外赔付的优秀重疾险,就好比凡尔赛1号这一点就很不错!

被保人未到60周岁并且是首次确诊,达到两点要求就能额外获得80%的基本保额;举个例子,一个人在61-65周岁这个范围内第一次得了重大疾病,他就可以获得额外30%的基本保额!

即使阿童沐1号的赔付力度比这个高点,但是它得到理赔的概率高,可以给更多投保人保障!

想要对凡尔赛1号重疾险有更深层次的了解可以看一下这篇文章:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

2、保障全面,但投保年龄较窄

复星联合的阿童沐1号重疾险有很多的方面都可以保障到,除了提供基本的重、中、轻症保障,还自带25种特定疾病保障、脑中风长期护理金和被保人重、中、轻症、特疾豁免责任。

不仅如此,可选责任也种类很多而且好用,提供恶性肿瘤二次赔、特定心脑血管二次赔、甲状腺恶性肿瘤医疗、特定药品医疗和身故保障等。

但是需要注意,阿童沐1号重疾险的投保年龄限制为满30天-55周岁,满足投保条件的年龄的确有点少。

我们看市面上的同类型产品,大部分的最高投保年龄为60周岁,这样就能给那些身体健康的“老朋友”放宽投保重疾险的条件。

阿童沐1号重疾险,从投保年龄这点来看就不太人性化~

所以学姐才老是劝大家,早买保险早享受,否则会有很多约束条件哦~

以上寥寥几句,并不能完全展现出阿童沐1号,还有许多需要购买者注意的地方。

有需要深入了解的朋友,点击下方链接看看吧:

《复星联合「阿童沐1号」重疾可额外赔100%!但这些缺陷不得不防……》weixin.qq.275.com

《复星联合「阿童沐1号」重疾可额外赔100%!但这些缺陷不得不防……》weixin.qq.275.com

总结:

事关于理赔问题上,绝大多数的险企,都难以做到像复星联合这家险企一样,让人感到实在。再就是,它家还有一个名叫阿童沐1号的重疾险也是非常不错的选择。

大家可以考虑一下这款产品,它的特点还是非常明显的,保障力度高、保障全面且性价比高。

若是你觉得这款产品与你预想当中的不一样,或者想看看市面上其他险企的重疾险产品也是可以的!

点开这里,学姐专门为大家收集了一些保障很好的,性价比很高的重疾险供大家参考:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "复星联合人寿赔钱流程慢吗"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 千万护航2021单

- 下一篇: 百年人寿百年好合2020万能

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

10-24

-

10-24

-

10-25

-

10-25

-

10-25

-

10-25

-

10-25

-

10-25

-

10-25

-

10-25

最新问题

最新问题

-

01-31

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-29

-

01-29

-

01-13