小秋阳说保险-北辰

现在的少儿重疾险市场已经出现了很多不同类型的重疾险产品,针对于不同的产品,给用户的体验感也是不一样的,相信不少宝爸宝妈都挑花了眼。陆家嘴国泰佑保贝少儿重疾险是国泰人寿推出的适合少儿重疾的一款保险,最近刚推出的,刚来的这款产品,怎么样?这个产品是怎么样的呢?学姐来给大家介绍一下!

想知道市场上那些卖的比较好的少儿重疾险的朋友们可以来看看这篇文章,我们一起来看看佑保贝少儿重疾险这款产品是不是在热门的少儿重疾险中吧!

《全国热门的136款小孩重疾险对比表》weixin.qq.275.com

《全国热门的136款小孩重疾险对比表》weixin.qq.275.com

一、陆家嘴国泰佑保贝少儿重疾险保障如何

还是以前的规矩,我们先来看看产品保障图,做到对这款产品有个初步的了解!

陆家嘴国泰佑保贝少儿重疾险

这里我们可以看出,陆家嘴国泰的这款佑保贝少儿重疾险保障很多细节都想的很全面,重疾、中疾、轻疾的基本保障不错,不仅如此,少儿特定重疾保障、少儿罕见重疾保障、身故/全残保障等也是它自带的保障范围!

那具体的亮点在何处呢,我们一起来查阅:

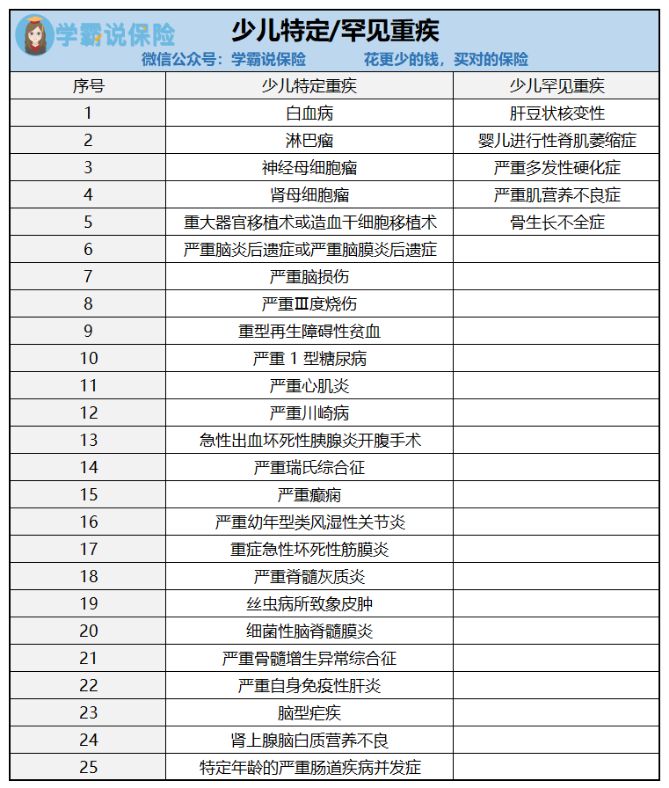

>>>少儿特疾保障力度大

专门为少儿设计的重疾险产品佑保贝少儿重疾险就是不一样,它对少儿有着非常强的保障力度。

陆家嘴国泰佑保贝少儿重疾险

对于少儿特定重疾保障,目前已经提供了20多种,如果是首次确诊,并且符合理赔标准,年龄在18岁之前,100%基本保额的重疾理赔金赔付之外,居然还另外补贴100%基本保额的少儿特定重疾保险金。

承诺给另外提供5种少儿罕见重疾保障,是非常优秀的,如果是首次确诊,并且符合理赔标准,年龄在18岁之前,100%保额的重疾理赔金只是一个基础,令人惊讶的是,居然还额外赔付200%保额的少儿罕见重疾保险金!

以这个例子为参考,老王最近给自己的宝宝入手了一份佑保贝少儿重疾险,购入30万保额,保终生。假如小王5岁时倒霉确诊了白血病,那么遵守规定,小王可以获得30万的重疾理赔金,不仅如此,他还能够得到30万元的少儿特定重疾保险金,前前后后一共能够得到60万元,可以说是比保额多了一倍。不仅可以为小王提供较为充足的治疗和疗养费用,还能在一定程度上有助于帮扶小王的家庭经济。

对它的优点有了大致了解后,我们来了解一下这款少儿重疾险都有些什么缺点!

>>>可选癌症二次赔但理赔条件相对严苛

恶性肿瘤二次赔的重要性,相信学姐不用再多说。

要是没有很了解的朋友可以从这篇干货中了解到:

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

这里我们可以看出,佑保贝少儿重疾险的一个优点就是,它提供癌症二次赔。不仅包含恶性肿瘤的新发和复发,还包括她的转移与状态的持续等,当被保人在第一次检查时就被确诊为是恶性肿瘤-重度时,3年后符合理赔标准并且再次确诊为恶性肿瘤-重度,基本保额被赔付最高性价比为百分百。单看这一个点是对我们有利的。

需要仔细考虑的是,如果被保人首先去进行检查,检查出的重疾病不是恶性肿瘤重度,而病因是其他,可以看出不能重复使用保障恶性肿瘤。

再来比较一下相同种类的重疾险,比如说康惠保旗舰版2.0重疾险,恶性肿瘤二次赔付再次给我们提供了更多选择,比如第一次检查时没有检查出恶性肿瘤-重度,半年后确诊恶性肿瘤就符合理赔标准所规定的,可以获得120%基本保额的赔付。

对这款产品感兴趣的朋友可以看看这篇文章:

《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

《康惠保旗舰版2.0重磅来袭!重疾新规下的它还香吗?》weixin.qq.275.com

可以看出,赔门槛相对严苛是陆家嘴国泰佑保贝少儿重疾险的特点。

二、陆家嘴国泰佑保贝少儿重疾险值得入手吗

总体说,全面的保障内容是陆家嘴国泰佑保贝少儿重疾险的优势和具有竞争力的特点,特别是少儿特定重疾和罕见重疾的赔付力度相当大,且可以附加癌症二次赔付作为保障,这样的产品是值得入手呢。要是想为孩子购买产品保障全面,并且保障力度也不错的少儿重疾险,这款产品是值得入手的。

但前文说到,佑保贝少儿重疾险的可选职守——恶性肿瘤二次它对赔理赔条件确实是很严苛,假如被保人首次去确诊的话,没有被确诊为是恶性肿瘤-重度,之后就不会再有赔偿保障,这样而言似乎有些敌对感。

那么关注癌症二次赔的朋友,市道上其他重疾险产品也多多了解一下,必然有合乎你的心意!

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "佑保贝少儿重疾险的劣势"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 光武1号重疾险核保要求

- 下一篇: 八桂无忧C款重疾险亮点

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

-

06-16

最新问题

最新问题

-

08-27

-

08-27

-

08-27

-

08-27

-

08-27

-

08-27

-

08-26

-

08-26

-

08-26

-

08-26