小秋阳说保险-北辰

朋友们,可不要认为风险只在新闻中出现,和我们没什么关联。

你可能无法想象到夏天吹个空调,导致住进ICU,用所有钱去治疗了,但还是要面临死亡?

最近“男子吹空调吹进ICU”的新闻,让很多一到夏天,空调就是命的人慌了一批。

然后就有特别多朋友看到新闻后心情很紧张,大家想要知道能够抵御类似风险的保险有哪些?学姐收到很多这样的私信。

必须要知道的是,买保险的目的就是用更小的投入换更高的回报,有效对抗疾病的本钱就是被保人购买了保险,大家有了本钱,对抗疾病就有更多的力量和信心。

那接下来我们就以阳光人寿最近推出的阳光保关爱版终身重疾险为例,和大家一起来说说关于重疾险的猫腻!

正文之前,这份福利送给大家: 《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

一、阳光保关爱版的保障内容解析!

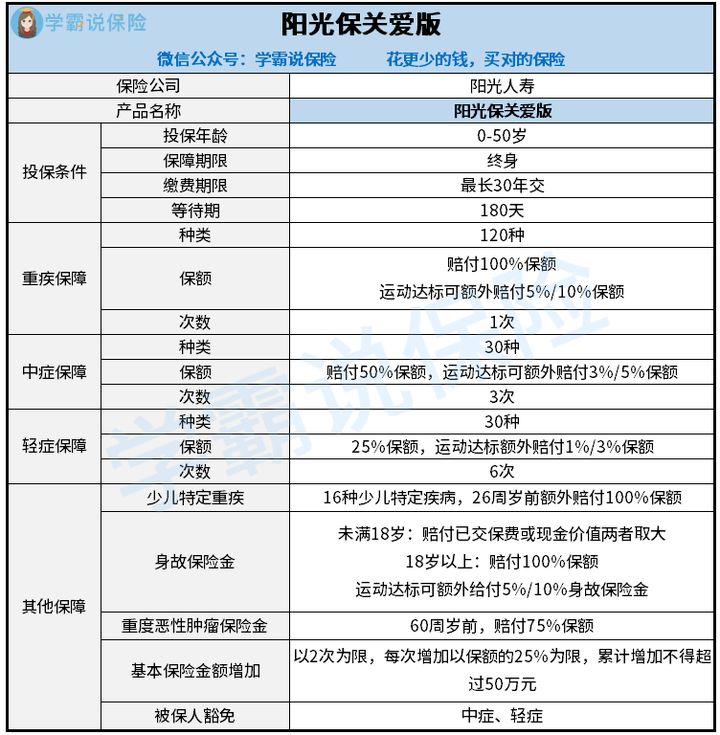

废话不多说,直接来看阳光保关爱版的保障精华图:

关于阳光保关爱版的具体分析,测评结果如下:

关于阳光保关爱版的具体分析,测评结果如下:

1、重疾保障实在让人失望

阳光保关爱版的重疾保障由基本重疾保险金和运动达标额外给付保险金组成,还是很不错的。

虽说,看上去蛮吸引人的,但是就算运动达标之后,额外赔付到手顶多也才基本保额的10%,对于拿到额外赔付这件事不简单,它是有条件的!

在保险合同生效日起2个保单年度内,每个月至少运动20天,并且每天的步数不低于10000步,还得累计15个月(额外赔付10%基本保额的标准)。

看完学姐都沉默了,赔得少不说,还有一大堆条件。相比市场上许多可额外赔付80%、100%的同类型产品来说,阳光保关爱版太差劲了!

要是想要重疾的保障比较划算的朋友,千万不要错过这款重疾险: 《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

2、中症赔付比例低得可怜

可赔付50%保额的阳光保关爱版的中症赔付次数是3次,中症也包含运动达标额外赔付和重疾一样都是3%/5%保额。

要知道,现在市面上有哪些好的产品中症赔付比例高达60%,最高能够获得75%的赔付,包含了额外赔付15%。

假设同样投保50万保额的话,阳光保关爱版是最高赔偿你们27.5万元,比较后投保人更愿意投保其他同类型产品多重比较后,阳光保关爱版的赔付得不到投保人认同!

此处有一份贴心学姐为大家准备的十分棒的重疾榜单,中症保障赔付比例高要看这些: 《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

3、轻症保障差

大家都十分清楚,自重疾新规颁布后银保监限制重疾险部分轻症的赔付比例要低于30%。

因而,现在对于轻症赔付很多重疾险提供的比例是在30%左右。

阳光保关爱版的轻症赔付比例只有25%,低于市面上的水平线了。

学姐都无语了,真的好吝啬啊,倘若配置了50万保额的保险,两个之间的距离可有2.5万元,给顾客留个好印象没什么坏处吧?

你以为学姐分析到这里就要告终了?那就不得不说你对阳光保关爱版还不够了解,有一说一这款产品基础保障不怎么样也就不说了,还有这些很严重的问题,快来一探究竟!

二、阳光保关爱版值得入手吗?

学姐特别可惜阳光保关爱版存在这些不足!快来一探究竟。

1、等待期限长

当前市面上备受青睐的重疾险等待期仅仅3个月,而阳光保关爱版的等待期竟然为180天。这足足多了一半呀!

竟然不懂,假如刚好等待期时期发生了理赔事宜,保险公司可不会给被保人理赔。

基于此,大家挑选重疾险时要尽量选等待期时间短的,拥有保障的时间长一些不划算吗?

不过,也不是说等待期内发生的理赔事件都赔不了,这篇文章值得一看: 《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

2、投保年龄范围小

阳光保关爱版规定投保年龄要小于50岁,这个范围可不太好!

市面上其他优秀的重疾险能投保的最高的年龄都达到了65周岁,只是50—65周岁人群不符合阳光保关爱版的投保条件,于心何忍!

三、学姐总结

概括一下,阳光保关爱版,它作为终身重疾险,虽说基础保障覆盖的范围比较全,但相关的保障力度不够优秀;虽说包含运动达标获取额外保额的特点,不过额外赔付顶多也不过就10%保额,这也太差劲了吧?

所以说,大家在选购重疾险时必须要看它的保障力度,实用才是大家需要追求的!

以上就是我对 "阳光人寿阳光保关爱版重疾险要不要附加身故"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 中国人保少儿无忧人生2021如何线下买

- 下一篇: 不交养老金有什么影响

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-30

-

06-30

-

06-30

-

06-30

-

06-30

-

06-30

-

06-30

-

06-30

-

06-30

-

06-30

最新问题

最新问题

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27

-

12-27