小秋阳说保险-北辰

当旧款的重疾险退市时,依据重疾险新规制定的产品正在铺天盖地的涌进市场。这款粤港澳大湾区多倍重大疾病健康险是新华人寿高调推出的产品,让人大吃一惊的是恶性肿瘤最多可以赔到3次。

新华粤港澳大湾区多倍重疾险一面世,立即引人注目。权威分析新华粤港澳大湾区多倍重疾险的保障力度,这种缺点太致命了吧: 《新华推售的「粤港澳大湾区多倍」重疾险有3个难以言喻的问题!》weixin.qq.275.com

《新华推售的「粤港澳大湾区多倍」重疾险有3个难以言喻的问题!》weixin.qq.275.com

本文重点

新华粤港澳大湾区重疾险值得购买吗?

怎么判断新华粤港澳大湾区重疾险靠不靠谱?

一、新华粤港澳大湾区重疾险值得购买吗?

为了各位可以更加好地理解新华粤港澳大湾区多倍重疾险,学姐准备了详细的产品保障内容图,如下所示,

从上图中可见,新华粤港澳大湾区多倍重疾险的保障责任算是丰富的。接着,一块跟着学姐来看看这款产品有哪些优点以及缺点吧。

新华粤港澳大湾区多倍重疾险的优点:

1、疾病保障全面

新华粤港澳大湾区多倍重疾险对于轻、中症跟重疾都有保障,疾病种类也较齐全。值得我们夸赞的是,新华粤港澳大湾区多倍重疾险在恶性肿瘤赔付方面最多可以赔付三次,对关注恶性肿瘤的人群来说,这是一大福音。

纵观市面上多次赔付的重疾险在设置癌症多次赔时,一般来说是凭借大家的意愿来附加的,这就意味着需要多交保费,新华粤港澳大湾区多倍重疾险在这样的设置上还真不错。

根据我的观察我发现身边很多人并不了解癌症多次赔,如果还有不知道癌症多次赔有多重要的朋友,那真应该认真看完这篇文章。 《癌症二次赔重要吗?不弄懂可能会白花钱!》weixin.qq.275.com

《癌症二次赔重要吗?不弄懂可能会白花钱!》weixin.qq.275.com

2、特色保障力度大

其中在特色疾病保障上新华粤港澳大湾区多倍重疾险涵盖少儿特定重疾、前10年关爱金和湾区特定重疾,一旦符合保险的理赔要求,保险公司就额外给付保险金,换句话说,可以拿到200%基本保额。这个赔付力度,新华粤港澳大湾区多倍重疾险做得相当不错。

新华粤港澳大湾区多倍重疾险的缺点

1、轻症赔付比例低

国内很多重疾险的轻症赔付比例都有30%,可是,新华粤港澳大湾区多倍重疾险却只有20%,赔付比例处于中下水平,相对来说,被保人获得的理赔款又变少了。

很明显,在轻症赔付力度上,新华粤港澳大湾区多倍重疾险不够诚意。

2、交费年限短,杠杆低

市面上许多重疾险的缴费年限最长是30年,交保费的时间越长,能帮我们减轻更多的经济压力。而且要抵御未来的通货膨胀风险,我们可以将此风险让给保险公司承担,减轻我们承担的风险。

但遗憾的是,新华粤港澳大湾区多倍重疾险的最长交费年限只有20年,相较之下,这款重疾险的杠杆还是比较低的。

二、怎么判断新华粤港澳大湾区重疾险靠不靠谱?

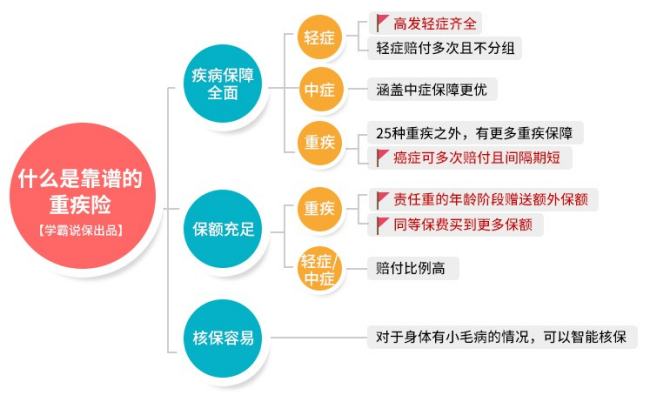

提前给大家准备了一张优秀重疾险的保障内容图, 学姐手把手教大家如何挑选重疾险,详情都在下面这张图了:

1、疾病保障全面

重疾险的保障内容一般都包括了轻症、中症以及重疾三大类,市面上有一些优秀的重疾险还包含前症保障,疾病保障内容也更完善。

不同保险公司的不同重疾险产品,它们所包括的疾病保障内容并不是一样的。如果只提供轻症和重疾保障,缺乏了中症保障, 像是这样的保障内容是不齐全的。

2、保额要充足

重疾险的保额是非常重要的,这是保险公司赔偿多少钱给你的依据之一。在资金充足的情况下,尽量买多点保额,尽量在30万以上。

不知道自己买多少保额合适的话,那就不要错过这篇文章了。 《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

市面上有些重疾险会赠送额外保额。像是新华粤港澳大湾区多倍重疾险,在18周岁前确诊上重疾就可以另外多获得100%的保额,

如果大家想得到保险公司更多的理赔款,如果一款重疾险有赠送额外保额的话,学姐建议大家优先选择。

3、核保条件宽松

核保是购买商业重疾险必经的一个环节,在这个环节中,保险公司会对你的健康情况进行了解,不要谎报,要如实告知。

有智能核保的话,尽量选择智能核保。人工核保是在智能核保不通过的情况下再选择。

总结,在疾病保障方面,新华粤澳大湾区多倍重疾险做得挺到位,但是也存在着缺陷,存在上升的空间。需要追求性价比可以的重疾险的话,这篇文章推荐给你看,这里一定会有适合你的重疾险: 《新定义重疾险买哪款?这十款任你挑!》weixin.qq.275.com

《新定义重疾险买哪款?这十款任你挑!》weixin.qq.275.com

以上就是我对 "大湾区多倍重疾险疾病需要选么"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 新华多倍保超越版重疾险从哪买

- 下一篇: 甲亢术后能买保险

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

最新问题

最新问题

-

04-10

-

04-10

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09