小秋阳说保险-北辰

一般而言,0免赔额的百万医疗险是非常好的!

这有什么原因呢?下面有答案!

若是你购入0免赔额的百万医疗险,这就决定了你的医疗费用的多少,首先需要经社保报销,其次剩余的按照百万医疗险的一定比例进行报销,就不用扣我们一万的免赔额,然后才报销。

但是,这一点需要大家多关注,购买百万医疗险的时候,不能单单只关注免赔额这一点。因为市面上也不乏一些不靠谱的百万医疗险产品,其中的坑可不少,除了免赔额,还有以下种种: 《百万医疗险哪个好?这些坑位,你肯定不知道!》weixin.qq.275.com

《百万医疗险哪个好?这些坑位,你肯定不知道!》weixin.qq.275.com

既然大家对购买百万医疗险还存在一些疑问,不妨参考下我的建议,也许可以告诉你究竟该怎么买哦!

本文重点:

免赔额是个啥?是不是越少越好?

买百万医疗险,这些东西你需要注意!

一、免赔额是个啥?是不是越少越好?

1、免赔额是个啥?

从字面上就能看出,免赔额其实就是不用赔付的金额。说的就是保险公司在这个额度内不用作出赔偿,当被保险人出险时,损失的额度在免赔额度之内,那么保险公司是不会给付赔偿的。

或许有人会问那保险公司为什么要设置这么一项免赔额呢?

原因也很容易理解,免赔额的设置可以让小额的理赔尽量减少,从而可以降低保险公司的人力投入和经营成本,随之保费也会相应降低,

到这,单单就免赔额的定义和存在的原因,还有疑惑的朋友,相信以下这篇文章可以给你想要的答案: 《保险知识大全》weixin.qq.275.com

《保险知识大全》weixin.qq.275.com

那按照上面的说法,百万医疗险的免赔额是不是越少越好?下文有更多有价值的解释!

2、免赔额是不是越少越好?

依据学姐这么多年来的探索,关于百万医疗险的免赔额,大部分是1万元,也有一小部分是几百元或者干脆是0免赔。

那么百万医疗险是免赔额越低越好吗?

我们的答案当然是yes!

但是呢,免赔额为0的百万医疗险一般都拥有高昂的保费!且慢由我来讲讲理由是什么,首先大家先来看看下图:

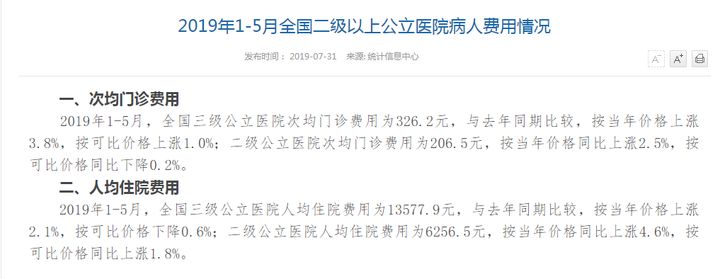

从图中我们可以看到,2019年1-5月公布的二级公立医院全国平均门诊费用是206.5元,对应的可以把100元设为医疗险的免赔门槛;6256.5元的人均住院费用,相应的也可以把医疗险的免赔额设置为5000元。

因此,免赔额为100或者5000元的产品明明够用的情况下,却要在一份0免赔额的百万医疗险上花费更多的钱,是很不划算的!

所以说保险公司在免赔额这一块是有很大猫腻的,既然学姐发现了就给大家整理出来了,教你避坑: 《你真的理解免赔额吗?低免赔额就一定有优势吗?》weixin.qq.275.com

《你真的理解免赔额吗?低免赔额就一定有优势吗?》weixin.qq.275.com

当然,我们在百万医疗险的时候不仅要关注免赔额,还要注意许多其他的重要事项。这一篇投保攻略集合了最新最全的投保信息非常直观,快来看看学姐这篇精心之作吧!

二、买百万医疗险,这些东西你需要注意!

买百万医疗险的时候,我们除了免赔额还要注意下面这两点:

1、是否保证续保?

由于百万医疗险是保障1年期的产品,所以当一年的保障到期以后,依然没有提供续保的保证,意味着我们要承担被保险公司拒保的风险,比如遇到身体发生变化、发生过理赔或产品停售等诸多意外。

反之,如果是承诺可以续保的百万医疗险,比方说,现在有产品已经保证续保20年,在未来20年保障期内我们会很轻松,不用担忧以上种种因素而购买不成医疗险,持续享受20年的保障。

不过想必大家都很想了解百万医疗险续保的相关攻略,学姐为了方便大家阅读,都整理在这篇文章当中了: 《想要续保百万医疗险要做什么,有哪些问题又该注意?一看便知!》weixin.qq.275.com

《想要续保百万医疗险要做什么,有哪些问题又该注意?一看便知!》weixin.qq.275.com

2、增值服务是否实用?

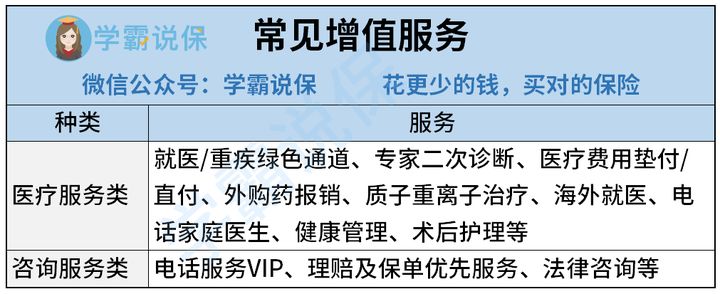

所谓增值服务,实际上是保险公司在提供除了合同内规定的服务之外,再提供客户一些其他的“福利”,从而增加客户对产品的好感度。

一般百万医疗险常见的增值服务如下图:

{ }

}

在这之中,就医/重疾绿色通道的存在,减少了大量的时间,在医院排几小时队的情况就没有了,对我们来说是很有利的。

其它的增值服务怎么样?这篇干货可供参考: 《百万医疗险里的“增值服务”有什么用?增值服务多就值得买吗?想多了...》weixin.qq.275.com

《百万医疗险里的“增值服务”有什么用?增值服务多就值得买吗?想多了...》weixin.qq.275.com

那么,关于购买百万医疗险的所有事项都在这里了,大家都记下了吧!

别急,为了印证大家的学习成果,学姐马上发一个任务,请大家从这份百万医疗险对比表里把你认为好的产品挑出来,快来参与吧,获胜者我们会提供奖品哦! 《超全!国内主流的百万医疗险对比表》weixin.qq.275.com

《超全!国内主流的百万医疗险对比表》weixin.qq.275.com

时间实在过得太快了,如果大家买了一份巨惠的重疾险,欢迎给我发私信,福利时间一定给足哦!

以上就是我对 "应不应该购买无免赔额的医疗险"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 超好保重疾险的相关介绍

- 下一篇: 阿童沐2号的特点有哪些

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

最新问题

最新问题

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01