小秋阳说保险-北辰

学姐听到大量的小伙伴议论,泰康人寿的尊享世家终身寿险和中国人寿的鑫裕金生两全保险拥有较高的人气。

众多小伙伴不明白这两大保险产品有何差别,学姐马上来给大家分析一下这两款产品,看看值不值得大家入手,有保险的地方学姐都在,紧跟着,学姐就来给大家进行测评!

为了大家能够更好的理解下面的内容,大家先来看看这篇文章,补充一下相关的保险知识:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com

一、尊享世家年金险和鑫裕金生年金险的区别有哪些?

1、尊享世家终身寿险

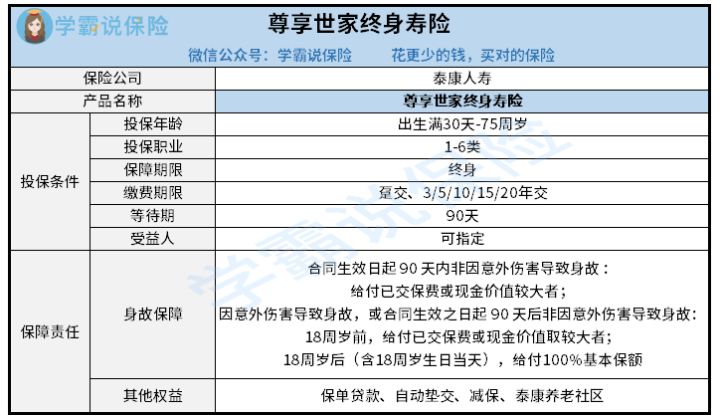

跟以前一样,学姐接下来就跟你你们一起来了解一下产品的保障图:

(1)投保条件分析

出生满30天-75周岁的人都可以投保尊享世家终身寿险,这款产品设置的投保年龄还是比较宽松的。因为现在不少终身寿险的最高投保年龄为65周岁、70周岁,而尊享世家终身寿险允许65-75周岁的人群投保,对老年人可以说是极为友好的。

接下来看看等待期的设置方面,市面上很多终身寿险都设置了180天的等待期,而尊享世家终身寿险的等待期才90天而已,相比同类型产品要少了一半,超级友好。

另外,尊享世家终身寿险一共提供了六种缴费期限的选择,其中有趸交、3年、5年、10年、15年、20年交,如果资金预算比较充足的小伙伴,如果不想定期缴费这么麻烦,那么你们就可以选择一次性交清保费,要是目前资金少,可以选择十年或者20年这种长期的缴费方式。

当然,每个人的经济条件不同,适合他们的缴费期限也各有不同。如果你想知道自己适合选择哪种缴费期限,可以看看下面这篇文章哦:

《缴费年限怎么选才不会亏?》weixin.qq.275.com

《缴费年限怎么选才不会亏?》weixin.qq.275.com

(2)保障内容分析

作为一款优秀的寿险产品,泰康尊享世家终身寿险所提供的保障内容针对性还是很强的,保险期间之内可以给被保人提供身故保障,无论被保人何时去世,都能获得身故理赔。

尊享世家终身寿险的其他权益容纳了保单贷款、自动垫交、减保、泰康养老社区等等,实用性还是挺强的,可以赋予大家非常多的权益,让小伙伴们享受更全面的服务。

2、鑫裕金生两全险

然后,跟着学姐一起来解析一下国寿鑫裕金生两全险到底如何吧!从图中就能明白:

(1) 投保条件分析

国寿鑫裕金生两全保险对被保人的年龄凡是出生满28天以上就能购买该保险,以及低于72岁,这个投保年龄范围一点也不狭窄,即便是年龄在60周岁以上的群体,也可以选用这款产品从而完善自己的保障。要知道是面上有不少两全险产品允许投保的最高年龄为65周岁,通过对比,鑫裕金生两全保险所设置的投保年龄范围并不狭窄。

另外,国寿鑫裕金生两全保险的保障期限选择比较单一,只能选择8年或10年,它是一款非长期保障的两全险,如是投保人是需要购买保障30年或保终身这种长期保障保险的话,可能这款产品就不符合他们的投保需求了。

况且,国寿鑫裕金生两全保险的缴费期限5年交说长不长。如果要把高昂的保费仅在5年内缴费完毕的话,对手中预算不太充足的小伙伴其实并不友好,会给大家造成过大的缴费压力,这就很糟心了!

如果大家对两全险这类险种感兴趣的话,那么可以看看这篇文章:

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

(2)保障内容分析

国寿鑫裕金生两全保险的保障责任涵盖了生存保险金、满期保险金、身故保险金、客运交通工具意外伤害身故保险金等等。

值得一提的是,如果被保人不幸因客运交通工具意外伤害身故出险,可以获得身故保险金+已交保费这样的赔偿。

另外,国寿鑫裕金生两全保险的身故保险金的赔付中每个年龄段有不同的赔付比例,其中针对41-60周岁的赔付比例是140%。但是这样的赔付比例系数设置是不够诚意的,因为就41岁到61岁这个年龄段而言,大部分人还肩负着养家糊口的责任,理赔时给予的赔偿比例应该更高才对。

二、学姐建议

尊享世家终身寿险和国寿鑫裕金生两全保险并不是同一个险种的,如果在人身健康体系方面还没完全做好,学姐更推荐大家配置尊享世家终身寿险,不管是保障内容、投保年龄范围还是缴费期限选择,此款产品更为优秀,的确非常值得拥有。

如果有小伙伴对尊享世家终身寿险比较感兴趣的话,可以先通过学姐的这篇文章来了解一下哦:

《想买泰康人寿尊享世家终身寿险的朋友注意了!它的收益要知道…》weixin.qq.275.com

《想买泰康人寿尊享世家终身寿险的朋友注意了!它的收益要知道…》weixin.qq.275.com

全网同号:小秋阳说保险,欢迎搜索!

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

01-31

-

02-01

-

02-01

-

02-01

-

02-01

最新问题

最新问题

-

02-04

-

02-04

-

02-04

-

02-04

-

02-04

-

02-03

-

02-03

-

02-03

-

02-03

-

02-03