小秋阳说保险-北辰

随着旧定义的重疾险下架,依据重疾险新规制定的产品正在铺天盖地的涌进市场。看,新华人寿推出了饱受争议的重疾险——粤港澳大湾区多倍重疾险,让人震惊的是可以赔付3次的恶性肿瘤。

新华保险公司研发的粤港湾大湾区多倍重大疾病健康险刚崭露头角,光速般获得大家的喜爱。权威分析新华粤港澳大湾区多倍重疾险的保障力度,这些黑心的缺陷不能忍: 《新华人寿保险公司上架的「粤港澳大湾区多倍」重疾险“包藏祸心”!》weixin.qq.275.com

《新华人寿保险公司上架的「粤港澳大湾区多倍」重疾险“包藏祸心”!》weixin.qq.275.com

本文重点

新华粤港澳大湾区重疾险值得购买吗?

怎么判断新华粤港澳大湾区重疾险靠不靠谱?

一、新华粤港澳大湾区重疾险值得购买吗?

为了各位可以更加好地理解新华粤港澳大湾区多倍重疾险,学姐准备了这款产品的详细内容保障图,如下:

通过上图,可见新华粤港澳大湾区多倍重疾险的保障责任并不少。下面,紧跟学姐的脚步一起来看看这款保险有哪些优缺点吧。

新华粤港澳大湾区多倍重疾险的优点:

1、疾病保障全面

新华粤港澳大湾区多倍重疾险保障内容就包含了轻症、中症以及重疾,其中涵有的疾病种类也是齐全的。值得夸奖的是,新华粤港澳大湾区多倍重疾险在恶性肿瘤赔付方面最多能够赔付三次,这对于重视恶性肿瘤的群体来说,是一大好消息。

通过对比我们不难发现许多重疾多次赔付的产品在设置癌症多次赔的时候,大多数是以附加责任的形式出现的,换句话说就是加费能得到额外的保障,如此看来新华粤港澳大湾区多倍重疾险这样的保障设定真贴心。

既然都说到癌症多次赔这个话题了,不知道癌症多次赔到底重不重要的话,那真应该看看这篇科普文。 《癌症二次赔是什么?重要吗?不看吃亏!》weixin.qq.275.com

《癌症二次赔是什么?重要吗?不看吃亏!》weixin.qq.275.com

2、特色保障力度大

在特色保障上新华粤港澳大湾区多倍重疾险也毫不示弱,覆盖少儿特定重疾、前10年关爱金和湾区特定重疾,一旦符合保险的理赔要求,就可以拿到额外理赔款,也就是说,总共可得200%基本保额。在这点上,新华粤港澳大湾区多倍重疾险的赔付力度是值得认可的。

新华粤港澳大湾区多倍重疾险的缺点

1、轻症赔付比例低

国内很多重疾险的轻症赔付比例都有30%,可是,新华粤港澳大湾区多倍重疾险却只有20%,赔付比例偏低,比较之下,受益人获得的理赔款偏少。

可得出,在轻症赔付力度上,新华粤港澳大湾区多倍重疾险稍微逊色。

2、交费年限短,杠杆低

国内很多重疾险最长交费期限为30年,投保人交保费的时间愈长,家庭财务压力就越小。以及预防通货膨胀,由保险公司来分担这一风险,对我们比较有利。

令人惋惜的是,新华粤港澳大湾区多倍重疾险缴费期限的上限是20年,相较之下,这款产品的杠杆较低。

二、怎么判断新华粤港澳大湾区重疾险靠不靠谱?

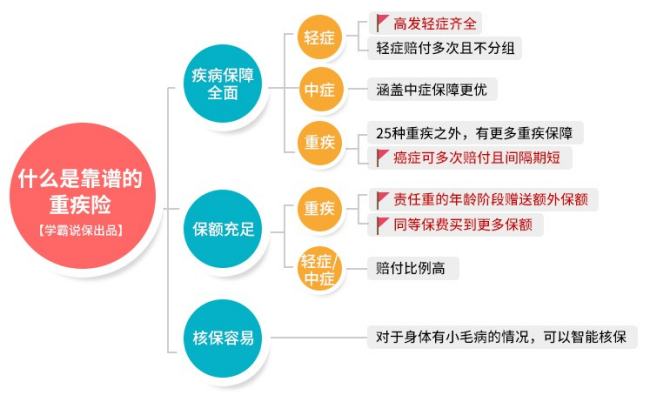

首先为大家准备了一张好重疾的保障内容图, 学姐手把手教大家怎么买重疾险,详情可以参考下面这张图:

1、疾病保障全面

一般重疾险的保障内容可分为轻症、中症和重疾三个方面,市面上有一些更优秀的重疾险还包含了前症保障,疾病保障内容也更完善。

不同保险公司的不同重疾险产品,条款中疾病保障内容并不一样。假设这款产品的条款中只有轻症和重疾保障,并没有中症保障, 像是这样的保障内容是不齐全的。

2、保额要充足

重疾险保额非常重要,这直接影响到你后续能拿多少钱。在经济允许的前提下,尽量往保额高的买,且不低于30万。

如果不了解自己要买多少的保额,这篇文章对你有帮助哦。 《保险买多少保额合适?说说里面的道理》weixin.qq.275.com

《保险买多少保额合适?说说里面的道理》weixin.qq.275.com

不得不夸赞下一些能赠送额外保额的重疾险,如:新华粤港澳大湾区多倍重疾险,在18周岁前确诊少儿重疾,就可以额外获赔100%的保额了,

如果大家想得到更充足的理赔额,如果你想要购买重疾险,学姐建议你优先选择有赠送额外保额的产品。

3、核保条件宽松

买商业重疾险都有一个核保环节,你的健康状况都会在这个环节进行告知,务必做到如实告知。

选择智能核保的方式是最好的。智能核保要是没能通过,再去选择人工核保。

总的来说,新华粤港澳大湾区多倍重疾险的疾病保障值得赞扬,但是也存在着缺陷,仍需要提升的空间不少。希望可以买到不错的重疾险的话,最好来看看学姐好不容易整理出来的这篇文章,快速选出最适合你购买的重疾险: 《新定义重疾险买哪款?这十款任你挑!》weixin.qq.275.com

《新定义重疾险买哪款?这十款任你挑!》weixin.qq.275.com

以上就是我对 "大湾区多倍重疾险通过什么途径买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 有肺动脉高压的人买什么样保险

- 下一篇: 仁爱随行分析

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

-

03-08

最新问题

最新问题

-

04-10

-

04-10

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09

-

04-09