小秋阳说保险-北辰

买过医疗险的人,都对它有一些认识,医疗险的核保要求是比较严谨的,这主要是针对中老年人和有过病史的人来讲,要是身体状态不太好都将会难以买到让我们满意的保险,不少朋友感慨,中老年人配置一份医疗险真的难。

信泰人寿保险公司又新增了一份医疗险——如意保银龄,是一款专为中老年人打造的医疗保险,可以投保的年龄到80岁为止,续保条款不会那么严苛,许多朋友都被其所吸引。那么到底这款医疗险表现如何,真的可以买给中老年人吗?学姐这就来给大家分析一下~~

在讲之前,如果有人对信泰人寿保险公司还不了解的话,这篇文章可以告诉你~

《揭晓信泰人寿真实实力,网红产品的背后居然是这些猫腻!》weixin.qq.275.com

《揭晓信泰人寿真实实力,网红产品的背后居然是这些猫腻!》weixin.qq.275.com

一、如意保银龄版医疗险保障什么

规矩不变,如意保银龄版医疗险产品形态图先给大家看一下:

(如意保银龄版医疗险产品形态图)

信泰如意保银龄版医疗险的责任非常清晰,那它到底有什么优缺点呢?我们接着往下看:

优点一:含两个计划,投保灵活

针对如意保银龄版医疗险来说,它包含两个保障计划:计划A包含重度恶性肿瘤医疗责任;计划B包含重度恶性肿瘤医疗和一般医疗。

也就是说,投保人在保险类型的选择上具有绝对的自主权。

优点二:最高投保年龄为80岁,投保年龄上限高

如意保银龄版医疗险是一款专门为中老年人设计的医疗险产品,其投保年龄为56-80周岁。

现在医疗险大体的投保年龄上限都不超过65周岁左右,即便是对于一些特地为中老年设计的医疗险,75周岁的投保者也已经是最高限度了。

并且如意保银龄版医疗险的投保年龄限制为80岁,高龄老人也因此多了一份投保的选择,让人为之称赞。

看完了优点,我们接着来扒一扒这款医疗险有什么不足之处值得留意:

不足点一:免赔额较高

据资料显示,两个保障计划的年免赔额都是如意保音龄版医疗险所规定的2万元,其中一般医疗和恶性肿瘤医疗都可用计划B的年免赔额。

免赔额概括的说就是免赔的额度。

举个例子,老王既买了一份1万免赔额的A医疗险又买了一份5000元免额险的B医疗险,若因生病住院产生了8000元的合理医疗费用,会出现A医疗险不给报销的情况,这是因为没有达到A医疗险1万元免赔额的要求。但是B医疗险是超过5000元免赔的,因此这方面的报销我们就可以选择B医疗险。

可以这么说,假设保障内容是一样的,而且保费区别不大的话,免赔额低一些的医疗险对比来说会比较好。

对免赔额还比较好奇的朋友可以看这篇~

《免赔额是什么?免赔额是多好还是少好?》weixin.qq.275.com

《免赔额是什么?免赔额是多好还是少好?》weixin.qq.275.com

而目前市面上的大部分百万医疗险免赔额都不算高,通常来讲,一般医疗的年免赔额在1万元上下,恶性肿瘤医疗则是0免赔额,这些对消费者来说是比较人性化的。

举个例子,众安尊享e生2021版医疗险,有着300万的一般医疗年最高保额,和1万元的年免赔额,重大疾病医疗在包含了重度恶性肿瘤的情况下,年最高保额达到了600万,免赔额为0,免赔额这样设置已经是很为我们着想了。

想再进一步了解这款医疗险的朋友可以看看这篇:

《全新升级的「尊享e生2021」让人耳目一新!不过有这个小弱点……》weixin.qq.275.com

《全新升级的「尊享e生2021」让人耳目一新!不过有这个小弱点……》weixin.qq.275.com

相比之下,如意保银龄版医疗险的免赔额可真不低,年保障额度比大部分产品低的状况下,但是年免赔额与市面上大部分医疗险比却居高不下,从这一点看,这款医疗险产品在市场上拥有的竞争力就很低。

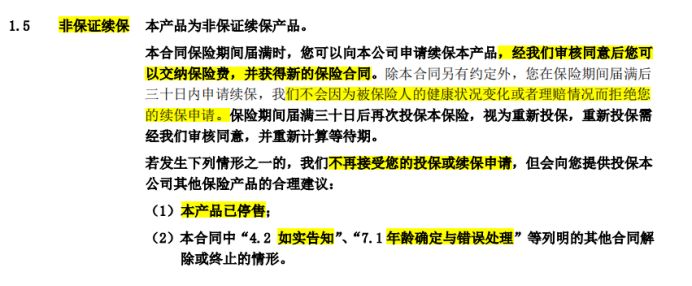

不足点2:非保证续保产品

如意保银龄版医疗险不是一款保障续保产品。

(如意保银龄版医疗险条款)

固然合同划定被保人在保险期届满是可以请求续保的,保险公司不会以被保人的健康状况出了问题、之前出过理赔情况等问题而拒绝续保申请。然而交1年保1年这样的非保证续保产品不能让人对其像保证续保产品一样放心。

要知道,医疗保险的两个目标一个是适应消费者的需求,另一个是更好地提供保障,目前市面上大部分做的比较好比较优秀的医疗险产品都会提供6年续保保证,有的甚至能够给20年内续保的人提供保证,续保条件真的杠杠的!比如大家熟悉的安逸长期医疗险就是可以保证20年续保的。

这篇文章可以帮助大家详细了解:

《就要面市的中信保诚「安逸长期医疗险」,这些不足你发现了吗?》weixin.qq.275.com

《就要面市的中信保诚「安逸长期医疗险」,这些不足你发现了吗?》weixin.qq.275.com

就是说,不管在被保人身上是不是有过理赔,他的身体状况是不是变了,也不管产品是不是已经停售,除非超过保证续保期间内,不然都能够继续投保!

有了比较,尽管如意保银龄版医疗险续保条款看起来挺好的,只是万一产品停售,我们仍旧做不到续保,购买新的医疗保险仍然是必要的,对待这点,信泰如意保银龄版并没有过人之处。

时间有限,提供这篇文章给想进一步剖析的朋友参考一下:

《信泰如意保(银龄版)医疗保险特别不错?弊端其实还挺多..》weixin.qq.275.com

《信泰如意保(银龄版)医疗保险特别不错?弊端其实还挺多..》weixin.qq.275.com

二、如意保银龄版医疗险值得入手吗

总得来说,这款专为中老年人设计的医疗险保障责任比较简单,含一般医疗和住院医疗两大责任,投保年龄上限高,但其免赔额较高,然后又不保证续保,相对来说没有非常强的竞争力。

这份医疗保险比较适合中老年人,能够在老年生活里增加些许保障。

如果你想要保障更为全面,得到长期医疗保障的话再多瞧瞧市面上其他比较热门的医疗险产品。

想仔细考虑的朋友可以来了解一下这篇:

《超级全!国内热门百万医疗险相比表》weixin.qq.275.com

《超级全!国内热门百万医疗险相比表》weixin.qq.275.com

以上就是我对 "如意保银龄版如何在线购买"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 东吴人寿盛朗康顺臻享版重疾险包含什么

- 下一篇: 长城人寿爱永随终身寿险利息

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

最新问题

最新问题

-

07-20

-

07-20

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19

-

07-19