小秋阳说保险-北辰

最近上线的国寿福2021,是一款新定义下的重疾险产品,一起分成了2个保障计划。

遵循重疾新定义之后,给自己或他人配置新产品之前,不妨先看看学姐的建议,避免买错: 《重疾险新规下,重疾险的购买建议!》weixin.qq.275.com

《重疾险新规下,重疾险的购买建议!》weixin.qq.275.com

学姐得知国寿福2021共包含了170种疾病保障,赔付额度最高可达150%基本保额!

到底是不是真的呢?让我们一起来一探究竟。

国寿福2021版测评重点

>>国寿福2021版保障怎么样?好不好?

>>国寿福2021版有哪些要注意的地方?

>>国寿福2021版值得买吗?

一、国寿福2021版保障怎么样?好不好?

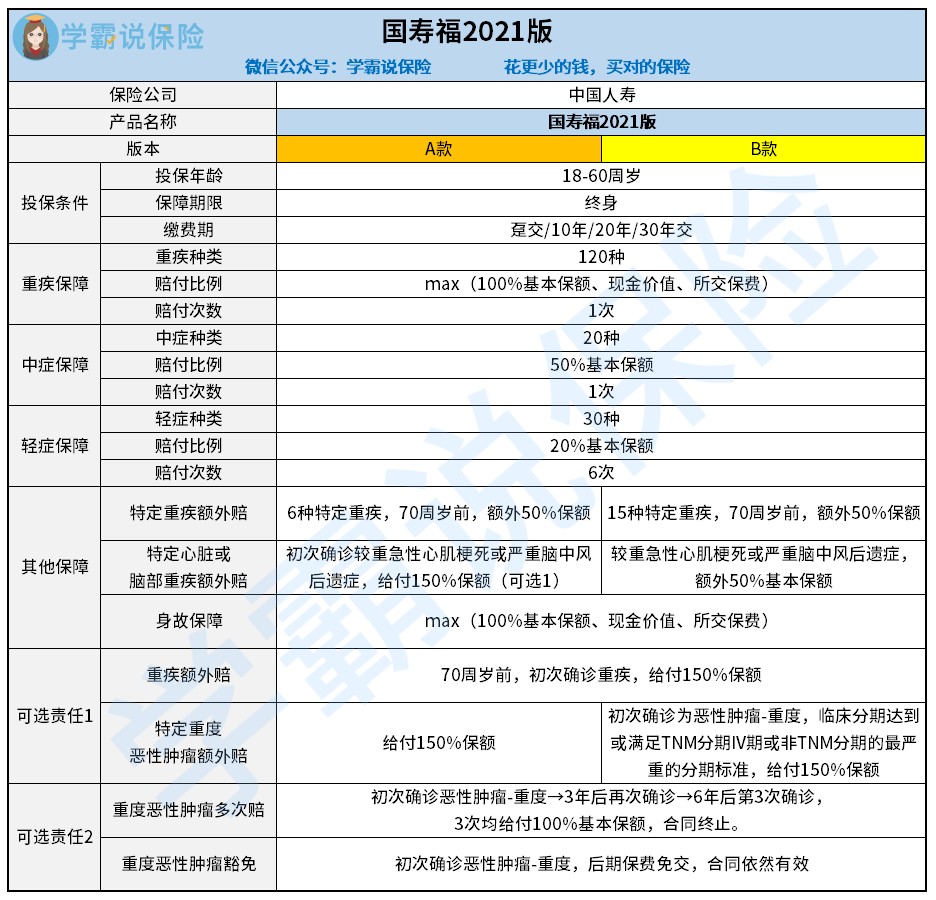

直接进入正题,先上保障图看看这款产品都保些啥:

如图示,国寿福2021版出自中国人寿,下至18周岁的的年轻人上至60周年的老年都是能够投保的。

国寿福2021版的基本保障内容涵盖了重疾+中症+轻症保障,还有常见的被保人豁免,以及自由选择重度重疾赔付等附加责任。

保费豁免是可以让我们在不交后期保费的情况下,还能继续拥有保障,还不太了解的朋友推荐阅读这篇科普: 《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

下一步就得来盘一盘国寿福2021版的优点了:

1.国寿福2021版缴费期限灵活

国寿福2021版的缴费选项算的上丰富灵活了,趸交或者期交二选一,包括可选月交,最长缴费期30年,可以和市场上优秀重疾险媲美。

之前学姐也有讲过,如果我们想要买长期重疾险,缴费期尽量选长一点。

重疾险的保费不便宜,对于每个家庭来说,重疾险的保费负担不小。

缴费期长,相对来说定期交的保费也更少,能有效减轻我们的经济压力,我们也能把多余的钱用来进行投资,这样岂不是美滋滋?

2.国寿福2021版投保方案灵活

国寿福2021版保障120种重疾、20种中症、30种轻症,对于特定重疾以及急性心肌梗死或严重脑中风后遗症等高发疾病都有额外赔保障。

对于高发疾病,国寿福2021A款、B款还可选择附加不同的责任,建议大家根据自身情况进行选择。

3.国寿福2021版增加中症保障

国寿福——作为中国人寿的明星产品,之前是没有中症保障,此次升级增加了中症保障。

国寿福2021版,可以保障的中症有20种,赔付次数是一次,赔付比例是50%基本保额。

简单的说,倘若保额买了50万,中症出险的话可以获得25万元,这个赔付力度,和同类产品相比,是还不错的。

虽然国寿福2021版存在不少优势,但是它的缺点也不少,大家务必要结合自身情况进行进行选购,看看自己能否接受这些缺点。话不多说,一起来看看有什么缺点吧: 《国寿福2021版的三大心机,简直不要太扎心!》weixin.qq.275.com

《国寿福2021版的三大心机,简直不要太扎心!》weixin.qq.275.com

学姐来给大家说说的注意事项。

二、国寿福2021版有什么注意事项呢?

1.国寿福2021版重疾赔付次数不确定

我们能看到,就在这个没有选择可选项的基础上,国寿福2021版的重疾只能赔付1次,那样的话合同就会终止。

还有一种情况是选了”可选责任2“的,国寿福2021版的重疾赔付次数将会出现以下几种情况:

1)如果没有选择“可选责任2”的话,只能进行1次重疾理赔,合同终止。

2)若选用了“可选责任2”且首次确诊为重大疾病种“恶性肿瘤-重度”外的重疾,理赔之后终止合约。

3)假设挑选了“可选责任2”且初次确诊为重大疾病种“恶性肿瘤-重度”,理赔后合约有效性并未终止,但是不会再承担其他保险金的责任。

综合上述全部内容,国寿福2021版从来都不是一款纯粹的多次赔付或者单次赔付的重疾险,你们购买的时候必须考虑清楚哦。

2.国寿福2021版重大疾病保险金与身故金仅给付一项

在可选责任和出险情况不同的时候,国寿福2021版可以进行多次的重疾险赔付。

值得注意的是,在重疾险理赔后,其他的保险金责任便没有法律效力了。

也就是说,不存在获得重疾保险金后再获得身故保险金的情况。

三、国寿福2021版值得买吗?

从上文来看,国福寿2021版虽然是个不错的选择,但是它的性价比不高,这对预算一般的小伙伴就不是很友善了。

往下看学姐给你熬夜整理的好物榜单,大家不妨多对比,接下来挑选出最适和自己的产品: 《新定义重疾险大pk,最值得买的竟然是这十款!》weixin.qq.275.com

《新定义重疾险大pk,最值得买的竟然是这十款!》weixin.qq.275.com

以上就是我对 "国寿福终身寿险最高可借款多少"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 国寿福重疾险不买特疾

- 下一篇: 少儿鑫福星搭配

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

02-26

-

02-26

-

02-26

-

02-26

-

02-26

-

02-26

-

02-26

-

02-26

-

02-26

-

02-26

最新问题

最新问题

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24

-

05-24