小秋阳说保险-北辰

8月6日,上海公积金无房租赁月提取限额由2000元调整为2500元,在当天开始执行。一旦说到公积金,人们就会想起社保,“五险”跟“一金”必须时刻待在一起。

社保中的养老保险,这是我们退休后可以依靠的保障,只不过,想要老年生活更具幸福感,但是养老保险完全不足以支撑的。

这也是,大家越来越喜欢商业养老金的原因。因为商业养老金能给你一个更好的未来,应是“过得满意”。

今天,我们就一起来学习一下有关商业养老金的知识。

正式开始前,没有了解过保险的人,请从下面的文章里得到知识点:

《超全!你想知道的保险知识都在这》weixin.qq.275.com

《超全!你想知道的保险知识都在这》weixin.qq.275.com一、商业养老金怎么买?

说到商业养老金,一般指的都是长期年金险,基本是保障到70/80岁,或者保障终身,完全可以当做养老金来用。

想要更有乐趣的老年生活,仅靠社保是完成不了的,买一份长期年金险,在存下养老金的同时,还可以为老年生活多做一份准备。

如果想退休之后多领点钱,在选购商业养老金时,要注意这三个方面:主险收益、万能账户跟分红。

>>年金主险收益

主险收益是年金险最主要的收益。

年金险的IRR越大,也就意味着收益越高,所以说在挑选年金险时,IRR越低的年金险就越不值得考虑。

>>万能账户

现在市面上年金+万能账户形态的年金保险随处可见。

万能账户包含两种收益,分别是:保底利率,就是稳能拿到的钱;非保证利率,就是万能账户的一个结算利率,这笔钱能否拿到手是不能确定的。

由于非保证利率是不确定的,因此朋友们在挑选万能账户时,推荐购买保底利率,保底利率越高,对我们越有益。

我们常说的万能险的现金价值账户也就是万能账户,关于万能险了解不多的朋友,可以看这篇文章,学习相关知识:

《用万能险理财,收益稳定又安全?一文起底万能险!》weixin.qq.275.com

《用万能险理财,收益稳定又安全?一文起底万能险!》weixin.qq.275.com>>分红

很多年金险会以分红这个甜头来吸引消费者,一听到分红很多人都盲目跟投,但最后能分到的红利,可能会让你失望。

保单分红主要是看保险公司的盈利情况,盈利的情况得不到透明化,给多少分红完全由保险公司说的算,分红型年金险有太多的不稳定性。

除此之外,分红险里的小秘密不但非常多,而且让人不知道,想了解的朋友可以看看这篇:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com那么我们在挑选年金的状况下,遇到带分红型的年金险时就要格外留意。

小心以上三项,买商业养老金时就最大程度让大家少吃亏。下面,学姐就给大家分析一款性价比比较高的商业养老金,一起了解一下吧~

二、优质商业养老金,学姐推荐这一款!

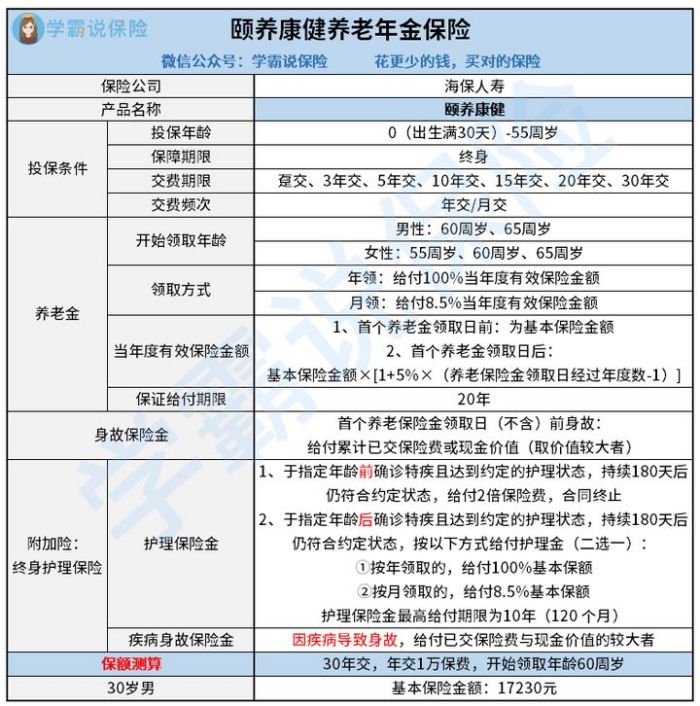

依据人们对养老的要求,学姐为大家带来了一款优秀的产品--颐养康健年金险。

话不多说,直接来看颐养康健的精华图:

学姐这就告诉大家颐养康健有什么过人之处:

1、可附加终身护理险

被当作社保第六险的长护险,就是国家为了身体机能下降的老年人而设计的保险,但是大家都不太了解这款保险,所以长护险一直处于搁置状态。

老年人岁数大了,行动不便,子女不在身旁,很轻易的就会发生一些意外,这个时候如果能安排人照料老年人的生活,那肯定是很优秀的。

颐养康健可以购买附加终身护理险,当不幸确诊特疾,处于需要护理的状态,最高可以领到10年。

能获得收益,也能获得保障,老年人适合购买颐养康健!

2、领取方式合理

颐养康健的要求条件是,女性被保人的领取年龄为55/60/65周岁,男性被保人的领取年龄则为60/65周岁。

这样的设置还是很不错的,能与我国退休规定相符,一退休就可以开始领钱。

此外,颐养康健的可以自由选择年金的领取方式,在年领或者月领当中选。年领保额全部,月领能领8.5%保额。

综上所述,颐养康健的年金领取方式相对来还是非常自由的。

3、领取金额多

市面上绝大多数养老年金险基本保额都是变的为100%,还有的产品保额居然连100%都不到呢。

这一对比起来,颐养康健还是够大方的,首次养老保险金领取以后,以后的每年养老金保额都会增加5%。

通俗易懂一点,颐养康健每年领取的年金会一年比一年多。这样来面对通货膨胀就很有用,把养老金贬值的风险降下来,对消费者来说还是很人性化的。

4、保证领取20年

市面上有很多不保证领取的年金险,如果被保人在保险期间内身故,那就不能领剩下的那些年金了。

然而颐养康健能够保证领取20年,假如被保人不幸死掉,除了可以领取到一笔身故保险金之外,可以继续让受益人领完剩余的年金,真心很温馨!

关于颐养康健的保障学姐的介绍就到此结束了,粉丝朋友们请移步这里查阅更多详情:

《活到老领到老的【颐养康健】真能让人养老无忧吗?》weixin.qq.275.com

《活到老领到老的【颐养康健】真能让人养老无忧吗?》weixin.qq.275.com总结:购买商业养老年金险是有方法的,想要购买商业养老年金险的朋友,这款颐养康健是非常值得推荐的。

以上就是我对 "养老金买哪个收益高"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 三岁孩子买太保少儿白血病保险应该注意的事项

- 下一篇: 达尔文5号荣耀版比较凡尔赛1号哪个保险性价比高

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-08

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

-

09-09

最新问题

最新问题

-

11-23

-

11-23

-

11-23

-

11-23

-

11-23

-

11-23

-

11-23

-

11-23

-

11-23

-

11-23