小秋阳说保险-北辰

一说起太平保险公司的名字,相信各位小伙伴都有所耳闻,从整个保险行业来评价,太平保险,可以说是行业的“第一把交椅”。

但大公司的产品就一定是好产品吗?有没有不合常理的地方?

带着这些疑问学姐即将对这家大公司仔细深挖,对他们家的产品质量做进一步的了解。

文章即将展开之前,如果你还没有任何头绪去判定一家保险公司的优劣,我推荐你通过这篇文章来学习:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

一、太平保险公司怎么样?

太平保险实际上就是中国太平保险集团有限责任公司的缩写版,这个公司究竟好不好呢?

有以下两个角度方便我们了解:

1、公司实力

太平保险于1921年创立,是我国第一家跨国金融保险集团公司,是中国历史悠久的民族保险品牌。

太平保险集团旗下有太平财产保险有限公司、太平人寿保险有限公司、太平养老保险股份有限公司等等。

太平保险集团总资产4600亿元,2020年营业收入更是高达2153亿元,近年来还连续蝉联《财富》世界500强。

综合上文可以知道,太平保险公司是很久以前成立的,公司不小、品牌不小,钱也不少。

部分朋友也许想明白,太平公司与其他大公司比起来有什么区别,学姐马上就拿太平人寿和平安人寿来进行举例说明,有兴趣了解的朋友可以看一下:

《平安人寿pk太平人寿哪家更具实力?这个对比结果令人意想不到...》weixin.qq.275.com

《平安人寿pk太平人寿哪家更具实力?这个对比结果令人意想不到...》weixin.qq.275.com

2、偿付能力

一个公司实力雄厚的确算得上好事,但是,买保险关键还得看保险公司的偿付能力。

偿付能力我们指的就是衡量一家保险公司偿还债务能力的一个指标。

你可以这样理解,偿付能力就是体现一家保险公司有没有偿还赔款的能力。偿付能力充足率越高,就完全可以说明这家公司的风险会更小。

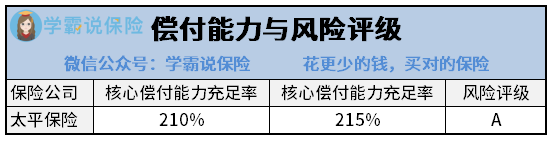

银保监会规定了保险公司的核心偿付能力不得低于50%,综合偿付能力充足率不得低于100%,风险评级B以上。

太平洋保险公司的偿付能力是怎样的,我们来看看情况:

根据图中显示,2020年度,平保险公司的偿付能力要比银保监会的最低要求高出很多,综合实力非常的优秀。

然而买保险为的就是保障,我们关注产品本身才对,而不是只观察公司的名气或者是其他方面是否出色!

我们还可以看一下太平保险公司的产品好不好。

二、太平保险公司的产品值不值得买?

学姐就从太平集团旗下的太平养老保险公司,挑选了太平无忧这一种意外险,这款产品很多人都觉得蛮好的,我们来看一下是否真的能做到无忧!

先看保障责任图:

很容易看清,这款产品的保障责任还是比较简单的,也没有带进来不太好的东西,但学姐在仔细了解之后,发现有以下的这些劣势:

1、保额太低

太平无忧只有10万的最高保额,而且只有这个版本可以选择。

换一种说法就是,如果发生意外导致身故/全残,最多也只能赔10万。好家伙,我直呼内行,赔10万太少了!

但是如果你不知道保险的保额该选多少合适的话,我觉得你可以看下专家的解答:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

2、意外医疗报销比例低

太平无忧的意外医疗保额顶了天也是5万,还算凑合。

但是它的报销限制在社保范围内,只有超过150元的部分才有报销,除此之外,通过社保报销后,最多只能报销80%,假如不用社保报销,最多也就能报64%。

这一点就不太好了,要知道,现在市面上很多意外险都是经社保报销后,要是还有剩余的花费,意外险都可以报销的可以看一看下面这十款,也是属于优质的产品:

《10款最值得买的意外险大盘点!》weixin.qq.275.com

《10款最值得买的意外险大盘点!》weixin.qq.275.com

3、保费太贵

太平无忧险的保费着实高的让人心惊胆颤!

这款保额仅仅只有十万,保障内容也不突出的产品,一年的保费竟然要158元。

对比其他意外险,你会发现,同样的保费都能买到差不多50万保额了。

所以,太平无忧这款产品的性价比还得再提高。

但我们也不就因为这款产品没什么性价比就说太平保险公司的产品很差,学姐只是随机挑选一款产品为大家进行分析而已,具体产品还是得具体分析,大家可不能够一竿子打死哦!

总结上文可知:太平保险公司不但资金雄厚,偿付能力也是达标的,但他们家的产品并不都是具有市场竞争力。

学姐要补充一句:保险公司实力强劲当然是一件好事,但是买保险于我们而言其实就是买保障,也就是说要把重点放在产品本身,不要太挑剔是否是大公司,可不敢搞错主次关系了哦~

以上就是我对 "中国太平的产品缺点"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 啥保险15岁孩子可以投保

- 下一篇: 二十多岁购买保险要怎样购买

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

-

08-12

最新问题

最新问题

-

12-08

-

12-08

-

12-08

-

12-08

-

12-07

-

12-07

-

12-06

-

12-06

-

12-06

-

12-06