小秋阳说保险-北辰

近来阳光人寿推出了新定义重疾险——阳光人寿阳光保尊享版,听说保障重疾、中症、轻症的种类总共是180种,并且中症和轻症保障还有多次赔的操作。

听着这保障内容还挺不错的样子,接下来我们就来扒扒这款阳光人寿阳光保尊享版吧,这款产品好不好你看完测评便知晓了!

测评这款产品之前,学姐先给大家一份重疾险选购指南,大家可以参考一下: 《重疾险怎么挑,买哪个好,手把手教你避开保险的这些坑》weixin.qq.275.com

《重疾险怎么挑,买哪个好,手把手教你避开保险的这些坑》weixin.qq.275.com

一、阳光人寿阳光保尊享版保障深度分析

阳光人寿阳光尊享版重疾险提供了三种保障计划,给不同人群选择:阳光保尊享版终身重疾产品计划、阳光护少儿/成人尊享版重疾产品计划。

阳光护少儿/成人尊享版这两款重疾险,之前学姐已经做过详细分析,学姐这里就不再重复讨论了,还有不懂的地方,来这篇文章找答案: 《「阳光护成人尊享版」重疾险值不值得买?看这三点就够了》weixin.qq.275.com

《「阳光护成人尊享版」重疾险值不值得买?看这三点就够了》weixin.qq.275.com 《「阳光护少儿版」重疾险火热上线,这些缺陷太明显!》weixin.qq.275.com

《「阳光护少儿版」重疾险火热上线,这些缺陷太明显!》weixin.qq.275.com

咱们今天就着重分析一把阳光保尊享版终身重疾产品计划。

产品测评一定是有产品形态图的,如下:

阳光人寿阳光保尊享版优缺点确实还是比较明显的,接下来学姐就给大家详细测评一番。

阳光人寿阳光保尊享版优点一:保障全面

阳光人寿阳光保尊享版诚意十足,保障全面。

重疾、中症、轻症保障都有覆盖,而且赔付比例还都处于正常水平,分别是100%、50%、25%,并且中症和轻症还有多次赔付,也算达到了一款优秀重疾险的及格线。

学姐之前说过,好的重疾险首要就是要保障齐全,还不知道的朋友快看这篇文章: 《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

阳光人寿阳光保尊享版优点二:重度恶性肿瘤赔付金

另外,重度恶性肿瘤保险金这项保障阳光人寿阳光保尊享版也是有的。如果被保人在60周岁前初次罹患重度恶性肿瘤,可获得50%保险金。

举例说明一下,小李买了保额为50万的阳光人寿阳光保尊享版,不幸地在保障期限内罹患重度恶性肿瘤,重疾保障和重度恶性肿瘤保障加起来,小李就能够拿到75万的保险金了。

纵观目前的重疾险市场,这个赔付比例的还是蛮有竞争力的。

阳光人寿阳光保尊享版优点三:保留原位癌保障

重疾险新规规定了轻度恶性肿瘤的保障范围,而原位癌则明确了不属于轻度恶性肿瘤的范畴。

这句话翻译一下是这个意思,未来很有可能很难买到带有原位癌保障的重疾险了。

令学姐感到惊讶的是,阳光人寿阳光保尊享版依然能够保障原位癌这项高发疾病,与不保原位癌的重疾险对比起来,这点还是挺让人心动的。

看到这里被这款重疾险圈粉的小伙伴应该不少吧?不妨先看看阳光人寿阳光保尊享版的这些缺点再下决定!

阳光人寿阳光保尊享版缺点一:运动保额奖励保障力度小

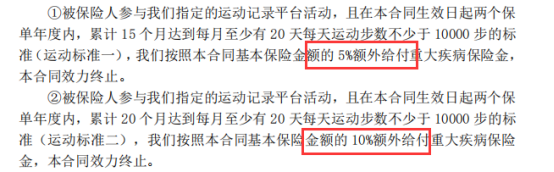

阳光人寿阳光保尊享版在轻症、中症、重疾、身故保障上虽然都有运动保额奖励,不过需要被保人达到条款规定的运动标准才能得到赔付。

以重疾保障举例:

运动奖励标准如上图所示,运动达标后,重疾额外赔比例最高也才10%。

奖励运动这个措施确实不错,可是这个赔付比例真的低的离谱!

很多优秀的重疾险,重疾都能额外赔,赔付比例最高有100%,对比之下真的太没诚意了!

阳光人寿阳光保尊享版缺点二:轻症多次赔不实用

阳光人寿阳光保尊享版轻症赔付次数高达6次!

听起来很不错,其实实用性一般。

一个人一生中能用到6次轻症理赔的概率很低,轻症赔付的次数在2到3次,保障力度就已经很充足了,把赔付比例提高会更加实在。

阳光人寿阳光保尊享版缺点三:年金转换权鸡肋

那被保人就可以在70周岁之后使用这个权力,但转移为年金后,那重疾合同里的保障就会终止。

换句话说,如果用了年金转换权,那么重疾险就转换成年金险,保障功能就没有了。

小伙伴们都知道,购买重疾险是有年龄限制的,目前70岁人群可以选择的重疾险已经没有多少了,这保障实在鸡肋。

二、阳光人寿阳光保尊享版值得投保吗?

言而总之,阳光人寿阳光保尊享版的各种保障以及重疾恶性肿瘤保障都很优秀,但是也存在着很多的鸡肋保障,这些保障可是用保费换来的。

我建议可以拿这个跟其他的重疾险作对比,再决定要不要买也不迟。

市面上最值得买的十款重疾险学姐已经给你找来了,全网仅此一份,可不要错过了哦: 《最值得买的十大新定义重疾险大盘点!》weixin.qq.275.com

《最值得买的十大新定义重疾险大盘点!》weixin.qq.275.com

以上就是我对 "阳光人寿阳光保尊享版价格多少?值得买吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 中韩人寿臻爱保2021重疾险的性价比高吗

- 下一篇: 信泰达尔文5号焕新版是什么公司的

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

-

03-10

最新问题

最新问题

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23

-

04-23