小秋阳说保险-北辰

学姐有一个刚满3岁的小表弟,真的特别招人疼,他的妈妈特别想给他买一份合适他的保险产品,但是要想选到心仪的产品实在是太难了,挑来挑去也没选出来。

于是学姐主动请缨,为小表弟搭配了一个适合他的保险配置方案,有小孩子的家长,建议也看一下:

《不到1000元,搞定小孩的保险!》weixin.qq.275.com

《不到1000元,搞定小孩的保险!》weixin.qq.275.com

一、3岁小孩适合配置什么保险?

保险配置方案为重疾险+医疗险+意外险是对3岁孩子最好的。

1、重疾险

想要保障大病就可以选择重疾险,购买保险之后,如果被保人受到了重大伤害,可以得到一笔保险金额。在治病的时候,或者疗养的时候,都可以用这笔钱来进行支付。

现在越来越多的小孩子患重大疾病,为了孩子的身体健康着想,可以给他配置重疾险产品,可以有效地转移由大病带来的经济风险。

2、医疗险

想要有报销性质的保险可以考虑医疗险,被保人生病在医院治疗时所产生的费用可以用来报销。

比较普遍的类型包括百万医疗险和小额医疗险,小额医疗险是一款保费低,免赔额低的保险,一般情况下会用在是感冒发烧等小病的报销上;百万医疗险是可以做到在保额方面达到上百万的,一万元是通常的免赔额度,在有重病需要报销是可使用。

3岁小孩的身体还很弱小,因为身体较弱的抵抗能力,导致身体比较容易生病,对于转移孩子的疾病风险来说,对医疗产品进行配置是更有利的。

3、意外险

意外险着重于意外的保障,重点是在意外医疗和意外伤害上。

3岁的小孩对一切都充满好奇,正处于用自己的身体探索世界的年纪,就很喜欢去探那些事情,在这个环节中很容易受伤。

更好地为孩子转移由意外带来的经济风险,只需要给孩子配置一份意外险产品。

二、为3岁小孩配置保险应该注意哪些问题?

大家在了解了什么保险适合于3岁小孩配置以后,让我们看看为3岁小孩配置保险时需要注意的重点问题,先说少儿重疾险:

1、保障要全面

给3岁孩子挑选重疾险产品的时候,家长们最好注意一下它所提供的保障够不够全面。

关于重疾险的产品保障,基本上有重疾+中症+轻症,不把这三个基本保障算在内,少儿特疾保障也是家长一定要给孩子配置的。

若是为3岁小孩配置规避风险的重疾险产品,最关键的是就是要看看少儿特疾保障对少儿高发特疾是否覆盖全面了。

若是保障有所缺失,学姐建议各位家长还是要谨慎入手。

2、保额要充足

若是为3岁小孩配置规避风险的重疾险产品,保障全面只是一方面,另一方面就是保额也要充足。

讲到这个地方肯定有家长会问,究竟要多少保额才能够算充足?以下内容全是学姐为大家解答的。

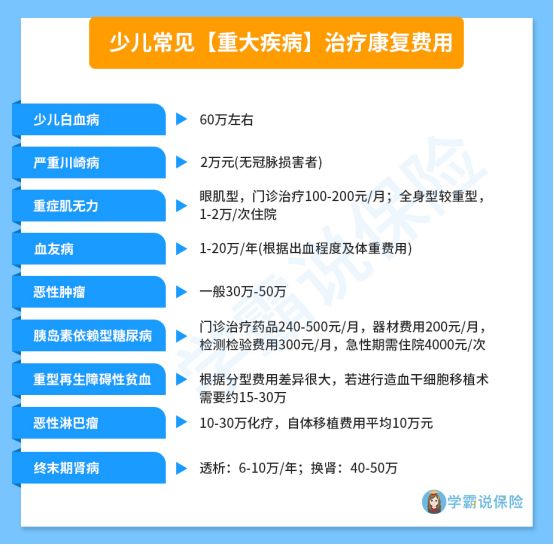

上图里面是一些比较常见的少儿重疾的治疗和康复费用,从这里我们就可以看出,一般情况下治疗少儿重疾所需要的费用在30~50万,一般人是承受不起的。

而且在孩子生病期间,父母必定会暂停工作进行赔付,这段日子里经济来源就没有了。

再有,由于想把保障提供给孩子因此买重疾险给孩子,不过也不预示着罹患重疾一定会在少儿时期,成人后才会罹患重疾也是有可能的。

这时,我们应该注意的是,如今选择的保额应对孩子成年人的大病风险是否足够。

于是,我们选择重疾险给孩子的时候,选择的保额可得充实。

有一些父母们或许不是很懂保额的选择,那来看一下专家的解说巩固一下吧:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

3、要有投保人豁免

三岁小朋友还没有劳动能力,必然是由父母来缴纳配置重疾险的保费。

倘若在缴费期间,父母患了疾病,是属于合同约定豁免保费的疾病范围内的,就拿重疾来说。此时,孩子的保费父母就没有办法再接着缴纳下去了。

假设豁免不体现在被保人所配置的产品中,逾期缴费将会致使孩子的保单失效;

可如若有被保人豁免责任,万一亲人确诊了合同中约定的可以豁免保险费的疾病,孩子的保单未缴纳保费全部豁免,可是保单仍然起保障作用,可以为孩子继续提供保障。

保费豁免的相关知识还想了解更多吗?那就赶紧戳下文吧:

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

《保费豁免好不好,买保险的时候一定要选吗?》weixin.qq.275.com

分析到这里,如何给孩子配置保险产品相信各位家长已经有了一定的了解了,期待大家配置保险产品时,学姐的干货能够帮助到你!

以上就是我对 "3岁孩子给自己配置保险需要关注什么"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 华夏玉如意稳赢版会骗人吗?第几年领?

- 下一篇: 中国人寿国寿鑫享宝年金险和中国鑫享金生

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

09-04

-

09-06

-

09-06

-

09-07

-

09-07

-

09-07

-

09-08

-

09-09

-

09-09

-

09-09

最新问题

最新问题

-

01-31

-

01-30

-

01-29

-

01-11

-

01-11

-

01-11

-

01-10

-

01-10

-

12-30

-

12-29