小秋阳说保险-北辰

两全保险拥有“储蓄性”和“给付性”这个出色之处,假如发生了合同内约定的事件会展开赔付,不出事的话到期后也会归还本金的,有时候在我们入手保险时,大家购买产品可能是看中了两全的性能。

好多人都一直觉得身故可以进行理赔,到期也能给一笔钱的保险产品真的很不错,买到就是赚到,但事实可不像各位想的这么简单!

那么接下来,学姐凭借此处机会把一款新品测评带给大家,然而,它实际上就是由友邦人寿名下所成功推出来的“如意双享星悦荣耀版保险计划”这块保险产品,大家跟我一起来看一下这个保险计划到底如何!

如果说,有小伙伴已经等不及想要赶快抓紧机会去看一看这个保险计划的话,那么,接下来下面的该篇文章内容请不要遗漏了哦:

《「如意双享星悦荣耀版保险产品计划」到底怎么样?这篇文章告诉你答案!》weixin.qq.275.com

《「如意双享星悦荣耀版保险产品计划」到底怎么样?这篇文章告诉你答案!》weixin.qq.275.com

一、友邦如意双享星悦荣耀版保险计划值得买吗?

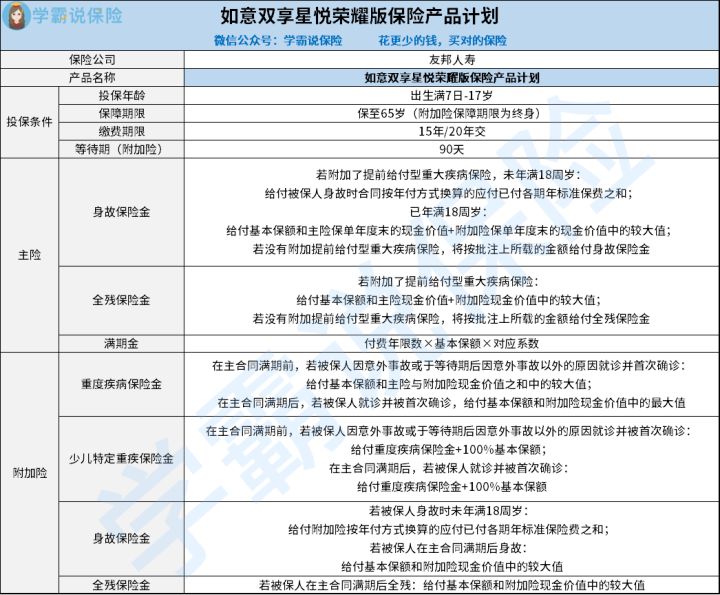

学姐废话不多说,直接上图:

那么在看过上面的保障图过后,学姐现在就要带各位小伙伴对该产品进行一波深入地分析。

1.投保条件分析

友邦如意双享星悦荣耀版保险计划的承保对象是未成年人,其支持出生满7日-17岁的人群投保,大家可以选择的缴费期限是2种,大家可以根据自己的情况选择15年和20年交。

其中,友邦如意双享星悦荣耀版保险计划的附加险等待期比较短,只有90天,有可能大多数小伙伴,对于等待期方面配置的长短并不知道什么实际性的意义。

其实咱们可以将等待期理解为保障空白期,如果被保人不幸在等待期内发生保险事故了,保险公司是不会进行理赔的,顶多就把已交保费和现金价值退还回来。

因此,从被保人的角度着手,等待期设置得越短就越好,毕竟只有这样,被保人才可以很快的享受保障。

倘若大家对于等待期这个话题比较感兴趣的话,可以来看看学姐为大家准备的这篇文章哦:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

2.保障内容分析

友邦如意双享星悦荣耀版保险计划的主险保障内容有身故保险金、全残保险金和满期金,这和目前市面上大部分的两全险保障内容都差不多,并没有什么奇特的地方。

由此我们就可以看出,两全险的保障责任单一,一般只有生存和死亡责任,没有重疾、意外、医疗保障,希望保障全面的话,投保人需要再配置其他险种。

其附加险的保障内容涉及到重度疾病保险金、少儿特疾保险金、身故保险金和全残保险金,相对而言这款附加险的保障内容覆盖面还是比较广的,但是和带有轻中重保障的重疾险产品还是有一定差距的。

二、友邦如意双享星悦荣耀版保险计划适合什么人买?

1.经济条件较好,有稳定收入的人群

对于生存和死亡都是能够保障的,而且保障期限超级长,而这样一来的话,其保费水平就比较高,对比起同样也保障死亡的定期寿险,保费最少会高出几倍。

所以,两全保险并不适合经济水平比较一般的家长们为孩子投保,否则很容易带来过大的缴费压力!

不过,学姐还要告诉大家一声,在给孩子投保寿险之前,买其他的险种一定是把孩子其他必买的险种(比如少儿医保、重疾险等)配齐了之后!

2.想给孩子做养老规划的人群

首先,两全保险具有储蓄性,一方面能够保障被保险人的生存或者死亡,还给投保人提供了一种储蓄方式。投保人只要能够按期准时缴纳保费,等到一定阶段或者时间可以自己去领这笔金额。

其次,孩子无论在保障期限内出现身故还是生存至保障期满这两种情况其中的一种,进而就能够顺利拿到保险公司所给付的保险金。因此,很多颇有资产的家长们会将两全保险作为一种为孩子养老或者是传递财富的手段。

由于篇幅有限,所以呢,关于两全险其他的知识,学姐都专门整理好放进了这篇文章中:

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

《关于两全险,业务员肯定不会告诉你的事!》weixin.qq.275.com

三、学姐建议

根据上文讲述来看的话,友邦如意双享星悦荣耀版保险计划表现并不是很亮眼,不但附加险的等待期比较短,也没有特别优秀的地方了。

所以,学姐建议大家在投保友邦如意双享星悦荣耀版保险计划之前,可以再看看市面上其他的保险产品,毕竟多对比一下才会知道到底哪些产品值得信赖!

如果大家不知道该从哪些产品开始看起的话,最好来看看学姐的这篇文章,保证干货满满:

《两全保险分红型排行榜新鲜出炉!有没有你心仪的那一款?》weixin.qq.275.com

《两全保险分红型排行榜新鲜出炉!有没有你心仪的那一款?》weixin.qq.275.com

以上就是我对 "友邦如意双享星悦荣耀版保险产品计划有没有坑?好吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 悦享人生立即投保

- 下一篇: 信泰如意尊星火版终身寿险2022可信吗?利率高吗?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-18

-

05-18

-

05-18

-

05-18

-

05-18

-

05-18

-

05-18

-

05-18

-

05-18

-

05-18

最新问题

最新问题

-

06-08

-

06-08

-

06-08

-

06-08

-

06-08

-

06-08

-

06-08

-

06-08

-

06-08

-

06-08