小秋阳说保险-北辰

最近很多网友都在问有哪些值得买的医疗险,这里有一份国内医疗险产品的最新对比表,看完你就知道哪款好了: 《全都有!国内上百款百万医疗险大搜罗》weixin.qq.275.com

《全都有!国内上百款百万医疗险大搜罗》weixin.qq.275.com

孩子买医疗险是有必要的。

一般来说,最好是先买了医保再来买商业医疗险。医保是最基础的保障,不单单价格实惠,投保的健康要求还非常低,基本上人人都可以买。商业医疗险是对医保的一个补充,一些医保不可以报销的项目,医疗险都有保障到。比如进口的药物、高端的治疗费用、特殊检查的费用等等。

医疗险分为很多种,常见的是百万医疗险、住院医疗险、防癌医疗险这3种。

接下来详细说一下这3种的区别:

1、百万医疗险

大部分的人都可以购买百万医疗险,它可以报销的金额很高,费用却很优惠,并且它还没有对报销的疾病种类有限制要求,一年的保费只有几百元,但是你可以拿到几百万的报销额度,真的很划算。与此同时,百万医疗保险的保障内覆盖面也很全面,比如床位费、护理费、手术费、药品费、材料费等等,都可以报销。

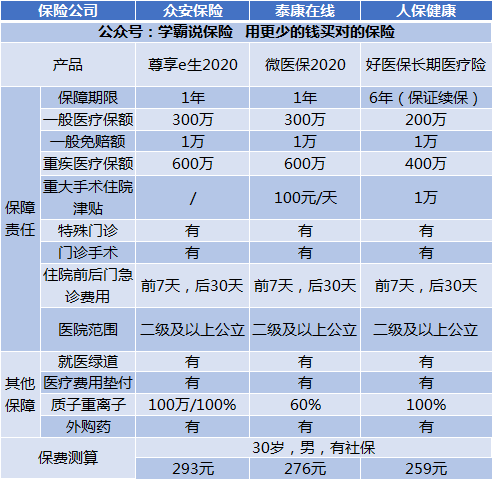

下面是一些典型的百万医疗保险的比较分析:

通过图片我们可以了解。

(1)好医保:这款的续保条件是目前最好的一种了。在6年期间内,无论您是否已经理赔、健康状况改变了或产品停止销售,您都可以续保。

(2)尊享e生:增加了术后家庭护理、肿瘤特药服务,以及增加了家庭共享免赔额的可选项。

(3)微医保:国际第二诊疗增值服务是这款的一个亮点。

从上面讲述的内容可以知道,每款产品都有自身的产品特色,购买时要根据自身的需求来选择。

除了这3款还有其他性价比高、值得买的百万医疗险产品,你可以点击原文进行查看: 《十款值得买的热门医疗险》weixin.qq.275.com

《十款值得买的热门医疗险》weixin.qq.275.com

2、住院医疗险

这种医疗险的主要特点就是免赔额低、报销金额低。这种保险主要是用来报销门诊的,比较适合5岁以下的宝宝或年龄较大的老人。因为儿童和老年人身体机能不如其他年龄段的好,感冒发烧的概率比较多,相对而言买这款保险的用处就比较大。

3、防癌医疗险

因为百万医疗险的投保年龄最高是在60岁左右,年纪大的是无法投保的,可以投保防癌医疗险。

防癌医疗险是专门为癌症设计的一款保险,这款保险就算是70多岁的老人也可以购买的,健康要求也比较松。如果是年龄大的或者是身体带有小毛病的人买医疗险,买这款就比较合适。

这种的价格受身体素质和年龄的影响较大,这里收集整理了几款比较实惠的防癌医疗险,你可以参考看看: 《良心价!这些防癌医疗险值啊!》weixin.qq.275.com

《良心价!这些防癌医疗险值啊!》weixin.qq.275.com

以上就是我对 "从为儿童配置保险的思路看,医疗险是否有必要"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

Javan您好,看得出你家庭的保障意识非常好。综合你家庭的保障来说,你老婆和孩子的保障相对已经比较全面了,就你而言,你可以考虑选择一些包含人身、重疾保障的定期寿险,然后再选择一些住院医疗险作为补充,就相对比较合适了。具体的保费支出这块,建议不宜超过家庭年收入的10%为佳,若是有节余,此时可以考虑买一些商业养老保险。这里给你提供一个家庭保险怎么买的参考链接:http://hi.baidu.com/51baoxian/item/5de0665f7d2f3690acc8574b

Javan您好,看得出你家庭的保障意识非常好。综合你家庭的保障来说,你老婆和孩子的保障相对已经比较全面了,就你而言,你可以考虑选择一些包含人身、重疾保障的定期寿险,然后再选择一些住院医疗险作为补充,就相对比较合适了。具体的保费支出这块,建议不宜超过家庭年收入的10%为佳,若是有节余,此时可以考虑买一些商业养老保险。这里给你提供一个家庭保险怎么买的参考链接:http://hi.baidu.com/51baoxian/item/5de0665f7d2f3690acc8574b -

露中明珠~在微信上购买。低成本防大病风险。 腾讯微保百万医疗保险,实际上主要保障的是住院医疗费用,普通门诊不报销,而且日常看病住院的起付线是1万元,根据2017年医疗统计数据,人均住院费用是8890.7元。 也就是说,买了腾讯微保百万医疗保险,若突然生病住院,用上的概率也是极低的。这就是价格为什么这么便宜的原因。 其实商业医疗保险,一直以来都是一分价钱一分货,你不能钱花得少,还报销多,毕竟医疗资源是稀缺的,保险公司是需要盈利的。 总结来说,腾讯微保百万医疗保险,比较适合买来放着,应对重大疾病的医疗费用支出,毕竟患重大疾病是一个概率事件,买这么一款便宜的商业医疗保险备着,也是低成本防大病风险的一种方法。 在微信里购买微保: 一、打开微信钱包,相当于日常查找微信零钱一样。 二、可以在微信钱包的九宫格中找到 “保险服务”(因为微保尚在公测阶段,仅部分微信用户可以优先体验,后续会逐步开放)。 三、点开“保险服务”,便是微保的主页了。点击了解详情,便可以购买微医保产品了。 四、在产品页面找到并点击微医保百万医疗险 五、勾选已确认《投保须知及声明》/《服务协议》/《保险条款》,阅读健康告知; 六、输入投保人信息、被保险人信息、社保情况、缴费方式,如果需要附加保险在需要的附加险后面勾选它; 七、全部填写完成以后,再次勾选我已确认《投保须知及声明》/《服务协议》/《保险条款》,最后点击【立即投保】。 支付后就完成了购买。

露中明珠~在微信上购买。低成本防大病风险。 腾讯微保百万医疗保险,实际上主要保障的是住院医疗费用,普通门诊不报销,而且日常看病住院的起付线是1万元,根据2017年医疗统计数据,人均住院费用是8890.7元。 也就是说,买了腾讯微保百万医疗保险,若突然生病住院,用上的概率也是极低的。这就是价格为什么这么便宜的原因。 其实商业医疗保险,一直以来都是一分价钱一分货,你不能钱花得少,还报销多,毕竟医疗资源是稀缺的,保险公司是需要盈利的。 总结来说,腾讯微保百万医疗保险,比较适合买来放着,应对重大疾病的医疗费用支出,毕竟患重大疾病是一个概率事件,买这么一款便宜的商业医疗保险备着,也是低成本防大病风险的一种方法。 在微信里购买微保: 一、打开微信钱包,相当于日常查找微信零钱一样。 二、可以在微信钱包的九宫格中找到 “保险服务”(因为微保尚在公测阶段,仅部分微信用户可以优先体验,后续会逐步开放)。 三、点开“保险服务”,便是微保的主页了。点击了解详情,便可以购买微医保产品了。 四、在产品页面找到并点击微医保百万医疗险 五、勾选已确认《投保须知及声明》/《服务协议》/《保险条款》,阅读健康告知; 六、输入投保人信息、被保险人信息、社保情况、缴费方式,如果需要附加保险在需要的附加险后面勾选它; 七、全部填写完成以后,再次勾选我已确认《投保须知及声明》/《服务协议》/《保险条款》,最后点击【立即投保】。 支付后就完成了购买。 -

温温建议你买正规的保单业务,不要在网上投保。 尤其是医疗险。因为网上的医疗险看似便宜,其实有很多局限性。最重要的保障续保条款就没有。也就是说,如果发生较为严重的理赔,第二年可能不给你保了。因为医疗险和车险类似,都是交一年保一年的,保险公司评估风险较高,亏本的可能性较大,不给你续保也是合法合理的。

温温建议你买正规的保单业务,不要在网上投保。 尤其是医疗险。因为网上的医疗险看似便宜,其实有很多局限性。最重要的保障续保条款就没有。也就是说,如果发生较为严重的理赔,第二年可能不给你保了。因为医疗险和车险类似,都是交一年保一年的,保险公司评估风险较高,亏本的可能性较大,不给你续保也是合法合理的。 -

影子您好! 不知道您当前的保障情况怎么样,是否已经完备了社保的基础保障。购买适合的保险,是需要依据您的实际情况进行量身设计的,所以建议您最好是说明清楚您的个人情况。 依据您描述的基本信息,较为适合您保障需求的险种,各家保险公司都是有提供的,建议您最好是联系保险公司的人士或者到相应的网络保险平台上结合具体的保险产品进行对比选择。 购买适合的商业保险产品,建议您首先考虑意外险、健康险等产品,在保障和经济能力足够的情况下,再可考虑适当的养老保障。 具体保额和保费的支出要从实际出发,保额设计一般为年收入的10倍,保费支出一般为年收入的1/10。 依据您描述的基本情况,建议您不妨可以参考下:慧择健康保障计划(国寿版) (http://www.hzins.com/product/detail-784.html),保障全面,提供意外身故、意外医疗、重大疾病、住院津贴等保障,希望可以满足您的需求。

影子您好! 不知道您当前的保障情况怎么样,是否已经完备了社保的基础保障。购买适合的保险,是需要依据您的实际情况进行量身设计的,所以建议您最好是说明清楚您的个人情况。 依据您描述的基本信息,较为适合您保障需求的险种,各家保险公司都是有提供的,建议您最好是联系保险公司的人士或者到相应的网络保险平台上结合具体的保险产品进行对比选择。 购买适合的商业保险产品,建议您首先考虑意外险、健康险等产品,在保障和经济能力足够的情况下,再可考虑适当的养老保障。 具体保额和保费的支出要从实际出发,保额设计一般为年收入的10倍,保费支出一般为年收入的1/10。 依据您描述的基本情况,建议您不妨可以参考下:慧择健康保障计划(国寿版) (http://www.hzins.com/product/detail-784.html),保障全面,提供意外身故、意外医疗、重大疾病、住院津贴等保障,希望可以满足您的需求。 -

邱敏燕没到年头想要退保的话,那你的本金一定是不会全额拿回来的,更别说什么利息了,这个具体会退回多少就要看保险公司的了

邱敏燕没到年头想要退保的话,那你的本金一定是不会全额拿回来的,更别说什么利息了,这个具体会退回多少就要看保险公司的了 -

静#大部分朋友问到某某保险是否可靠的时候,其实主要关心的是理赔是否可到。需要理赔的时候到底去找谁?会不会很麻烦呢? 可靠吗?那么深蓝君告诉你,不管你是在哪里购买:向代理买、从支付宝或微信这样的平台购买、或者是从其他第三方平台购买,你们所签署的合同都是与保险公司建立保障与被保障的关系,与平台或个人都是没有关系的。 保险什么能赔,什么不赔,都白纸黑字写在条款里了,只要符合保障也一定能赔,大家也不用太担心 理赔的步骤也都大同小异,我们以微保买保险为例,具体如下: 步骤 1:进入微保,点击“我的”,找到对应保单,再点击“我要理赔”,就能看到理赔资料清单。 步骤 2:填写就诊信息,上传电子版理赔资料,并邮寄纸质版理赔材料给保险公司。 步骤 3:等待理赔结案。 所以不管是在网上,还是在线下买保险,理赔的本质都差不多的,只不过是通过网络使理赔更便捷了。 随着科技的发展,现在很多线下购买的保险,在理赔的时候,也是通过线上进行理赔的。 微医保百万医疗我们在选择保险产品的时候,最重要的是要看这款产品是否符合你的需求,是否符合你的预算。那么接下来深蓝君就跟大家讨论一下微医保百万医疗险怎么样,我们通过一张表格汇总了他的基本信息: 这款产品的可投保的人群相对较广,65岁以下的朋友都是可以投保的。并且提供智能核保的功能,健康异常可以通过在线核保,快速获得核保结论。在合同中,针对外购药提供保障,针对癌症,医生开具的院外特定药品费用,都是可以报销的。 总而言之:这款是微信上销售的百万医疗险,保障全面,保费优惠,还有智能核保,能够快速获得核保结论,适用人群广泛。扩展了承保院外的特定药品,保障范围更广。总的来看,保障还算不错,如果想附加海外住院医疗,需要特别留意续保条件。

静#大部分朋友问到某某保险是否可靠的时候,其实主要关心的是理赔是否可到。需要理赔的时候到底去找谁?会不会很麻烦呢? 可靠吗?那么深蓝君告诉你,不管你是在哪里购买:向代理买、从支付宝或微信这样的平台购买、或者是从其他第三方平台购买,你们所签署的合同都是与保险公司建立保障与被保障的关系,与平台或个人都是没有关系的。 保险什么能赔,什么不赔,都白纸黑字写在条款里了,只要符合保障也一定能赔,大家也不用太担心 理赔的步骤也都大同小异,我们以微保买保险为例,具体如下: 步骤 1:进入微保,点击“我的”,找到对应保单,再点击“我要理赔”,就能看到理赔资料清单。 步骤 2:填写就诊信息,上传电子版理赔资料,并邮寄纸质版理赔材料给保险公司。 步骤 3:等待理赔结案。 所以不管是在网上,还是在线下买保险,理赔的本质都差不多的,只不过是通过网络使理赔更便捷了。 随着科技的发展,现在很多线下购买的保险,在理赔的时候,也是通过线上进行理赔的。 微医保百万医疗我们在选择保险产品的时候,最重要的是要看这款产品是否符合你的需求,是否符合你的预算。那么接下来深蓝君就跟大家讨论一下微医保百万医疗险怎么样,我们通过一张表格汇总了他的基本信息: 这款产品的可投保的人群相对较广,65岁以下的朋友都是可以投保的。并且提供智能核保的功能,健康异常可以通过在线核保,快速获得核保结论。在合同中,针对外购药提供保障,针对癌症,医生开具的院外特定药品费用,都是可以报销的。 总而言之:这款是微信上销售的百万医疗险,保障全面,保费优惠,还有智能核保,能够快速获得核保结论,适用人群广泛。扩展了承保院外的特定药品,保障范围更广。总的来看,保障还算不错,如果想附加海外住院医疗,需要特别留意续保条件。 -

老癫子可以理赔。一起慧99主要承保住院医疗、特殊门诊医疗这两大方面的风险,也就是说,不管是因为疾病还是意外造成的住院费用,都是可以赔付的。

老癫子可以理赔。一起慧99主要承保住院医疗、特殊门诊医疗这两大方面的风险,也就是说,不管是因为疾病还是意外造成的住院费用,都是可以赔付的。 -

博扣很多`首先是看你的是消费险还是其他险,附加险一般上都是消费险的,消费险部分是没得退的,如果主险部分是分红险的话第一年退保能得到3成就不错了,是很吃亏的。要是等如果是保额不够建议加保,如果是资金问题建议减保或者保单贷款

博扣很多`首先是看你的是消费险还是其他险,附加险一般上都是消费险的,消费险部分是没得退的,如果主险部分是分红险的话第一年退保能得到3成就不错了,是很吃亏的。要是等如果是保额不够建议加保,如果是资金问题建议减保或者保单贷款 -

王忠宝重疾险平均治疗费用是50万,百万医疗基本已经覆盖到了。但是买百万医疗要注意保障条款、续保条件以及报销限制。

王忠宝重疾险平均治疗费用是50万,百万医疗基本已经覆盖到了。但是买百万医疗要注意保障条款、续保条件以及报销限制。 -

惟心可以直接去保险网站或者保险公司进行办理。商业医疗保险有很多,如意外伤害医疗保险、住院医疗保险、手术医疗保险、特种疾病保险,商业医疗保险主要有住院津贴型和费用报销型,具体选择要看个人需求。关于医疗保险的选择,可以参考这里:http://tieba.baidu.com/p/4232871048

惟心可以直接去保险网站或者保险公司进行办理。商业医疗保险有很多,如意外伤害医疗保险、住院医疗保险、手术医疗保险、特种疾病保险,商业医疗保险主要有住院津贴型和费用报销型,具体选择要看个人需求。关于医疗保险的选择,可以参考这里:http://tieba.baidu.com/p/4232871048

- 上一篇: 太平洋步步登高终身寿险中途退保有无分红

- 下一篇: 揭秘马云,王宝强等明星为什么都纷纷选择平安福

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-09

-

06-09

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

最新问题

最新问题

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04