小秋阳说保险-北辰

相信不少人来之前都了解过新华保险和中国平安。

相比之下,哪家推出的医疗险更优秀呢?学姐今天就来给大家做一个对比测评!

大家就等着看一看究竟哪家保险公司的医疗险能够最为突出!

开始之前,学姐给大家送上一份礼物:医疗险指南在手,就不用担心遇到陷阱了:

《遇到这些医疗险,请千万小心再小心!》weixin.qq.275.com

《遇到这些医疗险,请千万小心再小心!》weixin.qq.275.com

一、中国平安VS新华保险,哪家保险公司实力更强?

1、保险公司基本情况

平安人寿成立于2002年,是中国平安保险(集团)股份有限公司旗下的重要成员。

截至2020年末,平安人寿注册资本为338亿元,在全国拥有42家分公司(含7家电话销售中心)及超过3,300个营业网点,

寿险代理人超100万名,服务网络遍布全国,向客户提供全周期人身保险产品和服务。

新华保险公司成立于1996年9月,总部位于北京市。

2020年上半年,新华保险公司实现总保费968.79亿元,总资产达9393.51亿元,连续多年入围《财富》中国和《福布斯》双料世界500强。

新华保险公司建立了覆盖全国的销售网络,共设立1767家分支机构,拥有36504名内勤员工及50.7万名营销员,为3226.2万名个人客户及8.6万名机构客户提供全面的寿险产品和服务。

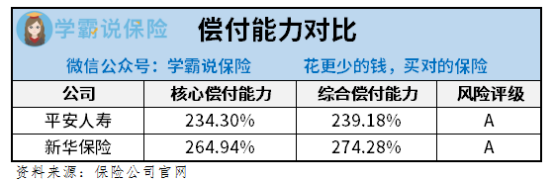

2、偿付能力信息

偿付能力,就是判断一家保险公司有无赔付保险金能力的标准。

银保监会:保险公司同时符合以下三项监管要求的,为偿付能力达标公司:

(一)核心偿付能力充足率不低于50%;

(二)综合偿付能力充足率不低于100%;

(三)风险综合评级在B类及以上。

如果说没有那一个项目符合的,那就说明本公司付偿能力不符合。

接下来我们需要重点关注新华保险和平安人寿的偿付能力:

两家保险公司的偿付能力是远超银保监会的标准的,非常优秀!

所以说,这两家公司的资金实力和偿付能力来说,中国平安和新华保险都做的非常好。

下面学姐就来给大家测评一下这两家保险公司的医疗险产品,看看哪家的更优!

二、中国平安VS新华保险,哪家的医疗险好?

那么学姐呢也挑选了两款很优秀的百万医疗险,来给大家做一个测试,先来看看产品对比保障图:

1、投保规则方面

投保年龄:新华康健华尊最高可以接受年龄60周岁人群投保,而平安e生保长期医疗就只能接受到55岁,这么对比之下,还是还是康健华尊很适合中老年人。

产品灵活性:康健华尊依照保额、医院这两者之间范围的不同,提供了三个不同的计划,使得产品灵活度更高。

等待期:平安e生保和健康华尊它们之间的一个等待天数相差还是有些远了,前者为90天,后者为30天。学姐给大家说过很多次,等待期它的时间越少越好。

万一在等待期出险的话,那么保险公司会理赔的可能性很小。

尤其是在这个方面,康健华尊做的很不错。

稳定性:两款百万医疗险都为长期医疗险,其中康健华尊保证续保10年,由于平安e生保长期医疗续保为20年,所以稳定性更厉害。

2、基础保障方面

百万医疗险的保障范围主要包含了下面四个方面:住院医疗(一般医疗和重疾医疗)、特殊门诊、门诊手术、住院前后急诊。

不难发现,康健华尊在门诊手术方面,根本没有设置相应的保障。

门诊手术包括了白内障手术、骨折外固定取出术等不需要住院的手术。

其实平安e生保长期医疗的保障范围更广一些,对被保人来说是非常好的。

3、增值服务方面

康健华尊所囊括的增值服务有就医绿通,医疗垫付、质子重离子等;

平安e生保仅仅只有就医绿通。

依照这个层面,那必然是新华康健华尊取得胜利。

特别需要指出的是,医疗险增值服务的数量不等同于质量,这篇文章可以告诉你答案:

《医疗险里的“增值服务”是啥?越多越好吗?》weixin.qq.275.com

《医疗险里的“增值服务”是啥?越多越好吗?》weixin.qq.275.com

三、学姐总结

归纳起来就是,这两款百万医疗险各自存在属于它们自己的好与坏,大体的性价比还挺好,还是可以投保的,有意向的顾客先评估一下自己的具体情况再决定是否购买。

可是,还是得多参考几家,这样做对自己更好,以下就是学姐给大家献上的百万医疗险榜单,和其他产品来个对比:

《十大百万医疗险排名新鲜出炉!》weixin.qq.275.com

《十大百万医疗险排名新鲜出炉!》weixin.qq.275.com

以上就是我对 "医疗险里新华保险和中国平安谁家性价比更高"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 什么保险产品29岁左右妇女买适合

- 下一篇: 信泰人寿和泰康人寿保险公司哪个的保险更值得买

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

08-31

-

08-31

-

08-31

-

08-31

-

08-31

-

09-01

-

09-01

-

09-02

-

09-04

-

09-04

最新问题

最新问题

-

10-07

-

09-29

-

08-16

-

07-08

-

07-05

-

06-10

-

06-06

-

06-05

-

06-04

-

06-04