小秋阳说保险-北辰

福建疫情尚未完全平息,黑龙江又有疫情出现了,9月22日,黑龙江新出现的本土病例数量是3例,现在一共出现了11例本土病例。

看了这样的新闻,不少人都表示很担心,要是自己被传染新冠肺炎得了重疾的话,到底该怎么处理呢?

要学姐说,这时候只有一份能保重疾的保险能给自己足够的安全感。如果真的患上了重疾,对于保险公司的理赔要求都达到后,被保人就可以收到被保人赔付的一笔保险金。

这不,最近也有非常多的朋友都在向学姐询问这一款太平人寿的重疾险,想去了解它家的重疾险究竟是哪个好?

为了满足大家的好奇心,先来给大家科普下太平人寿这家保险公司,然后再介绍它们家热卖的重疾险产品。

在测评准备就绪之前,大家不如先将学姐的这篇超全重疾险对比表给收藏起来,在购买重疾险的时候可以先买来做一个对比:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

一、太平人寿有实力吗?靠不靠谱?

还是有很多人都希望在入手保险之前先了解保险公司的吧,说到底保险公司能够靠谱的话,那自己入手保险时也会比较安心。

那应该怎么分辨一家保险公司是否靠谱呢?学姐觉得大家把下面的文章看一下,进行了解:

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

《当我们在看保险公司的时候,究竟要看啥?》weixin.qq.275.com

接下来,针对太平人寿学姐来简单说一下:

1、太平人寿的简介

太平人寿隶属于中国太平保险集团有限责任公司,公司总部设在上海,是国内中大型寿险企业之一。中国太平是管理总部设在香港的中管金融企业,已连续四年入选《财富》世界500强。

截至2021年6月,太平人寿注册资本100.3亿元,总资产超7900亿元,期末有效保险金额超400000亿元。太平人寿累计服务客户超5900万人,支付理赔款和生存金总额超1400亿元。

2、太平人寿的偿付能力

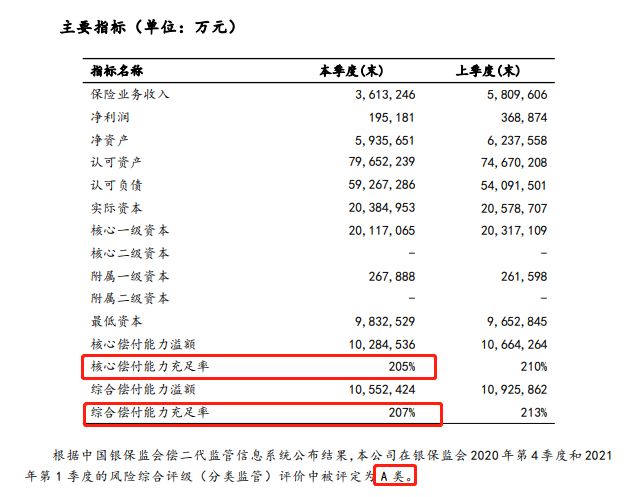

银保监会规定,保险公司的核心偿付能力充足率≥50%,综合偿付能力充足率≥100%,风险综合评级在B类及以上,偿付能力就达标了。

我们先来了解一下太平人寿最新的偿付能力报告数据:

可以看到,太平人寿在2021年第2季度的核心偿付能力充足率为205%,综合偿付能力充足率为207%,风险综合评级在A类,远超银保监会设定的及格线。

二、太平人寿的重疾险值不值得买?看完就知道!

这里有一款太平人寿比较受欢迎的福禄欣禧重疾险学姐现在来给大家测评,先来分析一下保障图:

学姐直接给大家讲解福禄欣禧重疾险的优势和缺陷~

优点:

1、可投保年龄范围广

福禄欣禧重疾险将投保年龄最高定为70岁,许多高龄的人群都可以购买!

市面上很多重疾险产品针对55周岁以上的人群是拒保的,这么对比看的话,福禄欣禧重疾险跟其他的产品比起来确实会对老年人更加友好。但是大家要稍微注意一下的是高龄人群在投保重疾险时像是保费倒挂的这种现象还是极易出现的,所以学姐的建议就是大家的条件如果是合适的情况下,尽早给自己买一份重疾险。

缺点:

1、没有轻症、中症保障

这一款福禄欣禧身为重疾险产品,居然不包括基本的轻症和中症保障在内,这就显得过于鸡肋了。

轻症和中症的患病程度总体来说是要比重疾的轻一些的。理赔门槛自然也会低一些了。具备轻症、中症保障,就对被保人有利,能够在疾病早期、中期时能拿到一笔保险金用于治疗,从而避免病情的恶化。福禄欣禧重疾险不提供轻症、中症保障,保费还是那么高,实在是不值得购买!

2、重疾赔付力度一般

福禄欣禧重疾险的重疾保障赔付比例只能是100%且只做单次赔付,这个赔付力度实在很一般。

我们都知道市场上比较优秀的重疾险产品都设置了重疾额外赔,用这种方式使被保人可以获得更好的保障。就以这款凡尔赛1号为例,60岁前首次经诊断构成重疾的,保险公司会赔付180%基本保额,60-64周岁首次得到确诊可以获得的赔付为保额的130%,这个就很值得大家来入手了吧?

对于这一款凡尔赛1号有十足兴趣的朋友们,戳下文进行查阅:

《买凡尔赛1号之前,我想告诉你这些真相!》weixin.qq.275.com

《买凡尔赛1号之前,我想告诉你这些真相!》weixin.qq.275.com

总结:太平人寿有着不错的实力,让人挺有安全感的。但太平人寿的福禄欣禧重疾险有很多弊端,缺少轻症、中症保障不说,重疾保障的力度还很普通,学姐建议大家要谨慎购买。

以上就是我对 "中国太平保险公司保险有哪些优点"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 信泰人寿华信传承2021种保障

- 下一篇: 诚护未来护理保险贵不贵?收益怎么样?

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

01-11

-

01-11

-

01-11

-

01-11

-

01-11

-

01-11

-

01-12

-

01-12

-

01-12

-

01-12

最新问题

最新问题

-

09-21

-

08-16

-

07-06

-

06-22

-

06-19

-

06-13

-

06-13

-

06-13

-

06-12

-

06-12