小秋阳说保险-北辰

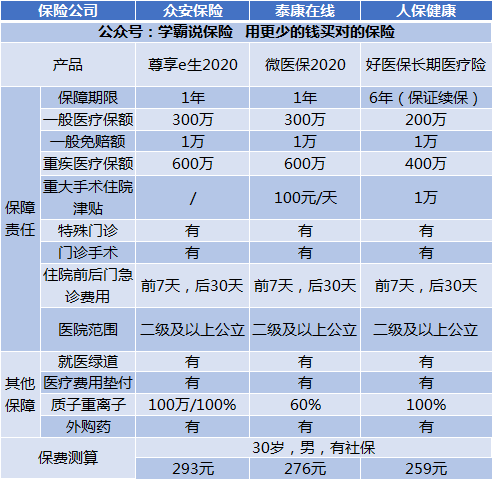

关于医疗险,很多人都有个疑问:不知道买什么,这里有一份2020年最新的医疗险产品对比表,哪款好哪款不好都一目了然: 《2020年国内火爆百万医疗险大PK》weixin.qq.275.com

《2020年国内火爆百万医疗险大PK》weixin.qq.275.com

一般是建议买好了医保再来购买商业医疗险。医保是最基础的保障,不单单价格实惠,投保的健康要求还非常低,基本上人人都可以买。商业医疗险是对医保的一个补充,医疗险可以报销的范围比较广,医保报销不了的一些项目,医疗险就可以报销。比如说特殊医疗、高端治疗、进口药等。

目前的医疗险种类有很多,常见的是百万医疗险、住院医疗险、防癌医疗险这3种。

我给你简单的说一下:

1、百万医疗险

百万医疗险是一款适合各个年龄阶层投保的产品,因为它价格便宜,报销的额度高,而且对报销病种还没有限制要求,一年交几百元就可以得到数百元的报销金额,非常划算。此外,百万医疗险保障内容覆盖范围非常广泛,比如床位费、护理费、手术费、药品费、材料费等等,都可以报销。

让我们来简单分析一下几款市面上热销的百万医疗保险:

结合图片,简单的分析一下。

(1)好医保:它的续保条件比起其他百万医疗险真的好太多了。6年的期间里,不论你是理赔过、身体健康有变化还是产品停售,你都是可以续保的。

(2)尊享e生:增加了术后家庭护理、肿瘤特药服务,以及增加了家庭共享免赔额的可选项。

(3)微医保:对比起其他两款,这款多了国际第二诊疗的增值服务。

从上面讲述的内容可以知道,每款产品都有自身的产品特色,建议大家在购买时,根据自己的需要来选择。

除了这里讲的3款还有很多值得买的百万医疗险产品,感兴趣的朋友可以点击原文查看: 《十款值得买的热门医疗险》weixin.qq.275.com

《十款值得买的热门医疗险》weixin.qq.275.com

2、住院医疗险

低免赔、低保额是这种医疗险的特点。这种保险主要是用来报销门诊的,一般是5岁以下的宝宝或年龄较大的老人购买的比较多。因为宝宝和老人的身体素质较差,患病的可能性比较大,相对而言,这种保险在他们身上发挥的作用比较大。

3、防癌医疗险

因为百万医疗险和住院医疗险的投保年龄大多都在0-60周岁,年纪大的是无法投保的,可以投保防癌医疗险。

防癌医疗险只是保障癌症相关的内容的,这款保险的健康告知比较松,投保年龄比较广。如果是年龄大的人或者是身体患小病的人,这款保险就比较合适了。

这种的价格受身体素质和年龄的影响较大,我整理了一些性价比较高的防癌医疗险,你可以参考看看: 《良心价!这些防癌医疗险值啊!》weixin.qq.275.com

《良心价!这些防癌医疗险值啊!》weixin.qq.275.com

以上就是我对 "蚂蚁保险里好医保长期医疗险和好医保住院医疗险哪个好?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

-

严少坤高端医疗保险是针对高端人士设计的医疗保险,跟普通医疗保险有一定的区别。首先高端医疗险最大的优势在于保额高,高端医疗的保额少则几百万,多则上千万。而普通医疗保险的保险金额没有那么高,一般只有几万或者十几万元的报销额度。其次报销范围不一样,就医范围广。一些高端医疗险还包含对物理治疗费用、康复治疗费用、甚至精神疾病费用等普通医疗保险不涵盖的医疗保障。保障的范围比普通的医疗险的报销范围要更广。然后是医院的限制也不一样。普通医疗险一般是要求在定点医院或者是公立的二级及以上医院进行治疗,而高端医疗险包含了一些公立、私人或外资医院,当然也包括国内各大医院外宾或特需,也允许选择国外医疗机构就诊。最后是提供的服务不一样。贴心的服务是高端医疗险最重要的一环。离开医院后的服务才是高端医疗保险的分化和加分项。出院后的复诊、康复治疗、心理辅导、面容修复、上门私家看护、甚至临终护理等,各高端医疗保险都会有不同的理赔标准。虽然高端医疗险提供了更多的保障,但同时高端医疗险的保费也会比普通医疗险要贵很多,需要按需求进行购买。

严少坤高端医疗保险是针对高端人士设计的医疗保险,跟普通医疗保险有一定的区别。首先高端医疗险最大的优势在于保额高,高端医疗的保额少则几百万,多则上千万。而普通医疗保险的保险金额没有那么高,一般只有几万或者十几万元的报销额度。其次报销范围不一样,就医范围广。一些高端医疗险还包含对物理治疗费用、康复治疗费用、甚至精神疾病费用等普通医疗保险不涵盖的医疗保障。保障的范围比普通的医疗险的报销范围要更广。然后是医院的限制也不一样。普通医疗险一般是要求在定点医院或者是公立的二级及以上医院进行治疗,而高端医疗险包含了一些公立、私人或外资医院,当然也包括国内各大医院外宾或特需,也允许选择国外医疗机构就诊。最后是提供的服务不一样。贴心的服务是高端医疗险最重要的一环。离开医院后的服务才是高端医疗保险的分化和加分项。出院后的复诊、康复治疗、心理辅导、面容修复、上门私家看护、甚至临终护理等,各高端医疗保险都会有不同的理赔标准。虽然高端医疗险提供了更多的保障,但同时高端医疗险的保费也会比普通医疗险要贵很多,需要按需求进行购买。 -

兜兜转转完全是两个不同的险种 医疗险,是按比例报销看病产生的医疗费用 重疾险,是当不幸患上保障范围的重大疾病的时候,一次型给付保额

兜兜转转完全是两个不同的险种 医疗险,是按比例报销看病产生的医疗费用 重疾险,是当不幸患上保障范围的重大疾病的时候,一次型给付保额 -

Candice 俊招商信诺医疗类保险都不错的,健康医疗险可是它们的特色啊

Candice 俊招商信诺医疗类保险都不错的,健康医疗险可是它们的特色啊 -

。..°°°°保单到期前30天至保险期间届满后15天内(含第15天),向阳光保险申请连续投保本产品,并足额缴纳保险费,阳光保险同意续保并签发保险单,视作连续投保,连续投保不再计算等待期也不需填写健康告知。

。..°°°°保单到期前30天至保险期间届满后15天内(含第15天),向阳光保险申请连续投保本产品,并足额缴纳保险费,阳光保险同意续保并签发保险单,视作连续投保,连续投保不再计算等待期也不需填写健康告知。 -

路 婷 จุ๊บ重疾险和医疗险,有哪些不同? 1)在理赔方式上不同:重疾险是给付;百万医疗险是报销。2)保障期限不同:重疾险可以是一年期、保20年、保障到70周岁或终身,其中任一都是可以的;百万医疗险是交一年保一年的。3)投保年龄限制不同:重疾险的投保年龄限制较严格,基本超过55周岁/60周岁就没有什么重疾险可以选择了;但百万医疗险的投保年龄限制就比较宽松了,超过55周岁依然有很多产品可选择。4)保障范围不同:重疾险可提供的是重疾、轻症、部分产品有中症的保障;百万医疗险的保障范围比较广,不仅是疾病还会包括护理、检查和床位等费用。5)保障额度不同:大多数的重疾险的保险金额从10万、20万到50万不等,百万医疗险顾名思义,保额可以高达数百万。 以上这些其实就是重疾险和医疗险的明显区别了。但对于我们来说,比较关心的部分还是理赔。“患病,给钱看病”的是重疾险,“患病,拿票报销”的就是医疗险了。 重疾险和百万医疗险各有各好,但到底该买哪一个? 这需要从两个险种关于保障范围及理赔方式去重点考虑。 从保障范围来看,可覆盖更全面保障的百万医疗险优势明显,它提供保障更全。 1)无疾病种类限制:很多百万医疗险都表示凡在中国大陆地区二级以上(含二级)公立医院的普通部产生的合理医疗费用皆可报销。 2)医疗费用外的其它费用报销:除了疾病治疗费用外,还可对护理费、床位费、检查费、住院膳食、诊疗费、救护车使用费等提供规定比例的报销。 百万医疗险确实提供了更全面的保障,但从赔付来看,实际操作起来要难于重疾险。为什么?这就要回到理赔方式了。 重大疾病保险是符合/达到理赔条件,就会直接给付保险金,拿着钱去治病的压力要小很多;但百万医疗险是自己先花钱,花完钱后再拿着票据向保险公司申请理赔。截然不同的两种理赔方式 对于被保险人来说面对的经济压力也是不同的。 治疗疾病是一个周期很长的事,即使是向亲戚朋友借款也很难给出一个具体的偿还时间,自己先出钱治病再找保险公司报销的百万医疗险此时就有点不那么及时了,而给付的重疾险就更像“及时雨”了。所以到底该买哪个?与其做减法不如做加法。一份有针对性的长期重疾险和一份保障覆盖范围更广的百万医疗险能够更好的覆盖疾病检查、治疗等费用支出。

路 婷 จุ๊บ重疾险和医疗险,有哪些不同? 1)在理赔方式上不同:重疾险是给付;百万医疗险是报销。2)保障期限不同:重疾险可以是一年期、保20年、保障到70周岁或终身,其中任一都是可以的;百万医疗险是交一年保一年的。3)投保年龄限制不同:重疾险的投保年龄限制较严格,基本超过55周岁/60周岁就没有什么重疾险可以选择了;但百万医疗险的投保年龄限制就比较宽松了,超过55周岁依然有很多产品可选择。4)保障范围不同:重疾险可提供的是重疾、轻症、部分产品有中症的保障;百万医疗险的保障范围比较广,不仅是疾病还会包括护理、检查和床位等费用。5)保障额度不同:大多数的重疾险的保险金额从10万、20万到50万不等,百万医疗险顾名思义,保额可以高达数百万。 以上这些其实就是重疾险和医疗险的明显区别了。但对于我们来说,比较关心的部分还是理赔。“患病,给钱看病”的是重疾险,“患病,拿票报销”的就是医疗险了。 重疾险和百万医疗险各有各好,但到底该买哪一个? 这需要从两个险种关于保障范围及理赔方式去重点考虑。 从保障范围来看,可覆盖更全面保障的百万医疗险优势明显,它提供保障更全。 1)无疾病种类限制:很多百万医疗险都表示凡在中国大陆地区二级以上(含二级)公立医院的普通部产生的合理医疗费用皆可报销。 2)医疗费用外的其它费用报销:除了疾病治疗费用外,还可对护理费、床位费、检查费、住院膳食、诊疗费、救护车使用费等提供规定比例的报销。 百万医疗险确实提供了更全面的保障,但从赔付来看,实际操作起来要难于重疾险。为什么?这就要回到理赔方式了。 重大疾病保险是符合/达到理赔条件,就会直接给付保险金,拿着钱去治病的压力要小很多;但百万医疗险是自己先花钱,花完钱后再拿着票据向保险公司申请理赔。截然不同的两种理赔方式 对于被保险人来说面对的经济压力也是不同的。 治疗疾病是一个周期很长的事,即使是向亲戚朋友借款也很难给出一个具体的偿还时间,自己先出钱治病再找保险公司报销的百万医疗险此时就有点不那么及时了,而给付的重疾险就更像“及时雨”了。所以到底该买哪个?与其做减法不如做加法。一份有针对性的长期重疾险和一份保障覆盖范围更广的百万医疗险能够更好的覆盖疾病检查、治疗等费用支出。 -

阳光小子您好!也不是说完全不能理赔,要看在打架过程中,您是否也有责任。平安保险公司的意外险含意外医疗的险种中责任免除一般有这样一条:因被保险人挑衅或故意行为而导致的打斗、被袭击或被谋杀。所以说,如果单纯的被人误打伤入院治疗的话,是在保障范围内的。 还是建议您先拨打保险公司客服电话进行报案,具体理不理赔,由保险公司来判定。 希望我的回答可以帮到您!

阳光小子您好!也不是说完全不能理赔,要看在打架过程中,您是否也有责任。平安保险公司的意外险含意外医疗的险种中责任免除一般有这样一条:因被保险人挑衅或故意行为而导致的打斗、被袭击或被谋杀。所以说,如果单纯的被人误打伤入院治疗的话,是在保障范围内的。 还是建议您先拨打保险公司客服电话进行报案,具体理不理赔,由保险公司来判定。 希望我的回答可以帮到您! -

李家春这属于补偿性保险在上一份没有报销足额的情况下可以,如果其中一份已经足额,那么另一个就不报销了

李家春这属于补偿性保险在上一份没有报销足额的情况下可以,如果其中一份已经足额,那么另一个就不报销了 -

小庆这个违反了《社会保险法》,只要是在合同存续期间,符合政策的病假、产假、单位批准的休假、事假期间均应按规定为当事人参保 《社会保险法》 第四条 中华人民共和国境内的用人单位和个人依法缴纳社会保险费,有权查询缴费记录、个人权益记录,要求社会保险经办机构提供社会保险咨询等相关服务。 个人依法享受社会保险待遇,有权监督本单位为其缴费情况。 可以要求单位进行补缴,停缴以后主要是对于医保有影响,停缴以后医保卡只能够刷个人医保账户余额无法享受医保统筹基金,看病无法报销。

小庆这个违反了《社会保险法》,只要是在合同存续期间,符合政策的病假、产假、单位批准的休假、事假期间均应按规定为当事人参保 《社会保险法》 第四条 中华人民共和国境内的用人单位和个人依法缴纳社会保险费,有权查询缴费记录、个人权益记录,要求社会保险经办机构提供社会保险咨询等相关服务。 个人依法享受社会保险待遇,有权监督本单位为其缴费情况。 可以要求单位进行补缴,停缴以后主要是对于医保有影响,停缴以后医保卡只能够刷个人医保账户余额无法享受医保统筹基金,看病无法报销。 -

弹指间、荒了谁的流年っ您好,人生的七张保单,您一下想到了五张,而且是比较重要的!如果考虑这么多险种,是要根据咱家庭的经济情况来确定相应的保额和保费的,不过,宝宝6个月,说明您的家庭处于成长期,这个时期,是我们奋斗期,如果家庭已经处于小康或者是富裕期的话,可以一下考虑孩子这么多的需求,毕竟年龄越小,费率月底。但是,如果家庭尚未达到小康或富裕期的话,我的建议是,孩子最先需要的是意外伤害,重疾和医疗险! 医疗的话,可以先给孩子办理全民医保,毕竟是国家给咱的一种福利待遇,而且保费低,报销比例也差不多能达到50%左右,关键是这个不管是先天性疾病的治疗还是后天疾病的住院治疗,这个都可以赔偿的!商业保险如果是先天性疾病,保险责任是除外的!然后在附加商业医疗二份就差不多可以解决基础医疗问题! 意外医疗那个公司都有,保额建议1--2万就差不多,毕竟孩子还小,到学走路的时候,磕磕碰碰在所难免的!费用也不高,一般一份是一百元多点! 2011年4月1日起,18岁以下的未成年人人身和重疾保额最高是10万,如果是纯保障性的产品,儿童的重疾费用不是很高的! 建议不管您选择那家产品,一定要先根据家庭经济情况,还有一个关键问题,不知道您和您爱人目前的保障是否齐全,我一贯的观点是,父母是孩子最好的保险,只要父母平平安安,健健康康,就可以满足孩子的需要!教育,婚嫁,养老,也是非常必要的,但是不是最先需要的,买保险是一个轻重缓急的过程,是一步一步完善的!可以将这部分预算用于您和您爱人保障的费用!!

弹指间、荒了谁的流年っ您好,人生的七张保单,您一下想到了五张,而且是比较重要的!如果考虑这么多险种,是要根据咱家庭的经济情况来确定相应的保额和保费的,不过,宝宝6个月,说明您的家庭处于成长期,这个时期,是我们奋斗期,如果家庭已经处于小康或者是富裕期的话,可以一下考虑孩子这么多的需求,毕竟年龄越小,费率月底。但是,如果家庭尚未达到小康或富裕期的话,我的建议是,孩子最先需要的是意外伤害,重疾和医疗险! 医疗的话,可以先给孩子办理全民医保,毕竟是国家给咱的一种福利待遇,而且保费低,报销比例也差不多能达到50%左右,关键是这个不管是先天性疾病的治疗还是后天疾病的住院治疗,这个都可以赔偿的!商业保险如果是先天性疾病,保险责任是除外的!然后在附加商业医疗二份就差不多可以解决基础医疗问题! 意外医疗那个公司都有,保额建议1--2万就差不多,毕竟孩子还小,到学走路的时候,磕磕碰碰在所难免的!费用也不高,一般一份是一百元多点! 2011年4月1日起,18岁以下的未成年人人身和重疾保额最高是10万,如果是纯保障性的产品,儿童的重疾费用不是很高的! 建议不管您选择那家产品,一定要先根据家庭经济情况,还有一个关键问题,不知道您和您爱人目前的保障是否齐全,我一贯的观点是,父母是孩子最好的保险,只要父母平平安安,健健康康,就可以满足孩子的需要!教育,婚嫁,养老,也是非常必要的,但是不是最先需要的,买保险是一个轻重缓急的过程,是一步一步完善的!可以将这部分预算用于您和您爱人保障的费用!! -

梦圆张三2010年1月1日买了一年期商业医疗保险。2010年12月30号生大病了,到2011年1月日打算去续保,保险公司说张三生大病了,不能符合健康告知,不能买。 那张三的的医疗费基本上都不能报销。 如果是保证续保的就不一样了。只要张三买的时候身体健康,以后就能买。除非该保险停售。

梦圆张三2010年1月1日买了一年期商业医疗保险。2010年12月30号生大病了,到2011年1月日打算去续保,保险公司说张三生大病了,不能符合健康告知,不能买。 那张三的的医疗费基本上都不能报销。 如果是保证续保的就不一样了。只要张三买的时候身体健康,以后就能买。除非该保险停售。

- 上一篇: 富德生命人寿保险公司2016版基本法

- 下一篇: 万能险到底是个什么“鬼”

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

06-09

-

06-09

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

-

06-10

最新问题

最新问题

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04

-

11-04